Что нужно чтоб взять ипотеку на квартиру с чего начать

Документы для получения ипотеки в 2021 году

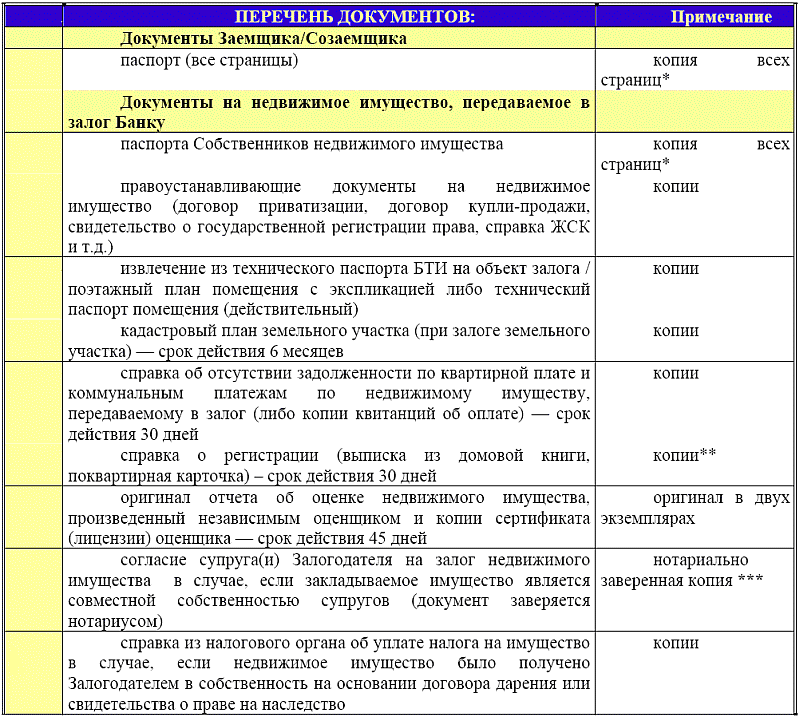

Решить жилищный вопрос своими силами получается далеко не у каждой семьи. Неслучайно такая банковская услуга как кредитование не теряет своей популярности. Документы для получения ипотеки физическому лицу требуют к себе самого пристального внимания тех, кто хочет получить одобрение своей заявки. Их количество достаточно внушительно, что легко объяснимо стремлением банка максимально застраховать свои риски при выдаче такого крупного и долгосрочного кредита.

Какие документы нужны для получения ипотеки в 2021 году?

При выставлении требований в отношении того, какие документы нужны для ипотеки, банк руководствуется следующими мотивами:

Для работников по найму, получающих плату в рамках зарплатного проекта подтверждение доходов, как правило, не требуется. Для индивидуальных предпринимателей есть отдельное требование: нужно представить 3-НДФЛ.

Если говорить о личных документах потенциального клиента банка, то к их числу относятся такие как:

Обратите внимание: документы должны действовать как минимум еще полгода после подачи заявки. Убедитесь, что в представленном банку пакете нет просроченных документов. Если имела место смена фамилии, проконтролируйте, чтобы везде значилась одинаковая информация.

Отдельной категорией стоят документы, которые подтверждают трудоустроенность заявителя и достаточный уровень его доходов. В их числе значатся такие, как:

К индивидуальным предпринимателям, учредителям организаций, нотариусам имеются отдельные требования по документам, которые выступают подтверждением их трудовой деятельности. При наличии нескольких мест работы нелишним будет представление сведений о каждом из них.

Помните о сроке давности подобных справок и выписок: он составляет 30 дней с даты заверения.

Озаботиться вопросом о том, какие документы нужны для оформления ипотеки, рекомендуется заранее, так как их сбор потребует определенного времени. Если вы определились с объектом недвижимости, который будете приобретать, не теряйте времени и собирайте о нем следующие материалы:

Для молодой семьи

Программы для молодых семей нельзя путать с государственным субсидированием. Такая ипотека предполагает лояльный процент и продолжительный период полной выплаты. Обычно требуются такие документы, как:

Банк может потребовать подтвердить доход и официальную занятость. Понадобится 2-НДФЛ, выписка из банковского счета или справка по образцу финансовой организации.

Для военных

Военным, проходящим службу по контракту, нужен стандартный перечень документов. Однако дополнительно придется обращаться в Росвоенипотеку для получения документов. Для запроса необходимы:

Для пенсионеров

Если с материнским капиталом

Для оформления ипотеки с привлечением материнского капитала помимо стандартного пакета требуется:

Дополнительные справки, которые могут понадобиться при оформлении ипотеки

Следует иметь в виду, что порой первоначально озвученного перечня документов может оказаться недостаточно. В процессе принятия решения по кредиту банку могут понадобиться дополнительные сведения. В таком случае он запросит требуемую информацию. Например, она может касаться финансового положения, вследствие чего потребуется предоставить документальное подтверждение наличия недвижимости, дорогостоящего имущества, выписки со счета в банке и так далее.

Чем больше документов, подтверждающие ваши доходы, будет предоставлено в банк, тем выше шансы на получение ипотечного кредита.

Среди вероятных дополнительных официальных бумаг по ипотеке по 2 документам обычно запрашиваются:

Поиск ипотеки

Часто задаваемые вопросы

Что будет, если не платить ипотечный кредит?

5 способов выгодно взять ипотеку в 2021 году под низкий процент

Ипотека продолжает оставаться одним из наиболее доступных способов приобретения собственного жилья. Оплата стоимости жилья частями, несмотря на переплату по процентам, для определенной категории граждан является доступнее, чем покупка квартиры без привлечения кредитных средств.

Особенности ипотечных программ 2021 года

В 2021 году продолжает действовать программа государственной поддержки при получении ипотеки по льготным процентным ставкам. Благодаря государственным мерам ставки по ипотеке постепенно снижаются: в июне 2019 года средний процент для не льготных категорий заемщиков составлял 10,7% годовых. В текущем году этот же показатель снизился до 7,2% годовых.

Что касается ипотеки с государственной поддержкой, то именно этот продукт стал причиной снижения ставок на первичном рынке недвижимости ниже 6% годовых. В Российской Федерации подобного прецедента еще не было. По оценкам аналитиков сохранение тенденции приведет к тому, что рыночная (не льготная) ипотека уже к 2021 году станет доступной под 7-7,5% годовых.

Как выгодно взять ипотеку?

Средняя процентная ставка в 7,2% годовых — не фиксированный показатель, на который не могут рассчитывать все без исключения заемщики. По этой причине конечная ставка может составлять 10-12% годовых и более, — все зависит от того, насколько банк заинтересован в сотрудничестве с клиентом.

Снижение ставки и улучшение общих условий кредитования возможны при обращении к льготным программам ипотеки. Такие программы реализуются государством через кредитные организации.

Семейная ипотека

Программа стартовала в начале 2018 года. В апреле 2019 года Правительство внесло в программу существенные изменения, в соответствии с которыми льготная ставка в 6% годовых сохраняется на весь срок действия договора. Изначально льготная ставка работала в течение 3, 5 или 8 лет. После внесения изменений собственным жильем смогли обзавестись 600 российских семей.

Суть программы заключается в том, что банки выдают жилищные кредиты по сниженной ставке, а государство, со своей стороны, возмещает кредиторам разницу между льготной и коммерческой ипотекой. Особенности оформления:

Участие в государственной программе не освобождает заемщика от первоначального взноса. Минимальный размер — 10% от оценочной стоимости жилья. Если второй и (или) последующий ребенок родился в обозначенный период, то обратиться за ипотекой на описанных условиях можно вплоть до 1 марта 2023 года. При выполнении определенных рекомендаций банка предусматривается снижение процента. В СберБанке России процентную ставку можно снизить до 0,1% при приобретении объекта у застройщиков, входящих в число партнеров банка.

Дальневосточная ипотека

Программа работает с 1 декабря 2019 года по 31 декабря 2024 года. Территория покрытия — Дальневосточный федеральный округ. Потенциальные заемщики: молодые семьи — граждане России, официально зарегистрировавшие свой брак, возраст ни одного из которых не превышает 35 лет, а также участники государственной программы «Дальневосточный гектар».

Молодая семья отвечает только критериям по возрастным ограничениям. Наличие / отсутствие детей в семье на возможность оформить дальневосточную

ипотеку никак не влияет. Условия льготной ипотеки:

По условиям конкретной кредитной организации годовая ставка в 2% может быть снижена. Участники программы «Дальневосточный гектар» получают кредит на строительство частного дома в пределах полученного от государства гектара земли.

Сельская ипотека

Программа предусматривает получение денежных средств на покупку или строительство объекта, на территории сельской агломерации на территории РФ. В программе не участвую следующие регионы: Москва, МО, Санкт-Петербург. Кредит доступен до 31 декабря 2022 года. Условия оформления:

Заемщиками выступают исключительно граждане РФ. Кредитные организации могут выдвигать потенциальным клиентам дополнительные требования с целью снижения конечной годовой ставки.

Оформление ипотеки без первоначального взноса

Первоначальный взнос — основная статья расходов, которую перекрывают заемщики на стадии оформления кредитного соглашения. По этой причине определенная часть граждан откладывает оформление ипотеки на потом: 15-20% и более от стоимости приобретаемого жилья разово внести могут не все потенциальные заемщики.

Чтобы не упускать такой достаточно широкий клиентский пул, кредитные организации поочередно стали запускать программы по оформлению ипотеки без первоначального взноса. Это означает, что заемщику не потребуется вносить какую-то часть от суммы приобретаемого жилья сразу после подписания договора.

Выгодной такую ипотеку называть не совсем верно. Более правильное определение — доступная ипотека. Если поверхностно изучить программы выборочных кредитных организаций, то условия будут значительно отличаться от тех, которые предусмотрены при наличии первоначального взноса. Разница заключается в следующих параметрах:

Исключение составляют случаи, когда заемщик, не имеющий средств на первоначальный взнос, оформляет ипотеку под залог имеющейся в собственности недвижимости. Чем ликвиднее недвижимость — тем ниже годовая ставка, и лучше остальные условия по кредиту.

Ипотека для действующих клиентов банков

Снижение процентной ставки доступно действующим клиентам кредитных организаций. Если потенциальный заемщик является участником зарплатного проекта в банке, то здесь он может получить кредит на ипотеку без подтверждения платежеспособности и по выгодной процентной ставке.

Высокий процент по ипотеке банками назначается в том случае, если они несут риски в процессе сотрудничества с клиентом. Чем выше риски — тем хуже условия по кредиту. Зарплатные клиенты, получающие заработную плату на карту кредитной организации, не подтверждают доходы, так как банк в состоянии их отследить.

В процессе принятия решения кредитор понимает, что заявку подает платежеспособный заемщик, который является служащим надежной компании. Стимулировать таких клиентов чаще обращаться за продуктами и предложениями банка получается за счет улучшения условий. Зарплатный клиент всегда рассматривается в приоритете по сравнению с остальными категориями заемщиков.

Советы для оформления ипотеки под низкий процент

Если заемщик не подпадает под требования по оформлению льготной ипотеки, но вопрос с жильем остается актуальным, остается пользоваться предложениями по получению рыночной ипотеки — без льгот со стороны государства, и без специальных внутрибанковских программ. Следующие опции, предусмотренные в договоре, могут снизить процентную ставку по не льготной ипотеке:

Эти меры в большинстве случаев помогают снизить конечный процент на несколько процентных пунктов. Помимо этого, платежеспособные клиенты могут обратиться в небольшие или малоизвестные кредитные организации, которые чаще всего функционируют в пределах одного региона. Такие банки, в целях привлечения клиентов, предлагают оформить ипотеку на условиях, выгоднее тех, которые предлагают крупные и топовые кредитные организации.

Пять простых шагов к ипотеке

Покупка квартиры или дома – серьезный шаг, к которому нужно обстоятельно подготовиться. Ипотечный кредит связан с крупными суммами денег, большой ответственностью и серьезной финансовой нагрузкой. Однако лишних волнений можно избежать, заранее подготовившись. А с этим мы можем вам помочь.

Выбираем банк по шести пунктам

Правильно выбранный банк – едва ли не самое главное при выборе ипотеки, так как каждый банк предлагает разные условия для займов. Конкуренция на этом рынке очень высока, так же, как и количество предложений по ипотеке, однако подыскать подходящие программы ипотеки можно с помощью сервисов подбора.

Чтобы выбрать грамотно и не запутаться в деталях, составьте таблицу. В ней будет шесть столбцов: название банка, цена квартиры, размер первоначального взноса, процентная ставка, срок кредита и необходимые документы. Если вы получаете зарплату в валюте, можно внести и этот пункт, так как ипотеку стоит получать в той валюте, в которой вы зарабатываете.

Составив таблицу, заполните ее и сравните предложения от нескольких банков. В идеале у вас должно остаться хотя бы два варианта – идеальный и запасной, условия которого нравятся вам немного меньше.

Полученные результаты соотнесите со своими возможностями. Например, если вы уверены, что сможете выплачивать ежемесячно крупные суммы денег в течение нескольких лет, стоит взять кредит на 5 лет. Так вы переплатите меньше. Соответственно, для тех, кто ограничен в средствах, оптимальный срок кредита составляет 20−35 лет, однако переплата по такой ипотеке намного больше.

Консультируемся со специалистами

Чтобы узнать об ипотечной программе в конкретном банке, нужно обратиться к специалисту в одном из отделений вашего города – это знают все. Однако часто будущие заемщики теряются в потоке информации и не знают, что нужно уточнить и запомнить, чтобы не попасть впросак при подготовке к получению ипотечного кредита.

Специалист расскажет вам об основных моментах ипотечного кредитования, объяснит процедуру оформления кредита и предоставит список документов, необходимых для подачи заявки. На этом этапе не забудьте спросить о комиссии банка на обслуживание, узнайте о вероятных штрафах за несоблюдение договора. Также стоит отдельно обговорить условия и стоимость страховки – многие банки не предоставляют кредиты без оформления страхового договора.

Отдельный пункт – возможность досрочного погашения. Сегодня многие банки предоставляют своим заемщикам возможность досрочно выплатить долг. Однако стоит уточнить условия погашения. Узнайте размер своего долга до копейки, чтобы не попасть в неприятную ситуацию впоследствии. Уточните также, существуют ли комиссии и штрафы на досрочное погашение. Иногда выгоднее выплачивать долг понемногу каждый месяц.

Запомните: не нужно бояться задавать вопросы и переспрашивать. Уточняйте детали, по ходу разговора записывайте важную информацию в блокнот, возвращайтесь к тому, что осталось для вас не совсем понятным. От этого может зависеть успех сделки.

Собираем документы

Сбор документов – та еще эпопея. Для того, чтобы получить кредит на новое жилье, понадобиться целый пакет официальных бумаг – ваших, подтверждающих личность и доход, и документов продавца – застройщика или владельца.

Подаем заявку

Можно подать заявку на ипотеку онлайн или лично в отделении банка. Придя в отделение банка, обратитесь к кредитному специалисту, который повторно расскажет вам об условиях ипотеки и деталях сделки. Попросите сотрудника банка проверить имеющиеся у вас документы и правильность их оформления – на бумагах должны присутствовать все необходимые печати и подписи. Кроме того, сотрудник банка может сделать приблизительный расчет суммы кредита и первоначального взноса на основе предоставленной вами информации.

Если и вас, и сотрудника банка все устраивает, можно переходить к оформлению бланка заявки. Делать это нужно осторожно и внимательно, честно отвечая на вопросы и уточняя у специалиста непонятные пункты.

Не забудьте спросить, в течение какого времени будет рассмотрена заявка и каким образом вы получите уведомление о принятом решении.

Дожидаемся решения

Чем заняться, пока вы ждете ответа банка? Вариантов два. Если вы приобретаете квартиру на вторичном рынке, в период ожидания решения можно продолжать поиски. Просматривать квартиры, сравнивать варианты, главное – не договариваться с хозяевами или риелторами, не имея представления о том, какую сумму банк готов предоставить вам в кредит. Подбирать варианты вы можете и в течение 3 месяцев после одобрения заявки – именно столько действует решение банка.

В поиске квартиры стоит учитывать, что новое жилье должно соответствовать требованиям банка – о них вам подробно расскажет кредитный специалист, однако, как правило, они все сводятся к тому, что здание должно быть построено не раньше 1970 года, не быть ветхим или подлежать сносу, не предназначено для реконструкции с отселением. К тому же, квартира не должна располагаться в двухэтажном или одноэтажном здании, на последнем, цокольном этаже или в подвале.

Ну а если же вы приобретаете квартиру от застройщика, аккредитованного в банке, предоставляющем вам ипотеку, остается только терпеливо ждать решения и окончания застройки.

В целом, ипотеку взять не сложно – нужно с серьезностью отнестись к выбору банка и программы кредитования, обращать внимание на детали и не бояться задавать вопросы. Именно от этого зависит большая часть вашего успеха.

Как взять ипотеку и не остаться без штанов

Главные ошибки ипотечников

Три года назад я взял ипотеку.

Каждый месяц отдаю треть зарплаты на погашение кредита. Квартиру застройщик обещает сдать в следующем году.

За эти три года я совершил все ошибки начинающих ипотечников. Я подписал договор не торгуясь, согласился на первый же вариант, предложенный менеджером, не контролировал расходы и жил в долг, пользуясь кредитной картой с задолженностью более 150 тысяч рублей.

Расскажу по порядку.

Как взять ипотеку правильно

В 2014 году я решил перестать снимать жильё. За эти же деньги можно было вложиться в новостройку на этапе котлована, а через несколько лет въехать в собственную квартиру. Просмотрел объявления о новом жилом квартале, где продают квартиры по акции, и решил в тот же день ехать в офис продаж подписывать договор. Дом обещали сдать через пару лет. Далековато, конечно, зато собственная квартира.

Как правильно

Недвижимость нельзя покупать быстро и на эмоциях. Цена, скидки, акции и всё остальное, о чём говорят в рекламе, не имеет значения. Прежде чем ехать в офис продаж, надо изучить состояние рынка, почитать форумы ипотечников, проверить документы (разрешение на строительство, проектную декларацию), лично съездить на стройки приглянувшихся домов и составить рейтинг.

Застройщики хотят, чтобы вы приняли решение на эмоциях. Для этого проводят акции, рисуют красивую рекламу и ждут вас в модных офисах с приветливыми менеджерами. Пусть это не сбивает вас с толку.

Оценивайте строящееся жильё с точки зрения сопутствующих расходов:

То, что вы можете себе позволить квартиру за 2 миллиона рублей в красиво нарисованном доме на плакате, еще не значит, что вы потом не пожалеете об этой покупке.

|

Ожидание — блестящие панели, вечнозеленый газон и голубое небо

Реальность — дом ничем не отличается от любой другой многоэтажки

|

Застройщики предлагают квартиры с готовой отделкой и красивым дизайном. Качество этого ремонта вы не контролируете

Если отказаться от отделки, квартиру вы можете получить примерно в таком виде. Самостоятельный ремонт обойдется дороже, но качество вы сами проконтролируете

|

Мой дом по договору должны сдать летом 2017 года

Но стройка еще даже не близится к концу. Это фотография из официального фотоотчета застройщика от 1 декабря 2016 года. Мой дом слева на заднем плане

Я позвонил застройщику и забронировал квартиру. Менеджер сообщил, что текущая цена по акции будет действовать только два дня, поэтому нужно скорее оформлять сделку.

У застройщика договор с банком «Солнечный». Если воспользоваться их ипотечным предложением, будут дополнительные бонусы: сниженная процентная ставка и неизменная цена на квартиру до окончательной сделки с банком. Процесс обещают простой: нужно лишь передать документы, дождаться, пока банк одобрит ипотечный кредит, и приехать подписать договор. Всё цивилизованно и с улыбкой. (Еще бы, такие деньги на кону!)

Через пару месяцев я просматривал другие предложения и нашел банки с более выгодными условиями, но было уже поздно.

Как правильно

«Давайте быстрее, пока цена не поднялась», — классическая уловка менеджеров, которые хотят, чтобы вы заключили сделку здесь и сейчас, а не сравнивали условия. Когда кажется, что решать надо срочно, не все могут здраво оценить, что именно им предлагают, — и соглашаются на невыгодную сделку.

Если вас начинают торопить со сделкой, говорите так:

— Спасибо, мне надо подумать. Где можно почитать подробно все условия?

— Решать надо срочно, а то завтра повысится цена.

— Ну, повысится — значит, повысится. Значит, не куплю, раз повысится. В другом месте, значит, куплю.

Теперь не менеджер манипулирует вами, а вы манипулируете менеджером.

Еще одна уловка менеджера — предложить вам ипотеку от банка-партнера на якобы выгодных условиях. Возможно, условия там действительно лучше, чем в других банках. Но вы должны самостоятельно убедиться в этом, сравнив с предложениями других банков.

Не принимайте на веру всё, что говорит менеджер. Сравните предложения других банков по ставкам и условиям ипотечного кредита, попросите дать вам черновик договора (рыбу). Дома в спокойной обстановке всё изучите и только потом принимайте решение.

Через неделю была назначена сделка — подписание договора об ипотечном кредите. Почему-то предварительный договор мне на почту не прислали. Но я решил прочитать всё в банке, перед подписанием.

Сначала читать, потом подписывать

В договоре написано, что процент по кредиту вырастет через три года. Насторожился, но не переживаю: зарплата к тому времени тоже наверняка вырастет. Кроме договора ипотечного кредита надо заключить договор страхования жизни, потому что банк должен застраховать свои риски, связанные с жизнью и здоровьем заемщика. Менеджер сразу же предложил заключить такой в дружественной страховой компании. Уставший, не вникая, подписываю страховой договор и иду отмечать успешную сделку в бар.

Как правильно

Подписание договора — самый ответственный и важный этап. В договоре прописываются все правила и ответственность сторон. Большая часть договора обычно о том, что вы всем всё должны.

Вы должны заранее ознакомиться с договором и обсудить все возникшие вопросы до подписания. Вы имеете полное право не только обсуждать, но и предлагать изменить текст договора. Особенно если в нем есть условия, которые вас не устраивают.

Если условия кредита вам не подходят, не подписывайте договор. Даже если над вами стоят два менеджера. Даже если ключи от квартиры уже почти у вас в руках. Выплаты по кредиту будут преследовать вас еще много лет. От того, какими они будут, напрямую зависит качество вашей жизни. А это в свою очередь зависит от того, насколько внимательно вы прочитали договор. Лучше сейчас побыть занудой, чем потом много лет чувствовать себя обманутым.

Каждый месяц я плачу ипотечные взносы — 30% от моей зарплаты. Первый год кажется, что денег хватает и на платежи, и на отпуск, и на походы в бар с друзьями. Но однажды съездил в Икею, чтобы присмотреть мебель для нового жилья. Не удержался и купил несколько незапланированных вещей. Денег не осталось, и решил завести кредитную карточку для повседневных трат.

Как правильно

Перед тем как влезать в ипотеку, желательно провести тренировку — прожить хотя бы три месяца, откладывая сумму ипотечного платежа и анализируя свой бюджет. Так вы поймете, готовы ли вы к финансовой дисциплине, а заодно увеличите ваш первоначальный взнос. Ничего не мешает начать откладывать на воображаемую ипотеку прямо сейчас.

Если в конце месяца тренировки у вас на счете нулевой или отрицательный баланс, значит, с будущей ипотекой вам будет очень тяжело. Нужно быть готовым к экономии и пересмотру привычных трат.

- Что нужно чтоб взять ипотеку на квартиру с чего начать сбербанк

- Что нужно чтоб взять ипотеку на квартиру