Что означает абс в банке

Понятие АБС-авторизации РСХБ

При использовании банковских карт иногда происходит ситуация, которую нельзя оставить без внимания. Поступает сообщение «АБС-авторизация Россельхозбанк»: что это означает, какими могут быть последствия и какие меры нужно срочно принять, владельцу карты лучше знать заранее.

Понятие АБС-авторизации

АБС – автоматизированная банковская система.

Авторизация – вход в систему с помощью персональных данных клиента.

Предназначение

АБС необходима для хранения и обработки информации о работе банка на всех уровнях (от изменения баланса счета клиента до создания отчетности перед ЦБ), управления ей, а также ускорения выполнения операций.

Банкам требуется такая специализированная техническая система, где в одну секунду совершаются тысячи транзакций.

Благодаря наличию АБС клиенты получают высокоскоростной сервис, а качество услуг банка повышается.

Принцип работы

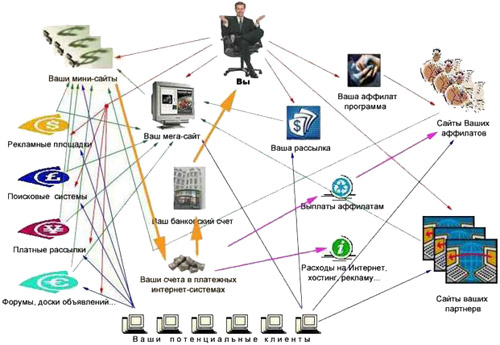

АБС – это мультифункциональный комплекс программного обеспечения и технического оснащения, контролируемый человеком.

-e1626861291326.jpg)

Система формирует единую информационную среду банка с автоматизированными процессами, интегрирует внутренний банковский набор функций: базы данных, документооборот, внешние коммуникации, филиалы, безопасность.

Состав системы: модули

Архитектура банковской системы выстроена по модульному принципу. Каждый модуль выполняет отдельные функции.

Согласно стандартной схеме, АБС состоит из 3 компонентов, модули которых отличаются уровнем обработки данных.

Фронт-офис

Начальный уровень, на котором вносится информация об обращениях клиентов, открытии им счетов и выдаче платежных документов, сохраняются персональные клиентские данные. Эта информация поступает в единую базу АБС.

Бэк-офис

Он содержит функциональные модули, выполняющие внутрибанковские операции, расчеты по кредитам и вкладам, транзакции по счетам и с другими банками. Здесь же происходят проверка и обработка документов, проводятся действия с ценными бумагами.

Счетный офис

Этот уровень аккумулирует результаты 2 предыдущих. АБС анализирует их и производит учет активов и пассивов, депозитов, внебалансовый учет. Формируются отчеты об уровне качества банковских процессов по разного рода показателям. Информация передается в Центральный банк РФ на проверку.

Преимущества модульности АБС

Разделение банковских функций по модулям оптимизирует работу банка сразу в нескольких направлениях:

-e1626861263748.jpg)

Благодаря корректно проведенным операциям отчетность в ЦБ формируется в соответствии с требованиями.

Что такое «АБС-авторизация Россельхоз»

АБС-авторизация – процесс входа клиентом в «Личный кабинет» или совершение операций с банковской картой путем ввода защитных данных (подтверждение по SMS, PIN-код, CVV-код).

Название банка («Россельхоз») сообщает, какой банк произвел операцию.

«Авторизация» в этом случае подразумевает, что транзакция еще не произошла, но в системе идет подготовка к ней. На счете при этом блокируется некая сумма. Эти деньги остаются недоступными до завершения транзакции.

Действия, если была совершена авторизация

Сообщение об АБС-авторизации вызывает беспокойство в том случае, если владелец карты в этот момент не совершал с ней никаких действий. Оно оправдано, т.к. неизвестные лица могут снять со счета гораздо большую сумму, чем заблокированная ранее.

Необходимо срочно выяснить, в какую компанию и за какой товар происходит попытка списания. Информацию о причине блокировки средств можно получить, обратившись на горячую линию Россельхозбанка, а в одном из офисов заказать выписку со счета с подробностями операции.

Есть вероятность, что клиент банка что-то оплачивал картой в магазине или онлайн, но операция задержалась. Возможно также запаздывание самого оповещения об авторизации.

Если владелец карты убедился, что не совершал никаких покупок, ему рекомендуется обратиться в поддержку банка для блокировки карты, т.к., скорее всего, ее данные похитили. Это убережет от потери всех средств со счета, к которому привязана карта. В дальнейшем можно заказать ее перевыпуск.

Помогут предотвратить риск хищения данных карты и обеспечить безопасность денежных средств такие действия:

АБС отвечает за надежное хранение и безопасность банковских данных, но защита дебетовых и кредитных карт от мошенников – задача не только банка, но и их держателей.

Что это значит — принят АБС в Сбербанке, когда будет исполнен платеж?

После перехода финансовых компаний на удаленное обслуживание своих клиентов достаточно востребованным является программное обеспечение. Для корректного выполнения платежных операций и дальнейшего отслеживания этапов обработки им присваиваются разные статусы. Поэтому такое понятие, как «Принят АБС в Сбербанке» и что это значит, пользователям банковского продукта нужно знать.

Структура автоматизированной банковской системы

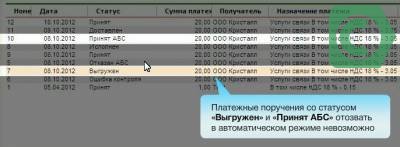

При сопровождении платежных документов программа присваивает им статусы, которые показывают стадию прохождения денежного перевода. Если процедура приостановлена, система указывает ошибки.

Алгоритм работы дистанционной банковской программы:

Понимая значение «принят АБС», пользователи способны выполнять транзакции самостоятельно. Отказ автоматизированной системы маловероятен, только при неудачной проверки сведений.

Последовательность обработки финансовых операций через интернет:

Статусы обработки в Сбербанке

Платежному поручению, находящемуся в Сбербанке на установленной стадии, присваивается соответствующее наименование:

Если дистанционная банковская система установила статус «Принят АБС», платеж направляется программой на исполнение процедуры, изменить финансовую операцию уже невозможно.

Финишные статусы присваиваются поручениям по окончании обработки сведений, полученных автоматизированной системой. В дальнейшем их можно использовать как шаблоны для создания новых документов.

Зная статус платежа, присваиваемый автоматизированной системой, пользователь понимает, на какой стадии находится денежный перевод. При приостановлении или отказе исполнения поручения банковская программа указывает ошибки, которые не позволяют исполнить финансовую операцию.

Что означает статус принят АБС: Сбербанк Бизнес Онлайн

Что такое принят АБС в Сбербанк Бизнес Онлайн — это сообщение, которое свидетельствует об определенном этапе формирования платежного документа. Что это означает, как происходит движение денежных средств и отражается в автоматизированной банковской системе, рассмотрим подробнее.

Статус принят АБС Сбербанк Бизнес Онлайн

Статус принят АБС Сбербанк Бизнес Онлайн

Прежде чем понять, что это означает, необходимо уточнить, где действует подобная формулировка. Без автоматизированной системы не может существовать ни один банк. Это комплекс программ, предусмотренный для функционирования банковского учреждения, где проводятся расчетные операции, открываются счета, формируются проценты по вкладам и т.д. От его функциональности зависит время переработки информации и передача сообщений клиенту об окончании операции.

Что такое принят АБС Сбербанк Бизнес Онлайн

Структура

Эта система представляет из себя модульную схему построения. Она состоит из ядра и модулей. Количество модулей определяется потребностями самого банковского учреждения и зависит от объема обрабатываемых данных и может отличаться по функционалу и модификациям в зависимости от разработчика.

Порядок обработки платежных поручений

Процедура создания, подписания, отправки, сверки и исполнения сопровождаются изменением статуса на каждом этапе.

Процедура проходит в такой последовательности:

- доставляется в банк («Доставлен»); ревизия подписи; сверка реквизитов; после успешного завершения предыдущего этапа устанавливается «Выгружен»; следующая стадия — принятие; дальше идет обработка, в случае положительного результата документ (проверки достаточного количества средств на счету отправителя) отправляется на исполнение, т.е. списание средств; когда деньги списаны со счета, появляется сообщение «Исполнен».

Статусы обработки

- «Доставлен» — «платежка» транспортирована в банковскую систему. «Принят» — проверка прошла успешно. «Приостановлен» — по команде отзыва процедура приостанавливается и переводится в категорию «Отозван». «Выгружен» — выгрузка «платежки», после этого она в автоматическом режиме проходит проверку или отклоняется банком. «Принят АБС» — документ в электронном виде допущен для дальнейшей работы.

Если Сбербанком Бизнес Онлайн был установлено «Принят АБС», то после определенного времени на обработку в случае положительного результата «платежка» отправляется на исполнение.

Финальные статусы

Название уже говорит о том, что это финальная стадия, и изменить уже ничего не возможно. Список финальных положений и их расшифровка:

- «Удален» — документ изъят из числа действующих, но при этом нет его полной ликвидации, он просто перемещается в отдельный список. «ЭП неверна» — учреждением не подтверждена электронная подпись. «Ошибка реквизитов» — отрицательный результат после сверки данных. «Отозван» — отзыв по запросу. «Отвергнут банком». «Картотека №2» — недостаточно средств на счету для проведения транзакции. «Отказан» — проверка не пройдена. «Исполнен» — свидетельствует об успешном завершении операции.

Формирование документа

Формирование происходит в таком порядке:

- Создается платежное поручение, в которое вносятся все реквизиты получателя. На этом этапе может появиться сообщение «Ошибка контроля», означающая, что не все поля корректно заполнены. Перенос из бухгалтерской программы («Импортирован»). Формирование в «Клиент-Банке» («Создан»). Поручение необходимо выделить. В меню выбрать «Подпись». Предварительно проверить все реквизиты.

К последнему пункту следует отнестись особенно внимательно: ошибки в заполнении приведут к тому, что платеж уйдет не по назначению. А отменить операцию уже будет невозможно.

Заключение

Заключение

Во время проведения платежей в банковской автоматизированной системе каждой операции присваивается отдельный статус. Его название свидетельствует о том, на каком этапе пребывает процедура перечисления денежных средств, а также отмечаются конкретные ошибки, не позволяющие перейти к следующей стадии. Сначала требуется создать «платежку», после подписать ее и отправить в разработку. В завершение процедуры она отправляется на исполнение в онлайн сервисе банка. Так образуется сообщение «Принят АБС». Зная, что это значит, пользователь может в дальнейшем проводить все транзакции согласно установленному порядку.

АБС банка — что это и как работает?

Сейчас клиенты банков выдвигают к ним серьезные требования по качеству и скорости обслуживания. Если бы все запросы выполнялись в ручном режиме, а заявления и корреспонденция уходила почтой, то даже сотой части того, что сейчас выполняется в банке, исполнено бы не было. Чем быстрее банк проводит операции, тем выше лояльность клиента. В современном банке ежеминутно исполняются миллионы различных транзакций и проводок. При этом информация не только обрабатывается, но и формируется отчетность. Все это было бы нереально без специальных банковских система, которые автоматизировали многие процессы (АБС).

Каждый банк имеет свою АБС, где проводит операции, аккумулирует информацию, создает отчетность для последующей сдачи в ЦБ. Если простая организация вполне может вести свою отчетность на бумажных носителях, то в банке это сделать невозможно по причине огромного количества проводок, введения постоянных изменений.

Что такое АБС?

Перед АБС стоит сложная задача по решению большого спектра вопросов по функционированию банка. АБС должна легко интегрироваться, иметь модули для расширения своей функциональности, создавать единство документооборота, обрабатывать данные пакетным способом, быть безопасной и иметь несколько степеней защиты.

Зачем банку АБС?

Используя АБС, банки сокращают свои операционные издержки, увеличивают скорость обслуживания клиентов и проведения операций. Благодаря АБС формируется единое информационное пространство, за счет чего эффективность и продуктивность работы улучшается. Все дистанционные каналы обслуживания, единая база данных, контроль за финансовыми потоками, формирование стандартизированой отчетности могут функционировать в рамках АБС. Система ведет операцию от создания лицевого счета до формирования проводок и отражения их на балансе банка. Все это проводится в считанные секунды.

Из чего состоит АБС?

Система состоит из модулей, что позволяет разделять всю работу по функционалу. Стандартная схема, встречающаяся чаще всего, выглядит так:

Многомодульная система необходима для банка, поскольку совершать все операции в рамках одного модуля технически невозможно. Все системы должны бесперебойно взаимодействовать друг с другом. Занесенная информация не дублируется и ее можно использовать при любой операции. Например, клиент хочет карту. Сотрудник заводит данные в систему, идентифицирует клиента. Если клиент захочет взять кредит, то имеющиеся данные уже подтягиваются в заявку и сотруднику не нужно заводить их заново.

При наличии сбоя в каком-то модуле, данные не теряются. Модуль можно починить без ущерба для работы остальных составляющих. Все устаревшие компоненты можно менять без остановки всей системы. Поскольку проверка информации идет на нескольких уровнях, то это минимизирует мошеннические действия. АБС позволяет оперативно управлять несколькими процессами, собирать нужную информацию в режиме онлайн.

АБС в России.

В России работают отечественные и зарубежные АБС. Отечественные системы работают по сетевому принципу, что дает дистанционно контролировать их работу и следить за финансовой деятельностью. Лидерами являются

Отечественные банки используют российских разработчиков. Основным критерием выбора является простота и надежность, а также сохранение персональных данных клиентов в России. Иностранные системы меньше пользуются спросом, поскольку им тяжелее адаптироваться к местному законодательству касательно сохранности данных клиентов. Многие зарубежные системы передают данные на хранение заграницу, что может нарушить их конфиденциальность, поскольку неизвестно, кому эти данные будут переданы там.

Чем проще первичные модули АБС, тем быстрее происходит обслуживание клиентов. При выборе АБС банки также руководствуются затратами на обслуживание и экономическим эффектом. Банку нет смысла вкладывать огромные средства в дорогостоящую АБС, если перечень операций маленький, например, только кредитование и расчетно-кассовое обслуживание.

Сегодня осуществление банковской деятельности невозможно без использования самых современных информационных технологий. Особенно востребованными они стали в последние годы, когда значительная часть клиентов финансовых организаций перешла на дистанционное обслуживание. Именно при помощи интернета, в режиме реального времени и с использованием разнообразных автоматизированных систем выполняется сейчас подавляющее большинство финансовых операций. Для их осуществления и возможности отслеживания процессов проверки и обработки различных платежных поручений используются статусы, которые присваиваются документам на разных стадиях их проведения.

Подробнее о статусе «Принят АБС»

Статус «Принят АБС» является одним из последних на стадии обработки документа. Он означает, что платежное поручение в электронном виде проверено АБС, то есть автоматизированной банковской системой. После этого документ отправляется на исполнение. В случае выявления при проверке со стороны АБС каких-либо проблем, платежному поручению присваивается статус «Отказан АБС».

Что такое АБС?

Под АБС понимается автоматизированная банковская система, которая представляет собой масштабный комплекс технического и программного обеспечения работы кредитной организации. Необходимость его введения обусловлена тем, что банковский бизнес предусматривает составление большого объема отчетности, направляемой в Центробанк России, а также необходимостью надежной защиты проходящих через банк данных о его клиентах и работниках.

Основными целями внедрения АБС в банковский бизнес являются:

Структура системы

Автоматизированная банковская система представляет собой единый программно-технический комплекс. Однако, его с некоторой долей условности можно разделить на три составные части:

При этом необходимо понимать, что существующие сегодня АБС постоянно совершенствуются и видоизменяются, в результате чего любое их структурирование является достаточно условным и не до конца точным.

Внедрение в Сбербанке

Сбербанк одним из первых среди отечественных финансовых организаций начал внедрение АБС. Это вполне логично, учитывая его лидирующее положение на рынке. Первые автоматизированные системы были разработаны и применены на практике в 1993 году. Сначала использовались отдельные АБС для каждого подразделения кредитной организации. К 2006 году была завершена процедура создания единой для всего банка АБС. Сегодня действующая в банке система заслуженно считается одной из наиболее производительных и надежных. При этом финансовое учреждение ежегодно выделает средства по статье бюджета, предусматривающей дальнейшую доработку и совершенствование АБС.

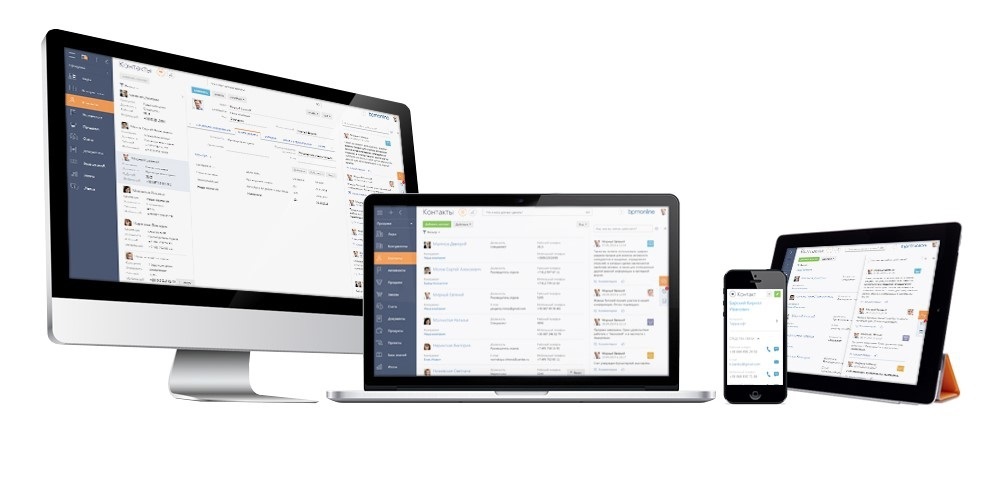

Система «Банк-Клиент»

Важной частью АБС выступает популярная и широко распространенная система «Банк-Клиент». Применительно к Сбербанку она постепенно трансформировалась в широко известный сегодня и популярный интернет сервис Сбербанк Онлайн. Он представляет собой программный комплекс, который предоставляет клиенту возможность дистанционно при помощи интернета проводить различные финансовые операции. Сегодня практически все предприятия используют подобную систему для ведения бизнеса, что объясняется ее удобством, простотой и эффективностью. Одним из основных принципов работы «Банк-клиента» является четко установленный порядок, при котором платежному документу присваивается определенный статус на всех стадиях его подготовки и исполнения.

Формирование документа

На этапе формирования платежного поручения применяются статусы «Ошибка контроля» (неправильно заполнены обязательные поля), «Создан» (оформление выполнено верно, документ может быть использован) и «Импортирован» (статус равнозначен типу документа «Создан»). Следующей стадией оформления платежного поручения выступает его подписание. При этом ему может быть присвоен статус «Частично подписан» или «Подписан». Очевидно, что в первом случае констатируется наличие части подписей, а во втором – готовность к обработке.

Передача в обработку

На этой стадии статусы фактически представляют собой сообщения клиенту о том, каким образом происходит обработка отправленного им платежного поручения. При этом документу могут быть присвоены следующие обозначения, которые не требуют дополнительных пояснений: «Доставлен», «Принят», «Приостановлен» и «Выгружен». Последний статус означает отправление платежного поручения на проверку и обработку в АБС. По ее результатам документ отмечается либо как «Принят АБС», либо «Отказан АБС». В первом случае он отправляется на исполнение.

Дополнительные статусы

Помимо указанных, существует еще несколько типов статусов, которые могут быть присвоены платежному поручению на разных стадиях его проверки и обработки. В большинстве случаев их названия достаточно красноречивы и позволяют получить представление о возникшей проблеме, например, статусы «Ошибка реквизитов» или «Картотека №2». В первом случае клиентом неправильно указывается один или несколько обязательных банковских реквизитов, а во втором – на его счету недостаточно средств для исполнения данного платежного поручения. При своевременном отзыве платежа со стороны клиента присваивается статус «Отозван».

Финальные статусы

Финальный статус документу присваивается после завершения всех этапов его проверки и обработки. О положительном конечном результате свидетельствует единственный тип статуса – «Исполнен». Все остальные варианты означают наличие каких-либо проблем и невозможность проведения платежа.

Статус принят АБС Сбербанк Бизнес Онлайн

Статус принят АБС Сбербанк Бизнес Онлайн Заключение

Заключение