Что означает деноминация рубля

Что такое деноминация

Деноминация – изменение нарицательной стоимости денег в определенном соотношении. Деноминация может проводиться как техническая процедура, когда обмен денег осуществляется в течение длительного периода времени, либо как конфискационная реформа, когда накладываются ограничения на обмен.

Согласно нынешнему мнению научных деятелей истории и экономики, основными целями деноминации были:

— Повышение низкого престижа национальной валюты РФ по сравнению с валютами других стран;

— Контролирование движения денег на «чёрных» рынках;

— Полное контролирование уровня инфляции;

— Увеличение общей массы денег в экономике и отказ от бартера во всех расчётах.

С другой стороны, в России имели место и «неконфискационные» деноминации: в 1961 и 1998 годах. В первом случае обмен производился в соотношении 10 к 1, а во втором – 1 000 к 1.

Действующий сегодня Федеральный закон от 10 июля 2002 года № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» фактически запрещает проведение «конфискационных» денежных реформ, предписывая предоставление достаточного срока для обмена при выпуске новых купюр.

Деноминация делает денежное обращение более удобным. В то же время, как правило, после деноминации происходит определенное подорожание товаров и услуг в новых денежных единицах.

С конца 2007 года в России распространились слухи о планируемой новой деноминации рубля. Представители финансовых властей эту информацию опровергли, а эксперты утверждали, что деноминация в тогдашних условиях была бессмысленна.

По прогнозам, деноминация валюты в России в ближайшем будущем не предвидеться и на то есть несколько причин. Во-первых, эмиссия новых денежных знаков – это довольно затратное мероприятие. Во-вторых, российский рубль вполне справляется со своей функцией. В-третьих, денежная единица России не имеет лишних нолей, и проводить реформу нецелесообразно. И, наконец, последнее, при уменьшении количества нулей произойдет удорожание товаров в пользу продавца, а не покупателя.

Девальвация: что это и грозит ли она рублю в 2022 году

Что такое девальвация

Девальвация — это снижение курса валюты одной страны по отношению к твердым валютам других государств. То есть к тем, чья покупательная способность и курс стабильны. Например, это могут быть доллар и евро.

Девальвация и деноминация

Хотя термины и похожи, не стоит их путать между собой.

Деноминация — это изменение, обновление денежных знаков, чтобы было проще ими рассчитываться. Купюрам и монетам меняют номинал, и их число в обращении сокращается.

Например, ₽10 старого образца меняют на ₽1 нового или ₽100 тыс. превращаются в ₽100. Проводит такую операцию государство. Обычно это происходит, когда на купюрах появляется много нулей после гиперинфляции — очень высокого роста цен, выше 50%.

В России последнюю деноминацию провели в 1998 году. Старые банкноты заменили новыми с коэффициентом 1000:1. Это значит, что ₽1 тыс. превратилась в монету в ₽1, а банкнота в ₽500 тыс. стала банкнотой в ₽500.

При этом пропорционально покупательной способности цены на товары и услуги не меняются. Допустим, какой-то товар стоил ₽100 тыс., а стал стоить ₽100, но и у человека вместо ₽100 тыс. в кошельке теперь ₽100. Поэтому фактически он может купить столько же, сколько и раньше, только с помощью новых купюр.

Девальвация и инфляция

Инфляция — это рост общего уровня цен на товары и услуги, который снижает покупательную способность денег. То есть девальвация — это когда доллар, евро и другие иностранные валюты дорожают в обменниках и банках, а инфляция — это когда продукты дорожают в магазинах.

Например, год назад человек мог купить на ₽2 тыс. два пакета с продуктами, а теперь эти товары подорожали и денег хватит, чтобы заполнить только один пакет. В октябре 2021 года инфляция составила 8,13%.

Об инфляции дает представление индекс потребительских цен (ИПЦ), который измеряет изменение во времени стоимости потребительской корзины. В нее входит набор продуктов, непродуктовых товаров и услуг, необходимых для жизни. В частности, хлеб, одежда, обувь, услуги ЖКХ и многое другое.

Периодически потребительскую корзину пересматривают. В 2021 году в расчет ИПЦ включили расходы на маски, антисептики для рук, услуги сиделок, каршеринг, подписки на онлайн-сервисы и другое. Теперь Росстат каждый месяц отслеживает цены на 556 товаров и услуг.

Примеры девальвации рубля

Кризис 1998 года

В 1998 году девальвация рубля сопровождалась дефолтом. После распада СССР в 1991 году государству пришлось искать способы справиться с дефицитом бюджета, и для этих целей оно стало выпускать государственные краткосрочные облигации (ГКО). Их продавали в том числе зарубежным инвесторам.

В Азии бушевал кризис, и иностранные инвесторы стали выводить средства из рисковых активов, в том числе российских. Падение цен на нефть сильно ударило по экономике. Государство не смогло выполнить свои обязательства по долговым бумагам. Бывший тогда президентом России Борис Ельцин уверял, что девальвации не будет.

Тем не менее в августе 1998 года ЦБ перешел с плавающего на свободный курс рубля. На протяжении нескольких лет доллар держался в валютном коридоре и не превышал ₽6,25. После ввода свободного курса к началу сентября доллар достиг ₽21.

Обвал рубля в 2014 году

В ответ в июле США, а затем и Евросоюз объявили «секторальные» санкции, которые закрыли доступ российским эмитентам к дешевым «длинным» западным деньгам. Российские компании и банки больше не могли брать кредиты на Западе со сроком более 90 дней. У них больше не было возможности размещать новые выпуски валютных облигаций и привлекать акционерный капитал. «Резко возросшие политические риски и «побег» инвесторов из России привели к обесцениванию рубля», — отметил аналитик инвестиционной группы «Финам» Андрей Маслов.

По крупным экспортерам, например «Роснефти», также ударило падение цен на нефть, так как это означало снижение валютной выручки. Ее могло не хватить для погашения кредитов, а новые кредиты из-за санкций взять было нельзя. Осенью экспортеры сократили продажу валюты, отток капитала усиливался. В России спрос на валюту рос, но предложение падало.

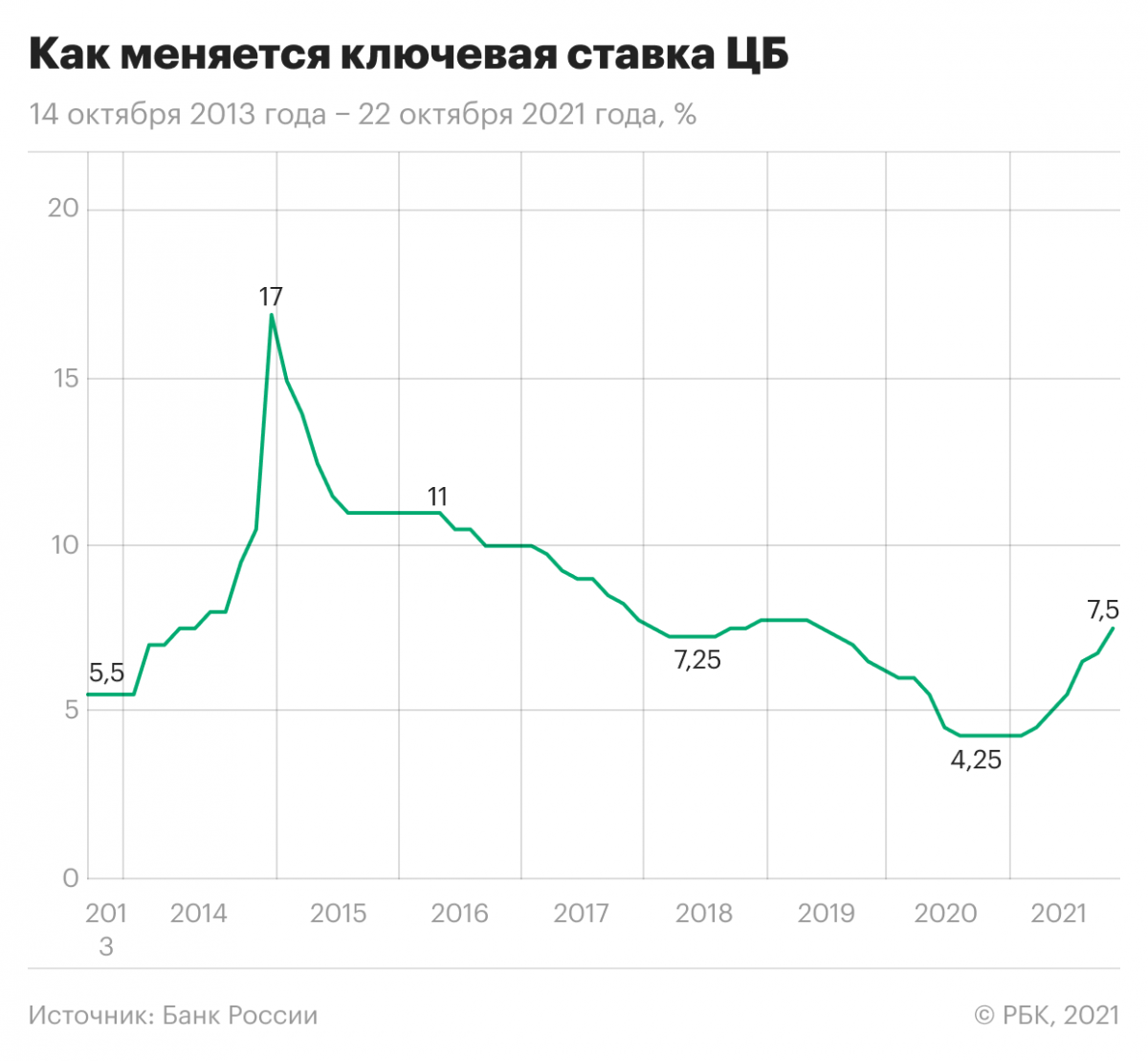

ЦБ периодически продавал валюту, чтобы на рынке ее было больше и рубль сильно не обесценивался, но это уже не помогало. В ноябре регулятор ввел плавающий курс рубля. На рынках росла паника. Банк России стал повышать ключевую ставку, к концу года он резко поднял ее с 6,5% до 17%.

Валютная интервенция — это покупки и продажи ЦБ страны иностранной валюты, чтобы частично или полностью контролировать курс национальной валюты. Эти операции регуляторы проводят с помощью своих золотовалютных резервов.

Ключевая ставка — это минимальный процент, под который ЦБ выдает кредиты коммерческим кредитным организациям. Она влияет на ставки по займам в банках и вкладам, на инфляцию, а также на курс рубля.

Когда ключевая ставка невысокая, то банки скупают иностранную валюту за рубли. В результате на рынке появляется много рублей, и курс национальной валюты снижается. Если ставка высокая, то спекуляции на валютном рынке становятся менее выгодными. Банки скупают рубли обратно, и в итоге рубль укрепляется. Кроме того, ключевая ставка влияет на доходность облигаций федерального займа (ОФЗ). Чем она выше, тем интереснее такие бумаги для инвесторов, в том числе иностранных, и чем больше Минфин продает ОФЗ, тем лучше для курса рубля.

В 2014 году после повышения ставки до 17% годовых ЦБ не стал проводить новую интервенцию. Трейдеры решили, что отказ регулятора продавать валюту означает, что Банк России уверен в дальнейшем падении рубля. Нефть дешевела, спрос на валюту был высоким, а рубль падал.

Чем опасна девальвация

Снижение курса рубля способствует росту экспорта, так как экспортер получает валютную выручку — зарабатывает в иностранной валюте. Чем слабее рубль, тем выше доход после перевода валютной выручки в рубли. В результате в бюджет также поступает больше средств от налогов. С другой стороны, импорт зарубежных товаров уменьшается, так как они становятся более дорогими в пересчете на рубли и менее конкурентоспособными. Таким образом, спрос на местную продукцию растет.

Однако повышение конкурентоспособности экспорта происходит при умеренном снижении валюты. Компании, которые получают валютную выручку, также часто покупают на валюту оборудование. «Девальвация так или иначе бьет по внутренней экономике, внутреннему потреблению достаточно сильно. Это приводит к росту ставок, в ряде случаев может приводить к дефолтам, а финансовая нестабильность достаточно сильная», — отметил Егор Сусин, управляющий директор Газпромбанка по направлению Private Banking.

Поскольку девальвация уменьшает стоимость денег по отношению к валютам других стран, она влияет и на тех россиян, которые путешествуют за границей. Допустим, вы планируете поехать в отпуск в Италию и хотите взять с собой €500 на общие расходы. Если курс евро резко поднялся с ₽60 до ₽70, а вы не успели вовремя поменять валюту, то вместо ₽30 тыс. вам понадобится ₽35 тыс. Или придется сократить расходы в путешествии.

Девальвация также приводит к росту темпов инфляции. Рост цен на импортную продукцию ведет к росту цен производителей, которые используют иностранное сырье, оборудование. Таким образом, увеличивается стоимость импортных товаров и услуг, снижается покупательная способность национальной валюты.

Маслов также выделил снижение уровня жизни. С 2014 года он сократился чуть более чем на 10%, отметил аналитик. Он добавил, что России как ориентированной на экспорт стране выгоден слабый рубль. Однако для населения проблема падения рубля — это в первую очередь проблема отсутствия роста зарплат, которая во многом связана с «ловушкой среднего дохода», в которую страна попала в 2010-х годах. Эта ловушка означает, что когда в стране достигается средний уровень доходов, ее экономический рост замедляется.

Что будет с кредитами и ипотекой, если случится девальвация

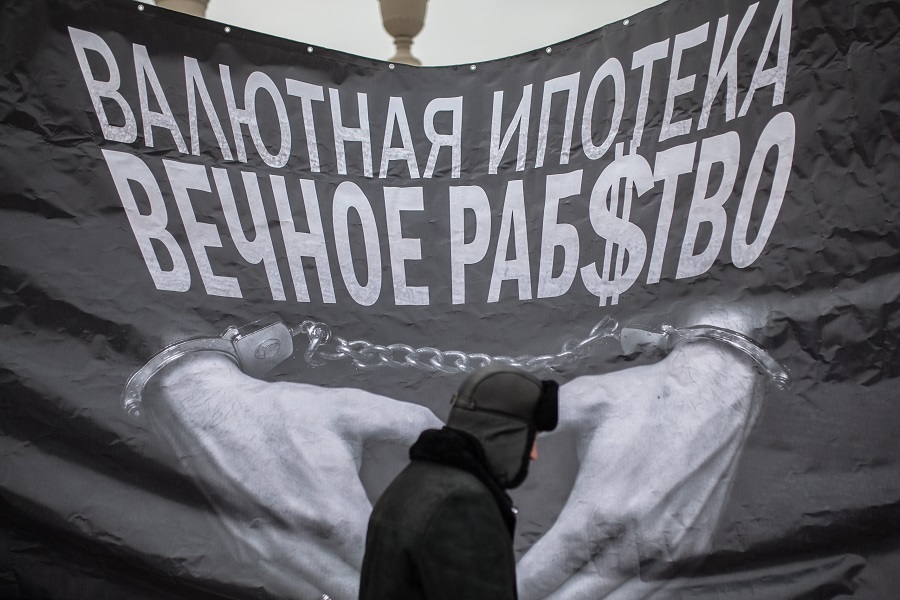

По словам Маслова, у всех банков существует сбалансированный портфель активов, который в случае девальвации рубля все еще должен оставаться относительно устойчивым. «Выплаты по рублевой ипотеке не изменятся драматически, а вот валютные ипотечники, безусловно, пострадали бы в таком случае», — отметил аналитик. По его мнению, не очень целесообразно брать ипотеку в валюте, в которой у вас нет дохода или внушительных сбережений.

Если вы оформляли ипотеку в долларах, а курс рубля по отношению к этой валюте сильно упал, то переплата вырастет, как и ежемесячные платежи. Если вы несколько лет уже выплачивали такую ипотеку, но произошла девальвация, то оставшийся долг может превысить стоимость квартиры в рублях.

Сусин рассказал, что девальвация приводит к повышению ставок и невозможности рефинансировать кредиты. При низкой ключевой ставке ЦБ кредиты становятся доступнее, а при высокой — наоборот. В 2014 году, когда Банк России повысил ставку до 17% годовых, банки тоже увеличили проценты по кредитам. Ипотеку стали выдавать под 17–20% годовых. Однако ставка по ипотеке и другим кредитам, которые вы уже взяли, не может измениться, если она не плавающая.

Как сохранить деньги при девальвации рубля

«На волне популярности персональных инвестиций хорошая идея — держать некоторую часть сбережений на брокерском счете, вкладываться в защитные активы и иностранные компании для лучшей диверсификации», — считает Маслов.

Еще с 1990-х годов в России многие люди хранят часть сбережений в долларах или евро, что также увеличивает устойчивость личного капитала в периоды сильной нестабильности, отметил аналитик. По словам Сусина, в последние полтора года склонность к сбережениям в валюте выросла и у бизнеса, и у населения. Кроме того, государство тоже хранит свои сбережения — резервы — в иностранной валюте.

Сохранить деньги при девальвации можно только заблаговременной диверсификацией, полагает Маслов. Диверсификация — это распределение средств по разным активам, чтобы снизить риски потерять деньги. По-другому можно сказать, что не стоит «класть яйца в одну корзину».

«Совет для рядового инвестора простой — диверсификация сбережений по валютам: часть средств хранить в рублях, часть — в долларах, часть — в евро. В каждой из этих частей можно приобрести консервативные долговые инструменты. Ставки по рублевым ОФЗ уже выше 8%», — порекомендовал Альберт Короев, начальник отдела экспертов «БКС Мир инвестиций».

Владимир Брагин, директор по анализу финансовых рынков и макроэкономики «Альфа-Капитала», отметил, что изменения курсов валют могут быть очень серьезными. Однако не нужно относиться к каждому колебанию курса как к поводу для каких-то резких движений, покупок или продаж активов. Как показывает практика, чем чаще человек их совершает, тем ниже становится покупательная способность сбережений, то есть тем меньше человек может позволить товаров и услуг на свои накопления.

По словам Брагина, девальвация и инфляция не опасны, если вы вкладываетесь в активы на долгий срок. Например, в акции. Их доходность может позволить преодолеть влияние падения курса валюты.

Будет ли девальвация рубля в России в 2022 году?

В 2022 году рубль вряд ли сильно обесценится, считает Максим Петроневич, старший экономист банка «Открытие». «Рубль временно ослаб на фоне обострения геополитической ситуации, однако фундаментально российская валюта остается одной из самых крепких по отношению к другим валютам развитых и развивающихся стран», — отметил он.

По его словам, в начале года вырастет приток валюты от торговли, в то время как цены на нефть и газ останутся высокими и ожидается рост их экспорта. Кроме того, ожидается сезонное снижение импорта после пиковых предновогодних закупок. Высокие процентные ставки продолжают удерживать отток капитала из России.

Более того, с высокой вероятностью произойдет приток капитала после того, как завершится цикл ужесточения денежно-кредитной политики, рассказал Петроневич. Такое было в 2016–2017 и 2019–2020 годах. Тогда инвестиции нерезидентов в российские ОФЗ резко росли, однако в этот раз они могут быть меньше из-за ожидаемого ужесточения политики Федрезерва США — американского ЦБ — и сохранения рисков новых санкций на операции с ОФЗ.

«Мы сохраняем наши ожидания укрепления рубля в конце 2021 года — первой половине 2022 года. Он может подорожать до уровня меньше ₽70 за доллар», — сказал экономист.

«Сейчас предпосылок для девальвации рубля не наблюдается, несмотря на то что расходятся новости о том, что ускорение инфляции и повышение ставки ЦБ непременно приведет к обесцениванию рубля», — отметил Маслов. По его словам, политические риски остаются важнейшими для российской валюты. Однако ее резких изменений, например введения новых санкций, сейчас не предвидится.

Как и Петроневич, Маслов считает, что рубль остается одной из самых устойчивых валют развивающихся стран. Согласно базовым прогнозам, в ближайшие несколько месяцев курс не превысит ₽74 за доллар.

Брагин считает, что в 2022 году курс может быть на уровне ₽70 за доллар. «Я думаю, что с учетом ситуации в экономике, госфинансах и подхода ЦБ к денежно-кредитной политике у рубля очень мало шансов устойчиво слабеть к другим валютам», — сказал он.

Сусин также не видит предпосылок к девальвации рубля. Предприятия и население за последние полтора года нарастили валютные активы. Кроме того, при текущих ценах на энергоресурсы, например нефть, рубль, скорее, может укрепиться, отметил он. По его словам, средний курс в 2022 году может составить ₽73 за доллар.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Грозит ли деноминация российскому рублю?

Являясь процедурой укрепляющей национальную валюту, деноминация будоражит умы россиян. Однако мало кто различает понятия деноминация, инфляция и девальвация. Стоит ли нам ждать рублёвую реформу?

Будет ли деноминация?

Для начала разберёмся в терминах.

Исходя из терминологии, ничего страшного россиян не ждет. Комитет Госдумы по кредитным организациям ответил на вопрос «Будет ли деноминация» отрицательно. Она не предвидится ввиду низкого уровня инфляции.

В каком году была деноминация и каковы её причины?

Последняя деноминация в РФ произошла в 1998 году. Государство уменьшило номинал в тысячу раз ради предотвращения гиперинфляции, явившейся результатом кризиса 1992-1995 гг. На следующий год рубль упал и последовал губительный для многих предпринимателей дефолт.

Причинами экономического провала стали:

История денежной реформы РФ

В 1769 г. Екатериной II впервые проведена денежная реформа в России, результатом которой явился бумажный рубль (ассигнация).

При Николае I во время Крымской войны (1853-1857 гг.) ассигнации перестали принимать в обменных пунктах. Произошла полная автономия обращения бумажных денежных знаков.

Царь Николай II в 1895—1897 гг. сделал рубль самой сильной и устойчивой валютой в Европе за счёт золотого обеспечения банкнот. 1 бумажный рубль был равен 1 золотому рублю.

После разрушения самодержавия рубль вновь пошатнулся. В советское время предпринимались попытки усиления национальной валюты путем её физического обеспечения, не увенчавшиеся успехом.

Сегодня вы можете наблюдать предпосылки к новой денежной реформе, однако наиболее выгодным вложением средств сейчас является покупка недвижимости или открытие инвалютных вкладов под руководством ведущих банковских структур.

Деноминация рубля в России: начало или конец?

Современные технологии СМИ призваны дестабилизировать ситуацию в стране, пугая население предстоящими денежными катастрофами. Однако практика показывает: деноминация рубля в России – крайняя безболезненная мера для стабилизации экономики.

Оставаться спокойными мы можем по следующим причинам:

Деноминация – суть вопроса в одном абзаце

Процесс обмена старых банкнот на новые носит термин «деноминация». Суть: санация отношений между правительством и населением, увеличение доверия к национальной валюте.

Если в экономическую сферу страны вмешиваются сторонние силы, проводящие бессовестные аферисты с наличным обращением, может произойти дефолт.

Последствия «некачественной» деноминации:

Совет от Сравни.ру: Не поддавайтесь панике и следите за новостями из официальных источников: ЦБ и Минэкономразвития.

Что даст деноминация рубля

Некоторые финансовые термины не до конца понятны населению. В большом потоке информации сложно найти достоверные источники, написанные понятным языком. Финансовый портал Бробанк.ру подробно расскажет, что такое деноминация, и что она даст государству.

Что такое деноминация

Деноминация — это денежная реформа, которая заключается в замене существующей валюты в стране на новый экземпляр или уменьшению ее номинала. Деноминация носит технический характер, и ее целью является улучшение денежного оборота.

Обычно это результат очень высокой инфляции в стране, где цены из месяца в месяц растут на несколько десятков процентов. Это требует все больше и больше расходов на печатание банкнот, в то время как номинал в цифровом варианте может достичь миллионов, миллиардов и даже триллионов, что является чрезвычайно обременительным и может привести к ошибкам в расчетах.

Плюсы деноминации для государства

Деноминацию не следует путать с девальвацией, поскольку девальвация подразумевает реальное падение стоимости национальной валюты по отношению к другим валютам, а деноминация — чисто техническое улучшение, и все сокращения в этом случае являются только номинальными. Плюсы деноминации:

Существенной функцией деноминации является борьба с теневыми рынками. Все нелегальные денежные потоки должны быть обменены на новые деньги. Иначе будет утрачена их ценность. Обменивая любую сумму, государство, в дальнейшем, может взять ее под контроль.

Минусы деноминации

Основной минус для страны состоит в том, что есть вероятная опасность, что деноминация может провалиться, если будет подобран ошибочный момент для ее запуска. Финансовые эксперты рекомендуют проводить реформу при уменьшении инфляции до 10–14%. Несвоевременная деноминация может дать новый толчок для роста инфляции, а также к новому витку обесценивания национальной денежной единицы. Во время проведения реформы банки приостанавливают выдачу кредитов.

Как показала практика, обычно население смотрит на деноминацию с недоверием, ожидая снижения своей покупательной способности. Финансовая неграмотность рядового населения приводит к тому, что подобная экономическая реформа проходит для государства с определенными не всегда благоприятными последствиями.

Основные риски для населения при деноминации

Деноминация также имеет социально-психологический характер. Денежная единица должна создаваться таким образом, чтобы она реально отражала реальную стоимость и в то же время предоставляла психологический комфорт людям со средним заработком. Помимо этого, стоит учитывать другие проблемы, которые могут возникнуть с определенными организационными и техническими просчетами руководства страны.

Например, слухи о том, что руководство страны не выполнит своих обещаний и неожиданно остановит обмен старых банкнот, или появятся трудности с расчетами в банках. Из-за паники люди могут начать избавляться от наличных денег, переводя их в бытовые товары или иностранную валюту, тем самым искусственно увеличивая рост курса валюты и цены.

В первые дни могут возникнуть очереди в банках и торговых центрах. Вдобавок может возникнуть еще одна проблема, которая заключается в том, что после очень больших цифр на банкнотах, новые цены будут казаться копеечными, но это не так. Магазины и супермаркеты, снижают номинальную стоимость товара и округляют их в большую сторону, тем самым расходы покупателя увеличиваются.

Когда в России будет деноминация, и что надо делать

В начале деноминации необходимо быть готовым к тому, что, вероятно, возникнут перебои в работе банков из-за введения новых стандартов. После нормализации банковской системы стоит на всякий случай проверить состояние своего счета. Валютные аналитики сходятся во мнениях, что перед началом деноминации нет причин для паники, но если есть желание обезопасить себя от возможных проблем, то можно перевести средства в недвижимость или в ряд стабильных валют.

Не стоит вкладывать средства в автомобиль, так как он может быстро потерять свою стоимость, а фьючерсы на золото стоит покупать только на длительное время (минимум на 1–10 лет). Замена денежных знаков — это вынужденная мера, которая необходима для того, чтобы избавиться от лишней валютной массы и упростить наличные расчеты. Также многие считают, что она в состоянии остановить инфляцию.

Однако, деноминация не является лекарством от инфляции, потому что «отрезание нулей» не приведет к падению цен.

Для преодоления инфляции необходимы далеко идущие реформы и оптимизация экономики, а деноминация — это реформа, которую лучше всего проводить только после стабилизации цен. Новая деноминация в России в ближайшем будущем не ожидается, так как нет соответствующей необходимости.

Деноминацию рубля в России назвали необходимой и неразумной

Фото: Владимир Трефилов / РИА Новости

Деноминация рубля в нынешних экономических условиях — необходимый, однако неразумный шаг. Об этом изданию «Инфо24» заявил эксперт Российского института стратегических исследований (РИСИ), кандидат экономических наук Михаил Беляев.

Он отметил, что в России ее «обязательно проведут», однако, по его мнению, в сложившейся из-за пандемии коронавируса экономической обстановке этого делать не стоит.

«Вообще, деноминация нужна, потому что у нас нулей много. Но деноминация проводится не просто так, а проводится тщательно и обдуманно. С одной стороны, момент вроде бы подходящий: у нас подавлена инфляция, сейчас она стабилизировалась, деноминация проводится когда денежно-кредитная ситуация успокаивается», — объяснил экономист.

Беляев назвал сдерживающие этот шаг моменты. Например, никто не знает, как выходить из ситуации, сложившейся из-за коронавируса. «Сейчас не то состояние бизнеса и не то состояние населения, когда можно проводить деноминацию», — отметил он.

Специалист назвал деноминацию с точки зрения экономики «абсолютно нейтральной для денег», так как «зачеркнуть два нуля — техническая операция». Однако люди воспринимают это психологически тяжело, добавил он. Также Беляев рассказал, что к денежной массе эта операция не имеет никакого отношения, на количество наличных у россиян она никак не повлияет.

О деноминации рубля в России заговорили ранее 10 июля. Со времени последней деноминации в 1998 году российский рубль достаточно обесценился, чтобы можно было провести новую. Об этом заявил известный российский аналитик, руководитель информационно-аналитического центра «Альпари» Александр Разуваев