Что означает коэффициент маневренности

Значение коэффициента маневренности

Коэффициент маневренности капитала используется в рамках анализа финансовой устойчивости. Он нужен для определения зависимости предприятия от заемных денег. Также значение позволяет определить потенциальную платежеспособность.

Как проводить анализ финансовой устойчивости компании на основе моделей прогнозирования банкротства?

Что представляет собой коэффициент

Коэффициент маневренности – это значение эффективности деятельности компании.

Он определяет степень независимости фирмы от кредиторов. При этом учитываются оборотные средства. Высокий коэффициент обеспечивает большой объем оборотных средств.

Эти денежные средства – одно из условий активного развития фирмы. За их счет происходит расширение компании, модернизация ее составляющих. Для определения коэффициента нужно разделить оборотные средства на размер капитала. Этот показатель отображает данные аспекты:

Независимость компании принципиальна для ее развития, предотвращения банкротства.

Формула для расчета

Коэффициенты маневренности рассчитываются по различным формулам. Информация для расчетов берется из бухгалтерского баланса компании. Данные, используемые при расчетах, должны быть максимально точными. Только в этом случае можно получить достоверный результат. Рассмотрим самую простую формулу для расчетов (строки берутся из бухгалтерского баланса):

(Строка 1300 – строка 1100) / строка 1300

Строка 1300 – это размер собственного капитала организации. Первый этап расчетов (строка 1300 – строка 1100) помогает определить размер собственных оборотных средств. Эта формула используется в стандартных условиях.

Если большая часть пассивов компании включает в себя долгосрочные обязательства, имеет смысл использовать другую, более сложную формулу. При расчетах используется дополнительный показатель – строка 1400. Рассмотрим вид второй формулы:

((Строка 1300 + строка 1400) – строка 1100) / строка 1300

Другая формула нужна в том случае, если большую часть структуры составляют краткосрочные обязательства:

(Строка 1200 – строка 1500) / строка 1300

Также для расчетов может быть использована эта формула:

((Строка 1300 + строка 1400 + строка 1530) – строка 1100) / (строка 1300 + строка 1530)

ВАЖНО! Формулу следует подбирать в соответствии с особенностями компании. Это обеспечит более точные результаты.

Значения, используемые в формуле

В формуле используются следующие значения:

Соответствующие показатели берутся из баланса.

Что означает тот или иной коэффициент

В результате расчетов по формуле получается определенный коэффициент. На основании его можно судить об особенностях деятельности компании. Рассмотрим значение того или иного коэффициента:

Коэффициент 0,6 вовсе не обязательно свидетельствует о хорошем состоянии компании. Все зависит от специфики ее хозяйственной деятельности. Если фирма берет долгосрочные (со сроком погашения от 1 года) займы, коэффициент 0,6 обозначает зависимость компании от займов. Связано это с тем, что прибыль предприятия будет направляться на уплату процентов. По этой причине существуют сложности с модернизацией и расширением компании. Средств на это в достаточном объеме просто нет.

Важно! Если большая часть займов является краткосрочной (со сроком погашения до года), коэффициент больше 0,6 обозначает независимость от кредиторов, а также наличие средств для модернизации производства. Соответственно, в таких условиях компания может успешно развиваться.

Если в компании наблюдается пониженный уровень ликвидности оборотных средств, успешной ее деятельность может считаться только в том случае, если коэффициент значительно превышает 0,6. Если он составляет ровно 0,6 или незначительно превышает этот уровень, это свидетельствует о недостатке свободных средств, которые могут быть направлены на улучшение производства.

Расшифровка коэффициента исходя из специфики отрасли

При интерпретации коэффициента нужно учитывать особенности отрасли, в которой работает компания. Разные отрасли предполагают различную норму рентабельности.

Промышленные, строительные предприятия, субъекты торговли являются низкорентабельными. В данном случае нормой считается более высокий коэффициент.

Для консалтинговых компаний, фирм, работающих в индустрии красоты, нормальной будет высокая рентабельность. В данном случае нормален относительно пониженный коэффициент.

Расшифровка коэффициента исходя из динамики

Нельзя понять состояние компании исходя из одного показателя. Для получения точных результатов нужно регулярно определять коэффициенты и сравнивать их друг с другом. Отслеживание значения в годовой динамике помогает отследить успешность развития компании. Если наблюдается стабильный рост коэффициента, это обозначает следующие аспекты:

Если коэффициент постепенно уменьшается, это свидетельствует о следующих фактах:

Об аналогичных характеристиках свидетельствует коэффициент, остающийся низким (0,3) на протяжении длительного времени.

ВАЖНО! Значение коэффициентов нужно анализировать на протяжении нескольких месяцев. Анализ динамики на протяжении другого времени (месяц, год) может не дать точных результатов. Анализ изменения коэффициента в течение одного месяца не отображает достаточной динамики. В этом случае показатель практически не изменится. Если же анализировать коэффициент на протяжении года, разброс значения будет слишком большим. Невозможно будет отследить причину изменения значения.

ВНИМАНИЕ! Что делать в том случае, если коэффициент снижается? Нужно искать причину. Следует отследить конкретный период, в котором произошло падение значения. Затем следует проанализировать, что именно произошло в этот период. Также причиной низкого коэффициента может являться неправильное управление компанией.

Коэффициент маневренности (формула по балансу)

Коэффициент маневренности — что это

Данный коэффициент является одним из показателей финансово-хозяйственной эффективности предприятия, поскольку отражает, насколько независимой с точки зрения наличия собственных оборотных средств является фирма. Обладание значимыми объемами собственных оборотных средств — одно из ключевых условий развития бизнеса, поскольку данные ресурсы часто выступают основным источником инвестиций в расширение и модернизацию производства.

Исчисляется он довольно просто: необходимо разделить сумму собственных оборотных средств фирмы на показатель, соответствующий объему собственного капитала.

Что показывает коэффициент маневренности

Данный коэффициент дает возможность судить:

Как оценить эффективность бизнес-модели компании исходя из значения коэффициента:

Если взятые компанией кредиты преимущественно долгосрочные (от 1 года и более), то коэффициент, превышающий 0,6, может свидетельствовать о сильной зависимости фирмы от займов, так как в этом случае значительная часть прибыли на протяжении долгого времени может уходить на компенсацию процентов. Следовательно, инвестиции в расширение и модернизацию производства могут быть затруднены.

Но если кредиты преимущественно краткосрочные (в пределах 1 года), то при коэффициенте маневренности выше 0,6 фирму можно охарактеризовать как вполне независимую от займов и имеющую достаточное количество свободных средств для инвестирования в производство.

В свою очередь, высокий коэффициент маневренности при низкой ликвидности собственных оборотных средств фирмы будет считаться приемлемым только при условии значительного превышения значения 0,6. Если же он будет равен 0,6 либо немного больше, фирма может испытывать сложности со своевременной конвертацией собственных оборотных средств в инвестиционные средства, направленные на расширение или модернизацию производства.

Анализ показателей и коэффициентов, характеризующих финансово-хозяйственную деятельность должника, привели эксперты «КонсультантПлюс». Изучите материал, получив пробный демодоступ к справочно-праововй системе К+ бесплатно.

Отраслевая интерпретации коэффициента

Практика показывает, что интерпретировать коэффициент маневренности следует не только исходя из его значения, но и в соотнесении с отраслевой спецификой бизнеса. Например, в промышленности, строительстве, торговле и иных областях, считающихся относительно низкорентабельными, оптимальным будет более высокое значение данного коэффициента, чем в IT-сфере, консалтинге, или индустрии красоты — видах деятельности, рассматриваемых как относительно высокорентабельные.

Интерпретация коэффициента маневренности в динамике

Часто отдельно взятый коэффициент, к примеру за месяц, может ничего не сказать о положении дел в бизнесе. Однако в годовой динамике он будет несравнимо больше информативен. Как интерпретировать изменение данного коэффициента в динамике?

Если в течение нескольких месяцев коэффициент маневренности растет, это может свидетельствовать о том, что:

Если же коэффициент маневренности на протяжении значительного срока падает, это показывает, что:

Аналогичные выводы позволяет сделать анализ динамики коэффициента маневренности, который на протяжении длительного периода остается низким — менее 0,3.

По какой формуле вычислить коэффициент маневренности

Есть несколько основных формул коэффициента маневренности, в которых используются данные из бухгалтерского баланса предприятия.

Рассмотрим самый простой вариант формулы коэффициента маневренности по балансу. Для того чтобы ею воспользоваться, понадобятся данные из строк 1100 и 1300 баланса.

Разница между значениями из строк 1300 и 1100 составляет величину собственных оборотных средств фирмы. Показатель из строки 1300 — это величина капитала компании.

Таким образом, 1-я формула коэффициента маневренности (КМ) будет выглядеть так:

КМ = (Стр. 1300 — Стр. 1100) / Стр. 1300.

В случае если в структуре пассивов фирмы есть значительные объемы долгосрочных обязательств, формула определения коэффициента маневренности по балансу будет дополнена показателями по строке 1400 бухгалтерского баланса. Их нужно будет суммировать с цифрой из строки 1300.

В итоге 2-я формула будет иметь следующий вид:

КМ = ((Стр. 1300 + Стр. 1400) — Стр. 1100) / Стр. 1300.

Фирмам, имеющим значительный объем краткосрочных обязательств, рекомендуется подсчитывать коэффициент маневренности с помощью формулы, в которой величина собственных ОС определяется как разница между строками 1200 и 1500 баланса.

В результате получается 3-я формула определения показателя:

КМ = (Стр. 1200 — Стр. 1500) / Стр. 1300.

В анализе хоздеятельности распространена еще одна формула. В ней задействуются также показатели из строки 1530 бухгалтерского баланса. Выглядит она так:

КМ = ((Стр. 1300 + Стр. 1400 + Стр. 1530) — Стр. 1100) / (Стр. 1300 + Стр. 1530).

Итоги

Коэффициент маневренности указывает на размер собственных оборотных средств фирмы, находящихся в движении, а в конечном итоге позволяет судить, насколько зависимо либо автономно предприятие от внешних займов. Если показатель менее 0,3, бизнес-модель фирмы можно охарактеризовать как не самую эффективную. Если он приближается к 0,6, это может свидетельствовать о высокой финансовой устойчивости компании.

Коэффициент маневренности желательно интерпретировать не только в чистом виде, но и с учетом отраслевой специфики бизнеса. Кроме того, он будет еще более информативен при наблюдении за ним в динамике.

Изучить специфику иных коэффициентов, используемых при анализе финансово-хозяйственной эффективности организации, вы можете в статьях:

Коэффициент маневренности собственных средств (формула)

Коэффициент маневренности собственных средств — один из ключевых индикаторов финансовой устойчивости фирмы, позволяющий оценить уровень ее платежеспособности, зависимости от внешних займов, а также судить о перспективах ее расширения и модернизации производства. О формуле его расчета расскажем в нашей статье.

Что представляет собой коэффициент маневренности собственных оборотных средств

Данный коэффициент — один из ключевых индикаторов финансово-хозяйственной эффективности предприятия, отражающий способность фирмы обеспечивать стабильно высокий уровень собственных оборотных средств, а также пополнять их путем задействования внутренних ресурсов (а не займов) — за счет выручки и эффективного снижения издержек.

Кроме того, коэффициент позволяет оценить:

Как вычислить коэффициент

Существует несколько формул исчисления данного коэффициента, но все они так или иначе сводятся к определению величины собственных оборотных средств фирмы и собственного капитала.

Для того чтобы вычислить оба показателя, используются данные из бухбаланса компании.

Как правило, для этого используются показатели из строк:

Формула определения коэффициента будет выглядеть так:

КМ = (Стр. 1300 — Стр. 1000) / Стр. 1300.

Есть еще 1 вариант исчисления рассматриваемого коэффициента — с добавлением в структуру формулы показателей по строке 1400 бухгалтерского баланса (то есть раздела 4, в котором фиксируются долгосрочные обязательства компании). Данный подход используется, если фирма имеет кредиты на значительные суммы, которые должны выплачиваться в течение срока, превышающего 12 месяцев.

Формула, дополненная показателем из строки 1400:

КМ = ((Стр. 1300 + Стр. 1400) — Стр. 1100) / Стр. 1300.

Существует еще 1 подход к исчислению коэффициента маневренности собственных средств фирмы. Он предполагает определение величины собственных ОС как разницы между показателем в строке 1200 баланса (то есть суммой цифр по разделу 2) и числом в строке 1500 (суммой показателей по разделу 5).

Данный подход рекомендуется применять фирмам, которые имеют существенный объем краткосрочных обязательств — кредитов, по которым нужно рассчитаться в срок до 12 месяцев.

Тогда формула определения коэффициента маневренности будет выглядеть так:

КМ = (Стр. 1200 — Стр. 1500) / Стр. 1300.

Как интерпретировать коэффициент

Какие значения коэффициента маневренности собственных средств компании оптимальны? Современные экономисты придерживаются точки зрения, что таковыми можно считать значения от 0,3 до 0,6.

Если коэффициент меньше 0,3, это может свидетельствовать о том, что компания имеет слишком высокую долговую нагрузку либо недостаточно высокую рентабельность. Если коэффициент превышает 0,6, это может говорить о том, что капитал инвестируется в производство не вполне эффективно, а в тех случаях, когда у компании есть большой объем долгосрочных займов, — о том, что фирма значительно ограничена в свободе распределения денежных средств, так как их приходится направлять на погашение кредитов.

Важно! В тех сферах бизнеса, которые принято относить к высокорентабельным, например в консалтинге или IT, для руководства фирмы или инвестора могут быть приемлемы относительно более низкие значения коэффициента — даже менее 0,3. В не слишком же рентабельных отраслях, например в промышленности, крайне желательными будут значения коэффициента, приближенные к 0,6 или превышающие это число.

Кроме того, полезно интерпретировать коэффициент маневренности собственных средств в динамике, подсчитывая его, к примеру, в течение нескольких месяцев. Если будет видно, что он устойчиво снижается (или постоянно держится на низком уровне) либо растет (или остается стабильно высоким), такая статистика может оказаться для руководства фирмы или инвестора существенно более информативной, чем коэффициент, исчисленный в произвольный момент времени.

Итоги

Коэффициент маневренности собственного капитала — один из ключевых индикаторов платежеспособности фирмы, а также ее потенциала в части модернизации и расширения производственных мощностей. Исчисляться он может несколькими способами — в зависимости от того, есть ли у фирмы долгосрочные либо краткосрочные обязательства.

Интерпретировать коэффициент важно с учетом отраслевой специфики бизнеса. Желательно также наблюдать за ним в динамике.

Узнать об особенностях иных коэффициентов анализа финансовой устойчивости предприятия вы можете из статей:

Коэффициент маневренности собственного капитала: как рассчитать

Коэффициент маневренности собственного капитала показывает, какая часть собственных средств участвует в обороте предприятия. Иными словами, показатель характеризует, сколько капитала, свободного от обязательств, способно повысить выручку и, соответственно прибыль компании.

Коэффициент маневренности собственного капитала (КМСК) характеризует степень обеспеченности предприятия оборотными активами, за которые не нужно платить. Сегодня мы узнаем, как его рассчитать по данным бухгалтерской отчетности и как использовать в финансовом анализе.

Определение коэффициента маневренности

Дефицит оборотных средств – проблема, с которой сталкиваются многие предприятия. Особенно это касается торговли, где практикуется система товарных кредитов (поставок с отсрочкой платежа). Недостаток денег на покупку нового товара является основанием для привлечения средств со стороны, и компания обращается в банк за кредитом.

С другой стороны, если свободных оборотных средств достаточно, фирма менее зависима от долгов. Это характеризует высокую платежеспособность, надежность контрагента. Наряду с другими индикаторами финансовой устойчивости, рассмотренными ранее, следует уделить внимание и коэффициенту маневренности собственного капитала.

КМСК рассчитывается как отношение свободных оборотных активов к величине капитала и резервов. Для его расчета используется несколько формул, которые мы разберем далее.

Что показывает

Простыми словами, КМСК – это индикатор, отражающий уровень ликвидности оборотных средств компании. С его помощью легко определить, какая часть пассивов, свободных от обязательств, находится в мобильной форме, а какая – капитализирована.

Пассивы – это источники средств компании. От их структуры целиком и полностью зависит значение коэффициента маневренности собственного оборотного капитала (СОК).

\( СОК \) рассчитывается по формуле:

\( СК \) – собственный капитал (раздел III пассива баланса);

\( ВА \) – внеоборотные активы (раздел I актива баланса).

Как вы знаете, внеоборотные активы – это основные фонды и нематериальные активы. Они используются в деятельности компании, но в обороте не участвуют. Поэтому в расчете их нужно исключить. Второй раздел актива баланса – это средства, напрямую участвующие в реализации продукции или услуг предприятия. Задача коэффициента маневренности собственного капитала – определить, какая доля из них свободна от обязательств перед кредиторами.

Казалось бы, чего проще – сравнить раздел II и сумму разделов IV и V (долгосрочные и краткосрочные обязательства), и мы получим искомый результат. Зачем сюда впутывать основные фонды и нераспределенную прибыль? А дело в следующем.

Финансовый результат, отраженный в третьем разделе, – это итог деятельности компании. В процессе производства участвуют основные фонды, чистая прибыль направляется на выплату дивидендов. Основные средства необходимо модернизировать и тратить на приобретение новых объектов. Для всего этого нужны деньги, которые берутся с расчетного счета фирмы, то есть, из оборотных средств. Поэтому капитал и внеоборотные активы – неотъемлемые составляющие в расчете коэффициента.

Обратите внимание, что на достоверность расчета коэффициента очень сильно влияет специфика деятельности: отрасль, длительность производственного цикла, фондоемкость, возраст компании и другие факторы. Поэтому формулу нужно выбирать, принимая в расчет все вышеперечисленное.

Так, если предприятие делает упор на долгосрочные займы, то часть денег съедают проценты. Таким образом, эти деньги будут выведены из оборота. Если в структуре займов преобладают краткосрочные кредиты, нужно смотреть, каков их размер в сравнении с оборотными активами. И, наконец, следует проанализировать аналитику в разрезе контрагентов: какая часть обязательств перед банками, какая – перед поставщиками. Также немаловажна задолженность перед персоналом и бюджетом. Наличие просроченных обязательств по этим статьям – очень тревожный симптом. В этом случае, скорее всего, значение коэффициента будет низким.

Формула

Общая формула коэффициента выглядит так:

Формула коэффициента маневренности по балансу

Формула по балансу имеет вид:

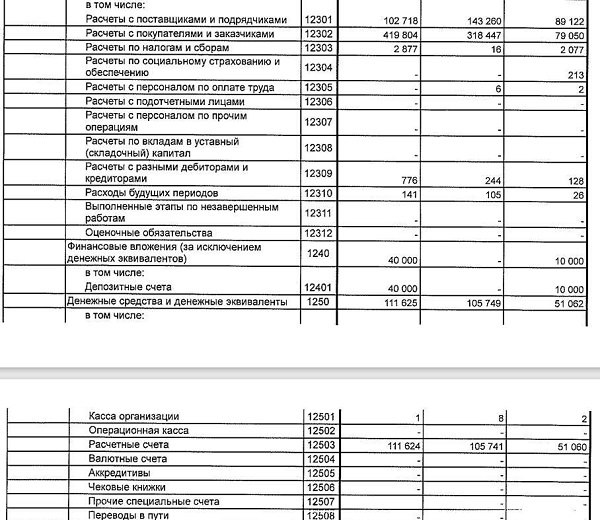

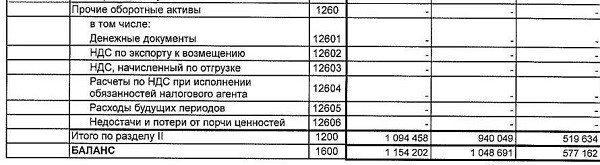

Возьмем промежуточную (квартальную) отчетность малого предприятия и рассчитаем КМСК по двум формулам – общей и с использованием показателя краткосрочной задолженности.

Итак, мы получили значение, приближенное к единице. Каковы нормативные значения КМСК и как можно корректировать показатель, поговорим ниже, а пока приведем еще две формулы.

Если у компании преобладают долгосрочные займы (в нашем примере их нет), то достоверный результат получится при применении формулы:

А для нашего примера актуальна такая формула:

Рассчитаем коэффициент маневренности собственного капитала по этой формуле и сравним с результатом, полученным выше:

Как видите, результат получился абсолютно идентичный. Таким образом, для компаний, где нет долгосрочных кредитов, можно использовать обе формулы.

Нормативы коэффициента маневренности

Представим нормы показателя в таблице:

| Значение КМСК | Выводы |

|---|---|

| ниже 0,2 | • низкая платежеспособность • зависимость от кредиторов • затруднения с финансированием • отказы в предоставлении займов |

| от 0,2 до 0,6 | • Нормальный уровень платежеспособности • отсутствие просроченных долгов • средства со стороны привлекаются на крупные расходы, например, покупку основных фондов |

| выше 0,6 | • высокая кредитоспособность; • независимость от сторонних средств; • хорошие условия для развития компании. |

Отрицательное значение коэффициента возникает при наличии непокрытых убытков (строка 1300 баланса со знаком минус). Это говорит о том, что предприятие испытывает недостаток финансирования, а вероятность обновления основных фондов в ближайший год крайне мала. Убытки, как известно, возникают при издержках, превышающих доходы. В этом случае, прежде всего, следует сокращать издержки и увеличивать объемы реализации.

Анализ показателя

При увеличении коэффициента маневренности можно сделать следующие выводы:

Если КСМК уменьшается в динамике, это указывает на такие проблемы:

Пример расчета в Excel

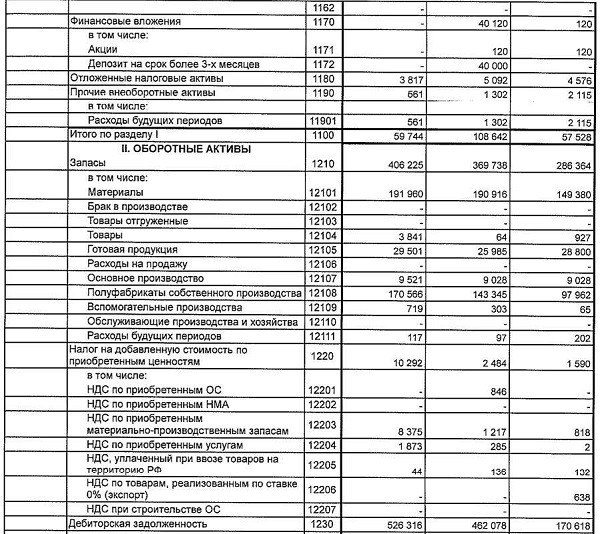

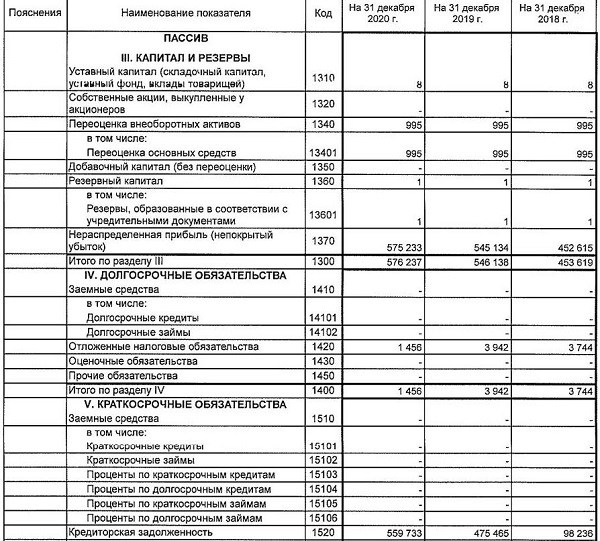

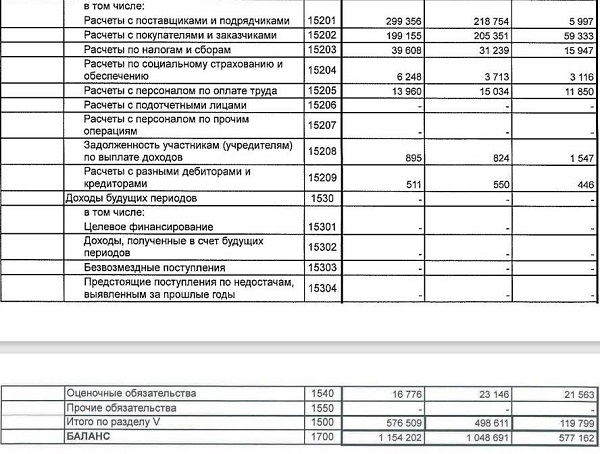

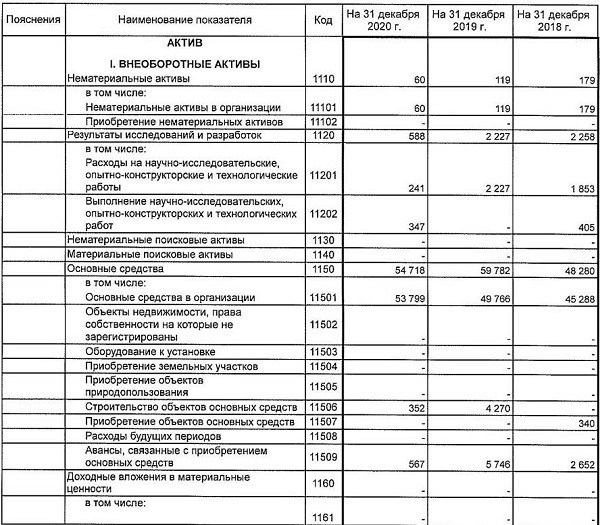

Рассчитаем коэффициент маневренности собственного капитала АО «Завод «Луч» за три года, используя редактор Excel и сделаем выводы.

| Строка баланса | Год | ||

|---|---|---|---|

| 2018 | 2019 | 2020 | |

| 1100 | 57528 | 108642 | 59744 |

| 1200 | 519634 | 940049 | 1094458 |

| 1300 | 453619 | 546138 | 576237 |

| 1500 | 119799 | 498611 | 576509 |

| КМСК1 | 0,87318 | 0,801072 | 0,89632 |

| КМСК2 | 0,881434 | 0,80829 | 0,898847 |

Коэффициент маневренности, рассчитанный по обеим формулам, имеет высокое значение. Это отражает хороший уровень платежеспособности предприятия.

Для получения более полной картины проанализируем структуру строк баланса, в частности, структуру оборотных средств. Примерно ½ часть этого раздела составляют ликвидные активы – запасы и денежные средства. Вторая половина – это дебиторка, по которой ожидается оплата.

Долгосрочные обязательства составляют очень незначительную часть, а кредиты банков отсутствуют. Это подтверждает сделанные нами выводы.

В 2019 году коэффициент немного снизился из-за увеличения стоимости внеоборотных активов и краткосрочных обязательств. Однако в 2020 году он снова вырос, что обусловлено увеличением показателя собственных оборотных средств.

Заключение

Коэффициент маневренности собственного капитала рассчитывается по данным бухгалтерского баланса. Для получения достоверных результатов следует анализировать показатель раз в квартал. В случае снижения КМСК рекомендуется уменьшить кредитную нагрузку путем высвобождения оборотных средств. Это можно сделать различными способами, зависящими от специфики деятельности компании. Например, сократить расходы или увеличить выручку, осваивая новые направления.

При анализе нужно учитывать и отрасль. Так, в производстве коэффициент, как правило, ниже, чем в торговле или сфере услуг. Это связано с высокой фондоемкостью.

В случае резкого изменения коэффициента необходимо проанализировать структуру строк баланса и произвести расчет, отбросив косвенные показатели, такие как непредъявленный бюджету НДС, отложенные налоговые активы и обязательства и др.