Что означает недостаточно маржи на фьючерсах

Маржа во фьючерсной торговле

К процедуре, призванной защитить саму клиринговую палату от потенциальных потерь, относятся:

внесение начальной маржи клиентами (продавцами и покупателями) по требованию брокеров;

ежедневный клиринг (взаимозачет) счетов продавцов и покупателей;

поддержка определенного уровня маржи продавцами и покупателями.

Расчетные палаты имеют возможность гарантировать выполнение всех осуществленных в биржевом зале соглашений, поскольку требуют от своих членов депонировать гарантийные взносы. Эти средства, то есть прибыль, или маржа, расчетной палаты, являются финансовым обеспечением. Размер маржи устанавливает совет директоров бирж по рекомендации специальной комиссии Клиринговой палаты. Маржу расчетной палаты надо отделять от маржи брокерской фирмы. Средства, которые должны депонироваться в брокерской фирме индивидуальными продавцами и покупателями по фьючерсным и опционным контрактам, и является маржой брокерской фирмы.

Маржа как гарантийный взнос должна обеспечивать выносливость и устойчивость контракта и не имеет ничего общего с маржой на фондовой бирже.

Гарантийный взнос по фьючерсным контрактам биржи преимущественно устанавливают в пределах 2-15% от номинальной стоимости контракта.

Термин маржа толкуется по-разному.

На рынке ценных бумаг маржа означает заем брокерской фирмы для покупки ценных бумаг. С 1974 г. Федеральная Резервная система США установила 50%-й лимит наличия собственных средств для покупки ценных бумаг, например, обыкновенных акций. Остальные суммы, так называемую маржу может кредитовать брокер, получает проценты за кредит и в качестве залога сохраняет купленные им ценные бумаги.

Маржа на фьючерсном рынке существенно отличается, она имеет другой механизм и экономическую природу. Поскольку по фьючерсному контракту не требуется немедленной поставки, то платить за него полную сумму не надо.

Маржа на фьючерсном рынке не является частичной предоплатой за актив, находящийся под контрактом. Это гарантийный взнос, предназначенный организовать защиту продавца от неисполнения контракта покупателем, если цены снизятся, и покупателя от невыполнения контракта продавцом, если цены вырастут.

Во фьючерсной торговле выделяют два вида маржи:

• начальная маржа — вносится при открытии фьючерсной позиции;

• вариационная или поддерживающая маржа — это перевод денежных средств для восстановления стоимости контракта после изменения цены для обеспечения финансовых гарантий его выполнения.

Фьючерсные биржи Запада формируют требования к минимальным размерам первоначальной и поддерживающей маржи, которых должны придерживаться клиенты (в зависимости от того, являются ли эти клиенты членами биржи). Этот вид маржи называют биржевой.

Клиринговые палаты фьючерсных бирж в свою очередь устанавливают требования к уровню маржи, который клиринговые фирмы обязаны поддерживать в палате. Такую маржу называют клиринговой.

Биржевая и клиринговая маржи могут совпадать или незначительно отличаться. Члены биржи, как правило, требуют от клиентов, особенно новых, высшего уровня маржи, от того, которого им нужно соблюдать в Расчетной палате.

Примеры минимальных сумм маржевых взносов, которых требуют некоторые биржи США и Великобритании, приведенные в таблице:

облигации Казначейства США

облигация Казначейство США

Чтобы купить или продать фьючерсный контракт, клиент обязан открыть счет в брокерской фирме. Если же он торгует самостоятельно как член биржи, то также должен открыть специальный счет для учета суммы маржевого залога. Этот счет надо вести отдельно от других счетов, например, счета наличных средств или кредитного.

После подписания фьючерсного контракта продавец и покупатель вкладывают начальную маржу, этим они гарантируют исполнения фьючерсной сделки, поэтому начальную маржу на западных фьючерсных биржах принято называть операционной маржой.

Далее маржевой счет ежедневно дебетуется или кредитуется в зависимости от изменения цен на момент закрытия биржи. Ежедневное подведение итога защищает покупателя и продавца от возможного невыполнения обязательств по контракту.

Например, от фирмы-члена палаты с короткой позицией по десяти фьючерсным контрактам на кукурузу и длинной позицией по пяти фьючерсным контрактам на кукурузу, требуется депонировать маржевые средства в размере стоимости чистой короткой позиции пяти вышеуказанных контрактов.

Клиринговые палаты Чикагской и Нью-Йоркской товарных бирж требуют маржевые депозиты на каждый вид товаров на длинную и короткую фьючерсные позиции, а не только на чистую позицию

Маржевые средства могут депонироваться:

государственными ценными бумагами. Большинство бирж позволяет вносить маржу лишь краткосрочными ценными бумагами, как правило, казначейскими векселями, оцененными по рыночной стоимости (не выше 90% номинала) и акциями самой Клиринговой палаты;

переводом избыточных сумм с других фьючерсных счетов;

банковскими аккредитивами. Однако такой способ используют не все брокерские фирмы, поскольку превращения их в денежные средства требует относительно длительного времени;

В стабильных рыночных условиях уровень операционной маржи биржи пересматривают несколько раз в год. Когда же рынки переживают периоды нестабильности с резким колебанием цен, размеры маржи пересматриваются еженедельно или даже ежедневно.

На размер маржи влияет сама цена актива, а значит, стоимость контракта в целом и ценовая нестабильность на рынке. Биржам и клиринговым палатам всегда непросто определить размеры маржи. Она должна быть достаточно низкой, чтобы обеспечить участие широкого круга торговцев, и одновременно достаточно надежно защищать расчетные фирмы и палату в целом от убытков.

Поэтому брокерские фирмы, как правило, устанавливают более высокие размеры маржи, которые они требуют от клиентов, чем те, что требует биржа.

Брокерские фирмы увеличивают размеры брокерской маржи и при условии нестабильности рынков, особенно для низколиквидных товаров.

Как известно, под фьючерсными контрактами реализуются значительные партии товаров. Продать их без убытков при условии резких колебаний цен бывает невозможно. Поэтому брокерские фирмы увеличивают размеры маржи и так сужают круг участников.

Эти структуры сильно влияют на фьючерсный рынок. Они, открывая маржевий счет для клиента, обязывают его дополнять начальную маржу по первому их требованию. Требовать от клиента пополнить начальную маржу в том случае, когда клиент открыл фьючерсную позицию, а на его фьючерсном счете средств было недостаточно. Это может произойти по разным причинам. Проиллюстрируем их на примерах.

Биржа может увеличивать уровень начальной маржи обратным действием.

Требование о пополнении первоначальной маржи направляется также тогда, когда средств на фьючерсном счете не хватает под конец биржевого дня.

Все фьючерсные биржи имеют единственное условие относительно начальной маржи. Если ее следует пополнить, то это надо безусловно выполнить, независимо от того, она остается открытой, или ликвидируется. Закрытие позиций с неполной маржой приведет к потере финансовой стабильности. Клиент обязан немедленно пополнить маржу, независимо от прибыльности позиций, обусловивших эту требованию.

Точно также клиент, который открыл позицию без маржинального взноса и в течение биржевого дня получил выигрыш, в сумме достаточной для маржинального взноса, все равно должен доложить средства к начальной марже. Если он не выполнит требования, брокерская фирма вправе ликвидировать его выигрышную в данном случае позицию. Это делается после телеграфного или электронного сообщения клиенту.

Начальная маржа обеспечивает только определенную защиту расчетной палате.

путаница: маржа на акциях и фьючерсах- в чем разница?

Всем привет. В последнее время мне довелось стать участником нескольких дискуссий, в корне которых лежали финансовые понятия “маржи” и “плеча”, и я обнаружила, что произнося эти слова, люди зачастую имеют ввиду совершенно разные вещи. Бегло просмотрев материалы по теме в рунете, стало понятно, что существует глобальная путаница в понимании того, что такое маржа на фондовом рынке, и что из себя представляет фьючерсная маржа. Попробуем разложить эти базовые понятия “по полочкам” — возможно, это поможет нам с вами понять, как кардинально отличаются торговля акциями и другими фондовыми инструментами от торговли фьючерсами.

Так в чем же разница?

Большинство инструментов фондового рынка связано с понятием собственности. Покупая акцию, Вы становитесь (порой совсем номинально и ненадолго) собственником части корпорации, акцией которой Вы торгуете. Говоря иными словами, акция- актив. При покупке актива платится полная рыночная цена этого актива. Вы можете оплачивать актив сами, либо с помощью займа, данного Вам брокером. Так вот, маржа в этом случае — как раз этот самый займ, предоставленный инвестору. Используя такой займ, инвестор может задействовать гораздо меньше собственных средств при покупке securities (акций, облигаций, опционов на акции, и др. ) Маржой создается финансовый рычаг/плечо (leverage), увеличивающее как прибыль, так и убытки. Займ должен быть выплачен брокеру с процентами.

Фьючерс, однако, активом не является. Покупая или продавая фьючерс, вы не приобретаете никакой собтвенности, вы не становитесь обладателем ничего, кроме обязательств. Обратите внимание, не прав, а только обязательств. Вы не “платите” за фьючерс. Вы размещаете на своем счету средства, которые дадут вам возможность оперировать фьючерсными контрактами с целью спекуляций или хеджирования. Именно этот залог и будет называться маржой на рынке фьючерсов. Он не является займом брокера трейдеру. Это ваши собственные средства. Фактически, это гарантия того, что оба участника сделки (которые на бирже друг другу не известны) исполнят свои обязательства, причем маржу предоставляют как продавцы, так и покупатели.

В настоящее время можно говорить как минимум о трех типах гарантийного обеспечения.

Биржа «смотрит» на ваши позиции 1 раз в день – во время клиринга, соответственно, учитывает суточные ценовые колебания базового актива. Учитывая тот факт, что огромное количество трейдеров не хотят брать на себя риск переноса позиций через перерывы/выходные, и довольствуются спекуляцией в рамках электронной торговой сессии, брокеры, предоставляющие доступ на биржи, предлагают таким трейдерам «спец» условия для торговли- пониженную маржу, которая действует только в рамках торговой сессии, и дает право трейдеру оперировать позициями только внутри этой сессии. Маржа эта возможна только потому, что современный брокер имеет техническую возможность отслеживать позиции ежесекундно, и контролировать риск открытых позиций со своей стороны (читаем- ликвидировать особо рискованные).

Таким образом, понятие маржи при работе с акциями и фьючерсами- кардинально разные “звери”. В одном случае это займ брокера трейдеру для совершения покупки актива, во втором- залог, данный трейдером для возможности осуществления торгов.

Понятие плеча или leverage также будет описываться по-разному, когда мы обсуждаем фондовый или срочный рынки.

И при торговле акциями, и при торговле фьючерсами инвестор сам регулирует используемое при формировании позиции плечо. Чем больше инвесторских денег вовлечено в покупку или залог на позицию, тем меньше используемое им плечо. Высокое плечо позволяет выстраивать хеджирование позиций в базовом активе или других инструментах, задействующих базовый актив, с наименьшими затратами, и работает “на руку” HFT, но с точки зрения неприхотливой спекулятивной активности обычного трейдера, несомненно, это палка о двух концах. Чем агрессивнее/выше плечо, тем больше амплитуда возможных заработков и потерь, тем выше потенциальная волатильность портфеля и риски, вовлеченные в спекуляции и инвестиции.

Надеюсь, информация окажется полезной. Грамотного рассчета рисков и успехов! 🙂

На всякий случай добавлю, что маржа на СМЕ = ГО на Московской бирже. У нас маржа (вариационка) это прибыль/убыток по фьючерсам и опционам.

Уважаемая Светлана! Спасибо, что все обобщили и системно свели воедино.

Знание этих фактов ровным счетом ничего не меняет в практическом трейдинге, писать о котором я начала писать smart-lab.ru/blog/244727.php

когда вы, уйдя в сторону от прямой сути моего текста, который рассказывал о том, как практически работать с фьючерсом, уцепились за совершенно второстепенное побочное действие, которое неоднократно мной наблюдалось на счетах трейдеров в IB. После чего стали писать оскорбления и обвинения мой адрес.

Уважаемая Светлана!

Три вида маржи я расписала у себя в тексте. Не припомню, чтобы вы со мной об этом дискутировали. Вы много времени потратили, чтобы «ломиться в открытую дверь» и рассказать то, что очевидно для всех, работающих с фьючерсами, и в чем путаницы нет. Именно они важны для трейдера-спекулянта. Потому что Initial Margin — это сумма, необходимая для входа в позицию по фьючерсу. Для входа и дальнейшего участия в работе с фьючерсом, ведь пока у трейдера есть сумма Initial Margin, он может открывать позиции столько, сколько ему необходимо. Поэтому трейдер обязан держать этот уровень так, словно это — последний бастион. Второй уровень — это Maintenance margin: пропустил, попал ниже этого уровня — получи Futures Margin Call.

Нормальный трейдер никогда, понимаете, никогда не работает с Intraday margin. НИ-КОГ-ДА!

Если трейдер работает на уровне Intraday margin, то это трейдер — авантюрист, а компания, предоставляющая ему такую возможность намеренно втягивает его в дополнительный риск, сверх стандартных рыночных рисков.

Я знала, что такие компании есть.

Но, разумеется, только ваши последовательные обвинения в мой адрес обратили мое внимание на условия регулярной работы на авантюристическом уровне, которые изначально заложены в ваш бизнес.

Путь понимания работы рынков начинается с того, что начинающему трейдеру в учебные часы впихивается определенное количество лишнего материала. Материала, объясняющего устройство рынков и расчета формул маржи, теоретической стоимости опционов, стоимости одного места «в яме», капитал, нужный для листинга, список акций, входящих в разные индексы, суть маржи… Я не говорю, что этого знать не нужно. Просто это все никак не влияет на алгоритм работы на рынке. А алгорим просто и туп.

Как-то давно один человек, проведший на рынке немало времени, сказал, что самые успешные трейдеры, сделавшие себе огромные состояния на рынке, в том числе и рынке опционов, — тупы, необразованы и примитивны в интеллекте. Узкая специализация позволяет.

Читая историю фондового рынка, анализируя характеры и поступки тех, кто делал деньги в разных крупных аферах в США, кто сейчас иногда имеет громкое финансовое имя, убеждаешься, что это так.

Есть критерий полезности знания: если знание позволяет получить прибыль на рынке, то оно ценно и полезно для трейдера. Если оно полезно только для преподавателя курсов по трейдингу, то пусть преподаватель его и монетизирует. Но это уже околорынок, а не трейдинг. Можно продавать пустые курсы, на которых трейдеры буду рассуждать о марже, leverage и «плечах» с точки зрения ислама или марксизма-ленинизма, месяцами говорить о высокой нравственной ценности инвестирования и о низменности спекуляций… и прочее, можно, если это удается продать.

Я уже спрашивала, писала вам и еще напомню некоторые тезисы, имеющие отношение к данному вопросу:

1. Трейдеру безразлично, как брокер называет сумму, которую трейдер должен заплатить (именно заплатить. ) за вход в позицию по фьючерсу. Важен факт — без этой суммы нельзя открыть позицию. Остальное все — ненужная трейдеру словесная муть.

2. Спекулянт никогда не имеет цели купить фьючерсный БА. Он по 20-30-50 раз в день скальпирует тренд и право собственности ему не нужно, как и право собственности покупателю акции на фондовом рынке США, потому что, если уж быть формалистами до конца, то следует сказать, НЕТ никакого владения акцией на фондовом рынке США клиентом брокера по имени Иванов Иван Иванович. Есть «street name» — регистрация активов на брокера. Но эта формальность знания/незнания никак не влияет на возможность получать дивиденды и прибыль от изменения курса акций Ивановым Иваном Ивановичем.

Спекулянт закидывает свой невод в море денег и ловит деньги на наживку Initial Margin: прилипло 100 долларов, вытащил, отлипло 150, вытащил, прилипло 200, вытащил… и так 20-30-50 раз. А потом сальдирует. Тупо, примитивно, без рассуждений о праве собственности и о марже.

В этом деле спекулянту важно соблюсти только два условия: возможность контролировать риск так, чтобы его счет не ушел ниже Initial Margin и исполнительность брокера.

Оба эти условия соблюдаются в том методе, который я описывала и буду описывать дальше с показом того, как именно это делается на практике.

Потому что, уважаемая Светлана, трейдинг — это занятие практическое. А высказанные вами положения о марже и использование leverage далеки от реального рынка и практики спекуляций. А тут речь идет только и исключительно о спекуляциях (о тех самых non-professional). Нет намерения фьючерсный контракт обменивать на товар, да и не всякий товар имеет физическую поставку. Какая может существовать «обязанность» купить погоду? Это чисто ценная бумага.

3. Leverage встроен во фьючерсный контракт. Его нельзя из него извлечь, он является его частью. Прибыль/убыток образуется всегда прямо пропорционально со множителем: пропорция сохраняется вне зависимости от того, через какого брокера контаркт торгуется, потому что эта пропорция заложена в контракт стандартом. Эта пропорция определена таким стандартным параметром как Tick Size. Есть еще один стандартный параметр. Это параметр Maintenance margin, который установлен биржей. Вы писали, что параметр Intraday margin устанавливает брокер. У моего брокера далеко не у всех контрактов определен размер Intraday margin — его просто нет. И используется уровень Intraday margin не для тех целей, которые применяются у вас: с этой суммой трейдер заканчивает свое пребывание во фьючерсной позиции.

Если правила игры устанавливает биржа и на сайте биржи указаны размеры параметры Maintenance margin, то именно этот параметр является основным, расчетным для тех, кто работает с биржей. Если я вижу, что брокер вписывается в этот параметр и всякий раз, как у трейдера счет не обеспечивает уровень Maintenance margin, он требует возврата счета на уровень выше Maintenance margin, то я понимаю, что брокер работает по правилам биржи. Если я вижу, что брокер работает с Intraday margin, то я понимаю, что брокер работает по своим каким-то правилам, намеренно увеличивая риск для трейдеров и ставя их в условия, когда и без того существующий на рынке риск, вырастет в геометрической прогресии относительно стандартных биржевых условий. У меня возникает закономерный вопрос: «ради чего это совершается?»

Можете вы мне ответить на этот вопрос по существу, уважаемая Светлана?

Правило для разумного трейдера должно быть одно: если нет денег на стандарный контракт с использованием Initial Margin, не торгуй.

Хорошо, сформулирую это иначе: когда вы даете возможность трейдерам работать с Initial Margin, вы не даете трейдеру денег взаймы, вы даете ему гораздо большую возможность их потерять. Как вы сами мне написали, как только трейдер открыл позицию по фьючерсу с минимально доступной для ваших клиентов маржой на уровне Initial Margin, так брокер сразу формально имеет право ликвидировать эту позицию. Иными словами, трейдер сам перестает владеть ситуацией на 100%.

И вновь возникает закономерный вопрос: «ради чего это совершается?»

Вы можете назвать это Intraday margin, «плечом», «местом, откуда ноги растут» или еще как, но ситуация, когда открытая трейдером позиция сразу начинает принадлежать брокеру, это что-то запредельное, имеющее одну цель — вовлечь трейдера в «плечи» или еще куда-то гораздо ниже плеч.

Как начисляется Вар. Маржа по Фьючерсному контракту

Всем привет! В данной статье разберем что такое вар. маржа по фьючерсному контракту. Обладание понимания что она из себя представляет необходимо каждому трейдеру. Для новичков на срочном рынке этот термин может показаться сложным, но стоит ознакомится с ним по ближе — все становится просто и понято.

Что такое вариационная маржа.

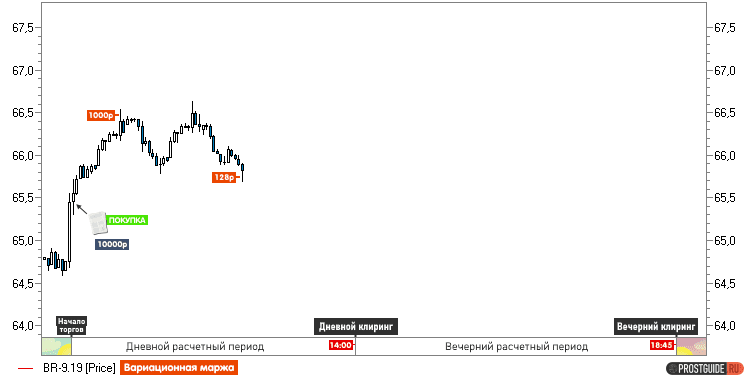

Вар. маржа по фьючерсам — это прибыль или убыток, возникающая сразу после покупки фьючерса, в момент изменения цены. Изменения вариационной маржи (прибыли или убытка) происходят до проведения так называемого «Клирингового расчета». После того как клиринг был проведен вариационная маржа фиксируется и на счет трейдера поступают, либо списываются денежные средства в размере, который составляла вариационная маржа на момент начала проведения клиринга.

После проведения клиринга на бирже начинается новая торговая сессия — вариационная маржа обнуляется и если позиция не была закрыта, вариационная маржа снова начинает меняться в зависимости от направления движения цены купленного фьючерса до проведения следующего клирингового расчета. prostguide.ru

Вариационная маржа постоянно изменяется вслед за движениями цены, вплоть до проведения клиринга. После средства переходят в «Накопленный доход» и поступают на счет.

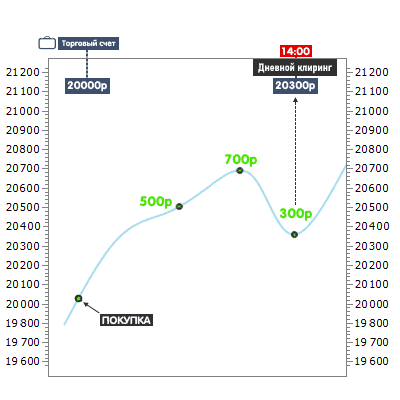

Пример:

Предположим трейдер приобрел один фьючерс на «Газпром» по цене 20 000 руб. С момента покупки цена на фьючерс выросла до 20 500 руб. В связи с чем значение в поле вариационной маржи с 0 изменилось на 500 руб. Далее, представим, что цена фьючерса выросла до 20 700 руб соразмерно увеличивается и значение вариационной маржи до 700 руб. Допустим далее цена на фьючерс упала 20 300 руб и в месте с падением цены актива сокращается и вариационная маржа принимая значение 300 руб. Таким образом вариационная плавает изменяясь соразмерно изменениям цены на фьючерс в плоть до начала клирингового расчета.

Постоянная переоценка позиций с помощью клирингового расчета необходима для того, чтобы в случае, если цена купленного или проданного фьючерса очень сильно уйдет в обратном выбранному трейдером направлении, его торговый счет не ушел в минус. На Российском срочном рынке FORTS, как и на большинстве крупнейших мировых бирж (NYSE, LSE, TSE) за один рабочий день проходит три торговых сессии: утренняя, дневная и вечерняя. Клиринг проводится по окончанию утренней и дневной торговых сессии.

Что следует знать о маржинальной и фьючерсной торговле криптовалютами

Пока цены на рынке криптовалют продолжают колебаться, а люди в сети строят предположения по поводу будущего направления цены на эфириум или биткоин, вы, возможно, успели задуматься о том, чтобы попробовать, помимо спотовой, и иной тип торговли. Может быть, вы чувствуете, что способны проанализировать рынок и обладаете определенной интуицией в вопросе ценовых колебаний. Спешим вас обрадовать: есть целых два способа извлечь выгоду из ваших способностей.

На таких криптовалютных биржах, как Binance, трейдерам доступны варианты торговли с использованием маржи и/или фьючерсных контрактов. Оба инструмента позволяют трейдеру умножать потенциальную прибыль на бычьем или медвежьем рынках. Но чем больше прибыль, тем больше и связанный с нею риск. Так что и то и другое может дорого обойтись. Итак, если оба инструмента одинаково увеличивают прибыль, в чем их отличия?

Определение маржинальной торговли

Маржинальная торговля – это форма торговли, полностью основанная на спекуляциях с активом. Подобно спотовой, маржинальная торговля заключается в торговле активами, такими как биткоин. Разница в том, что маржинальная торговля опирается на использование заемных средств для извлечения большей выгоды из будущих ценовых изменений базового актива.

Маржинальные счета отличаются от спотовых тем, что позволяют пользователям заимствовать средства. Используя заемные средства (что также известно как использование кредитного плеча), пользователи получают доступ к большему объему криптовалюты. На заимствованные средства кредиторами начисляются проценты по ставке, вычисляемой на основе рыночного спроса.

Инвестору необходимо предоставить определённую сумму в качестве залогового обеспечения, чтобы открыть маржинальную сделку. Обеспечение также известно как «маржа». Затем трейдер может выбрать кредитное плечо, с которым он хочет торговать. Например, если коэффициент кредитного плеча составляет 10:1, то трейдер может открыть маржинальную позицию на 10 000 долларов, инвестировав при этом только 1 000 долларов в качестве обеспечения.

Еще одним ключевым аспектом маржинальной торговли является способность вести торговлю бессрочно. Это означает, что маржинальная позиция может оставаться открытой бесконечно долго при условии, что у трейдера достаточно средств для поддержания позиции. Однако неблагоприятные изменения на рынке против маржинальной позиции могут вызвать так называемый «маржин-колл», при котором трейдеру необходимо увеличить маржу или обеспечение. В противном случае позиция будет ликвидирована.

Маржинальная торговля может использоваться для хеджирования от неблагоприятного движения цены и, как следствие, потери стоимости портфеля. Для защиты портфеля с помощью маржинального хеджирования трейдер может открыть длинную или короткую позицию. Если ожидается рост цены, открывается длинная позиция. Если ожидается падение цены, открывается короткая сделка.

Определение торговли фьючерсами

Торговля фьючерсами похожа на маржинальную, но отличается несколькими ключевыми аспектами. Во-первых, при совершении фьючерсной сделки трейдеры покупают или продают контракты, отражающие стоимость конкретной криптовалюты. Это означает, что, в отличие от маржинальных сделок, трейдер не владеет базовой криптовалютой. Вместо этого происходит обмен контрактами, представляющими собой соглашение на покупку или продажу в будущем. Отсюда и название инструмента.

Фьючерсные контракты на криптовалюту часто используются для защиты от волатильности и неблагоприятных колебаний цен на базовый актив. Как и маржинальная торговля, фьючерсные контракты позволяют инвесторам получить значительный капитал для защиты портфеля. При хеджировании трейдерам не нужно подвергать свои криптовалютные активы рискам или ликвидировать их по невыгодной цене.

Поскольку фьючерсные контракты не торгуются напрямую к активу, ценовые колебания открывают возможность для получения прибыли, даже когда рынок падает. Таким образом, фьючерсные трейдеры могут по своему усмотрению извлекать выгоду из волатильности рынка, невзирая на направление ценового движения.

Важной частью фьючерсных сделок является то, что они сочетаются с функциями, обеспечивающими защиту трейдеров, кредиторов и биржи. Например, такие биржи, как Binance, для защиты ликвидности и денежных средств часто используют такие механизмы управления рисками, как страховые фонды.

Маржинальная торговля и торговля фьючерсами: в чем разница?

Торговые пары. Маржинальная торговля предлагает доступ к специфическим торговым парам. В традиционной маржинальной торговле торговая пара включает две глобальные валюты (например, AUD и CHF). Вместо того чтобы покупать или продавать сами валюты, трейдер спекулирует на их относительном ценовом колебании. То же самое касается торговых пар с криптовалютами, и вместо AUD/CHF вы найдете что-то вроде BTC/ETH. В этом случае вы спекулируете на относительном колебании цен биткоина и эфириума. Следует помнить, что, чем более волатильна валюта, тем менее она ликвидна. Между тем фьючерсные контракты не предлагают специфических пар активов. Вместо этого контракты деноминированы в одной криптовалюте или в обычной валюте (BUSD, USDT, USD).

Ежедневные выплаты по процентам. При маржинальной торговле или торговле бессрочным фьючерсным контрактом (доступным на Binance) сделки влекут за собой ежедневные расходы. Комиссия за финансирование и процентные платежи начисляются на все сделки на ежедневной основе. Ежедневные процентные расходы могут быстро накапливаться, особенно если позиция удерживается в течение длительного периода. Этих комиссий и процентных платежей можно избежать, торгуя квартальными фьючерсными контрактами. Ежеквартальные контракты на Binance не предполагают ежедневных процентов или комиссий, что делает их идеальным продуктом для долгосрочных держателей.

Цены. При маржинальной торговле цены на пары криптовалют аналогичны ценам на спотовом рынке. Цена фьючерса, в свою очередь, складывается из его актуальной спотовой цены и издержек, связанных с удержанием позиции в течение периода, предшествующего сроку поставки, что также известно как «базис». Базис фьючерсов может колебаться вследствие изменений спроса и предложения, в результате чего цены на фьючерсы временно отклоняются от спотовой цены. Это открывает возможности для арбитража между маржинальными и фьючерсными контрактами. Так, например, если ставка финансирования по фьючерсному контракту отрицательна, трейдеры могут извлечь выгоду из расхождения цен, открыв короткую маржинальную позицию и длинную позицию по бессрочному фьючерсному контракту.

Какой из этих инструментов следует использовать вам?

Ваш опыта трейдинга, а также количество средств, находящихся в вашем распоряжении, являются двумя важнейшими факторами при выборе между маржинальной и фьючерсной торговей.

Маржинальная торговля имеет некоторые важные преимущества. Осуществляя маржинальную торговлю, трейдер обладает большей свободой выбора, когда и где реализовать свою торговую стратегию. Например, если трейдер предполагает, что эфириум превзойдет кардано в долгосрочной перспективе, он может выразить эту идею торговли в том, что откроет короткую позицию по паре ADA/ETH с использованием кредитного плеча. Специфические пары, такие как ADA/ETH, недоступны для фьючерсных контрактов, в этом случае маржинальная торговля может быть чрезвычайно полезной. Явным преимуществом маржинальной торговли является и то, что вы напрямую покупаете или продаете криптовалютный актив по своему выбору.

Способ торговли является персональным выбором, последствия которого могут привести к большому успеху, однако он сопряжен и со значительным риском. Если вы только начинаете торговать, найдите время, чтобы узнать, как работает рынок и какими бывают успехи и падения.

Binance поддерживает оба варианта (а также спотовую торговлю) для нескольких криптовалют и предлагает невероятно конкурентоспособные ставки и комиссии. Создайте аккаунт на Binance сегодня и приступайте к торговле!

Ознакомьтесь со следующими материалами в разделе «Часто задаваемые вопросы» для получения дополнительной информации:

. и другие часто задаваемые вопросы о Binance Futures