Что означает плечо в трейдинге

Мануал по торговле с плечами. Важная информация!

Доброго времени суток, коллеги!

Сегодня хотел бы разобрать важный материал, где-то даже не простой, о котором просили ранее – маржинальная торговля или торговля с плечом. В статье будут определения, расчеты и многое другое, то, о чем возможно вы не знали.

Статью постарался наполнить по истине важной информацией, которая поможет Вам в работе, поэтому она получилась достаточно объемной. Пусть она послужит Вам помощником при торговле и инвестировании.

По собственному опыту работы могу сказать, что многие клиенты вообще не имеют представления, что такое плечо, как оно считается, как оно отображается в таблицах, что такое РЕПО/СВОП и т.д., но при этом активно его используют и негодуют, когда не могут понять за что списали деньги, и вообще… что произошло — то?!

Давайте разберемся, что такое плечо? Плечо – это открытие позиции на Фондовом/Валютном Рынке (примеры будут с данными площадками) с использованием заемных денежных средств Брокера. Иными словами вы автоматически берете кредит.

Например, у Вас есть 100 000 рублей. 1 акция Газпрома стоит 142 рубля. Сколько Вы можете купить бумаг на собственные деньги? Все просто. 100 000/142 = 704,22 штук. В лоте 10 бумаг, соответственно всегда округляем до меньшего значения. Получается, что в данном примере 700 штук или 70 лотов (расчеты ведутся без учета комиссий за сделки).

Если Вы хотите приобрести еще и акции Лукойла, то получится следующая ситуация. Представим, что вы купили 700 акций Газпрома на 100 000 рублей и хотите купить дополнительно 5 акций Лукойла за 4450 рублей. Получается, что у Вас на 5 акций Лукойла откроется плечо.

Вы купили на 100 000 Газпрома и 5 акций Лукойла по 4450 рублей = 100 000 + 4450*5 = 122 250 рублей. То есть плечо = 22 250 рублей.

Есть распространенное заблуждение, что (например, в данном случае) плечо открыто по Лукойлу. Это не так. Плечо открыто по деньгам. Это нужно понимать. Что это означает? Это означает, что Брокеру без разницы, что вы купили, ему важно закрыть Вам минус при переносе позиции на следующий день. А минус он закрывает именно по деньгам. Получается, что в данном примере минус может быть перекрыт как акциями Газпрома, так и акциями Лукойла. Или и теми и другими. Заключается сделка, которая называется РЕПО.

В данном примере (представим, что минус будут перекрывать только акции Лукойла) вы на ночь (1 календарный день РЕПО, если выходные, то 3 дня) совершаете сделку РЕПО. Сделка РЕПО (от англ. repo – repurchase agreement) – сделка, при которой ценные бумаги продаются Брокеру (если у вас лонг, если шорт – обратная сделка) и одновременно заключается соглашение в обратной покупкой по оговоренной цене. Простыми словами… Брокер у Вас покупает акции Лукойла. Дает Вам деньги. Этими деньгами на ночь вы перекрываете минус, а на следующий день к открытию торгов вам возвращают ваши бумаги, а вы в свою очередь отдаете Брокеру его деньги. Этот обмен и называется сделкой РЕПО.

Не будем сейчас углубляться в специфику расчетов и т. д. Нам важно понять, для чего это делается и как. Поехали далее.

Рассмотрим еще один не маловажный пример. У Вас есть 150 000 рублей. Вы купили 1 акцию Транснефти. Она стоит 162 000 рублей. То есть Вы открыли плечо на 12 000 рублей.

Тут важно понимать, что Брокер перекрывает минус по деньгам Вашими активами, соответственно в данном случае из активов у Вас только одна акция Транснефти, следовательно, сделка РЕПО заключается на объем стоимости акции Транснефти. ЭТО ВАЖНО! Т. е. комиссию вы заплатите не за 12 000 рублей, а предположим на цену закрытия Транснефти. Пусть она будет равна 162 500 рублей.

В примере с акциями Лукойла и Газпрома Вы также могли заплатить комиссии не на ровную сумму минуса. Это нужно понимать. Но чаще всего расхождения минимальные.

На примере Валютного рынка ситуация аналогичная. Только там при покупке с плечом/без плеча Вы ориентируетесь на лотность, на Московской Бирже 1 лот = 1000 у.е. (Например, 1000 долларов, 1000 евро и т. д.) Сейчас многие Брокера позволяют торговать и не полными лотами. На валютном рынке операция переноса необеспеченной позиции (минуса по счету) называется сделкой СВОП (англ. swap) – операция аналогична той, что совершается на Фондовом Рынке. Например, сделка СВОП может заключаться на 1$, 3$, 152$ и т.д.

Перейдем теперь к таблицам Квика.

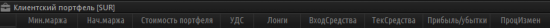

Таблица Клиентский Портфель. В ней необходимо иметь основные колонки. Остальное можете вообще не использовать.

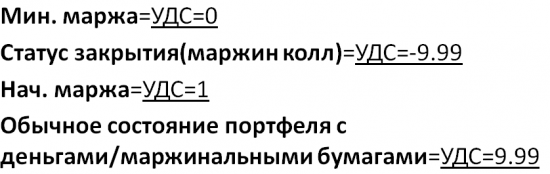

Мин. Маржа (минимальная маржа) – то значение денег, при котором наступает Маржин Колл. Маржин Колл – это принудительное закрытие части Вашего портфеля Брокером. Как правило Брокер закрывает Ваши позиции до значения начальной Маржи.

Нач. Маржа (начальная маржа) – то значение денег, при котором Вам более не доступно плечо/вывод денег под обеспечение (в плечо). Минимальная Маржа составляет примерно 50% Начальной Маржи

Стоимость портфеля – Оценка Вашего портфеля.

УДС (уровень достаточности средств) – математически колеблется от – 9.99 до 9.99.

Лонги – сумма денег в лонгах. Обратите внимание, что там отображаются только маржинальные бумаги! Об этом поговорим чуть позже.

Шорты – сумма денег в шортах. Шорты отображаются все, т. к. немаржинальные бумаги шортить нельзя! =)

Входящие средства – деньги на начало дня. А точнее оценка Вашего портфеля (Деньги+Акции/Валюта)

Текущие Средства – рыночная оценка Вашего портфеля

Прибыль/Убытки – тут все должно быть понятно

Процентное изменение — % изменение относительно прошлой торговой сессии.

Отмечу, что УДС может быть ниже 9.99 и без использования плеча. Например, может быть и 4.87. Это связано с тем, что в портфеле есть наименее маржинальные бумаги. Значение менее 9.99 не означает, что у вас 100% открыто плечо. Это нужно понимать.

Перейдем потихоньку к маржинальным и немаржинальным бумагам. Что это вообще такое?

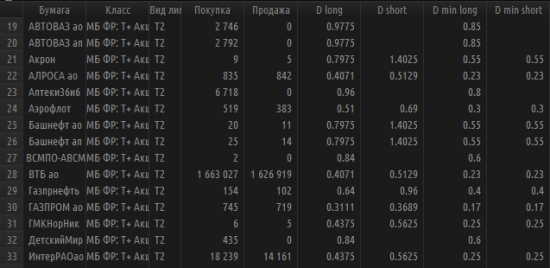

Иными словами… маржинальной бумагой можно назвать ту бумагу, которую можно купить с плечом или зашортить. В зависимости от ликвидности и риска бумаги она имеет разное плечо. Плечо считается с помощью дисконтов. Не пугайтесь, сейчас все разберем по полкам.

Дисконты можно посмотреть в Квике, в таблице Купить/Продать. Нажимаем два раза левой кнопкой мыши на любую строку в таблице Клиентский Портфель и открываем ее.

Колонка Покупка говорит нам о том, какое количество БУМАГ в шт. (не лотов) мы можем купить с учетом максимального плеча. Если плечо отключено, то значение будет 0 либо гораздо меньше, чем с плечом (иными словами то количество, на которое у вас осталось свободных денежных средств).

Продажа – аналогична. В нее закладывается также шорт (т. е. вы можете продать то, чего у вас нет или даже больше).

D long – Дисконт. С его помощью можно посчитать плечо. ЗАПОМНИТЕ! Для того, чтобы посчитать плечо с помощью дисконта необходимо 1/дисконт=плечо. Например, Аэрофлот D long=0.51. Как посчитать плечо? 1/0.51= 1.96. Что эта цифра означает? Это значение плеча.

Как узнать на какую сумму денежных средств Вы можете открыть позицию с учетом максимального плеча? 100 000 рублей * 1.96 = 196 000 рублей.

D short – аналогичный дисконт D long, только на продажу бумаг.

Значения D min long/short используются для расчета маржин колла или минимальной маржи. D long и D short для расчетов Начальной маржи.

Соответственно значения в полях Покупка и Продажа рассчитываются относительно D long и D short.

Хотел бы также отметить следующее:

Стоимость портфеля > Начальная маржа

Это означает, что Вы можете открывать маржинальные позиции.

Начальная маржа > Стоимость портфеля > Минимальная маржа

Это означает, что Вы уже не можете открывать маржинальные позиции.

Минимальная маржа > Стоимость портфеля

Это означает, что брокер вынужден принудительно закрыть часть Ваших позиций.

Если кто-то из Вас захочет самостоятельно посчитать значения, то прилагаю ниже формулы. А в целом Квик рассчитывает все автоматически и при этом корректно:

УДС = (Стоимость портфеля — Мин.маржа)/(Нач.маржа – Мин.маржа)

Начальная Маржа = ΣДенег в каждой акции*D long (или D min short)

Минимальная Маржа = ΣДенег в каждой акции*D min long (или D min short)

— Маржинальная бумага = Бумага, у которой есть дисконты. Напомню, именно они и отображаются в графах Лонги/Шорты.

— Немаржинальные бумаги/Почти немаржинальные бумаги уменьшают УДС.

Также могу предложить следующие формулы, которые помогут вам для расчетов (больше на валютном рынке) цен маржин колла.

Для расчета цены закрытия на Валютном или на Фондовом рынке, если позиция состоит из одного инструмента, можно использовать следующую формулу:

Цена Маржин колл (Лонг) = — ДС/(позиция*(1-Dmin long)

ДС – текущий остаток по денежным средствам

Позиция — количество купленной валюты

Цена Маржин колл (Шорт) = — ДС/(позиция*(1+D min long)

Если у вас произошла поставка и валюта отображается и в TOD и TOM (Т1 или Т2), используйте суммарный объем.

Для акций плечо рассчитывается на плановую дату, когда реально происходит поставка бумаг (например, для акций Т+2), для валюты ТOD нужно успеть закрыть плечо до 17:45, если TOM, то в день покупки за плечо комиссия не начисляется. Она начинает начисляться на следующий день, если вы не закроете позиции TOD.

В целом я бы не рекомендовал использовать плечи, так как они увеличивают риски, а в случае если Вы инвестируете с плечами, то % за их использование уменьшает Вашу доходность.

Как правило, у Брокера % отображается в годовых. Если вы хотите понять, сколько вы будете платить за 1 календарный день, Вам необходимо годовой % поделить на 365 дней. Кто-то рассчитывает относительно 360 дней. Значение сильно не поменяется.

Если вы хотите самостоятельно рассчитать комиссию, которую Вы платите Брокеру, то все формулы есть на сайтах Брокеров в разделе Документы. Формулы для расчетов можно найти либо в Тарифах, либо в Регламенте.

Надеюсь, что статья была полезной!

Спасибо большое за внимание. До новых встреч! =)

Как эффективно работать с кредитным плечом (и как его использовать не стоит)

Ранее я уже неоднократно поднимал тему кредитного плеча; мои постоянные читатели наверняка усвоили, что это за механизм такой. Сегодня же я планирую ввести вас в курс дела более подробно. Так, мы разберем с вами сильные и слабые стороны торговли с кредитным плечом (делая акцент именно на недостатки, поскольку они важнее для сохранения вашего капитала), обсудим пользу и вред кредитного плеча для трейдинга и инвестиций, а заодно приведем примеры удачных и не очень использований этого финансового механизма.

Далее в тексте я предполагаю, что вы знаете, что такое кредитное плечо на бирже и как оно работает. Если вы пока плохо знакомы с понятием кредитного плеча, рекомендую предварительно познакомиться с этой статьей: «Кредитное плечо, маржа и взаимосвязь между ними».

Кредитное плечо для трейдера и инвестора: в чем разница

Для начала быстренько пробежимся по разнице между трейдером и инвестором. Это не очень-то уж тонкое различие, но некоторые новички часто путаются в этих понятиях. Итак, и трейдер, и инвестор работают на бирже. Они оба способны использовать пересекающийся набор финансовых инструментов. Ключевым различием между ними становится стратегия. Если инвестор закупает актив с расчетом на длительный рост, то трейдер — с расчетом на рост кратковременный. Проще говоря, инвестор занимается долгосрочной торговлей, а трейдер — краткосрочной. Если инвестор покупает акции и ждет как минимум полгода (а обычно намного больше), пока те подрастут в цене, то трейдер способен за один день купить и продать не один набор бумаг.

Выгодно ли кредитное плечо трейдеру? Однозначно. Торговля с кредитным плечом позволяет ему закупать большие объемы активов, чем бы он смог с одним лишь собственным капиталом. Это разительным образом сказывается на его прибыли (и убытках, но об опасностях поговорим чуть позже). Трейдер рассчитывает на сравнительно небольшую прибыль с каждого актива — ведь разница между сделками покупки и продажи часто составляет не более суток. Решения о покупке и продаже активов выносятся с помощью технического анализа — трейдер анализирует графики и предсказывает краткосрочные изменения котировок, основываясь на различные паттерны, алгоритмы. Эти методы технического анализа позволяют хорошо прогнозировать движение цены в крайне ограниченном будущем (до трех месяцев; а в большинстве случаев намного меньше). Поскольку трейдер чаще совершает краткосрочные сделки, то прибыль, как правило, составляет всего несколько пунктов. Значит, чем дороже будет стоимость одного пункта, тем больший доход сможет получить трейдер. Итак, трейдеру с хорошим прогнозом высокой точности выгодно использовать кредитное плечо — это максимизирует его прибыль.

А инвестору? Здесь все несколько сложнее. Инвестор закупает активы и держит их у себя довольно долго. Чтобы определить, какие именно бумаги пойдут в рост, инвестор использует методы фундаментального анализа — они позволяют делать долгосрочные прогнозы, но они абсолютно слепы к краткосрочным колебаниям (например, внутри дня), на которых работает трейдер. Дожидаться реализации своего прогноза инвестор может и год, и пять. Суммарно инвестор делает меньше операций, чем трейдер, но получает не меньшую прибыль.

Кредитное плечо, как правило, дается брокером условно бесплатно. Если моментально его закрыть (как это сделает трейдер), то издержки будут минимальными, либо вовсе будут отсутствовать. Однако чем дольше инвестор задерживает у себя активы, тем больше ему придется выплатить брокеру за использование кредитного плеча. Рано или поздно это становится убыточным занятием (насколько рано, зависит от ставок брокера). Поэтому для инвесторов в большинстве своем кредитное плечо не представляет интереса. Они делают ставку на свой капитал и не пользуются займами, поскольку не планируют возвращать их в короткий срок. А каждый займ, как мы знаем, становится тем дороже, чем дольше человек его не возвращает.

Кредитное плечо способно увеличить прибыль трейдера с успешной сделки. А вот инвестору придется переплатить за использование займа от брокера — и в неблагоприятном случае переплата окажется больше дохода, полученного с помощью этого займа.

Когда кредитным плечом пользоваться нельзя

Существует одна метафора, с помощью которой трейдеры иногда объясняют новичкам, как работает кредитное плечо. Представьте, что прибыль — это ведра с водой, а кредитное плечо — это коромысло. Коромысло, будучи своеобразным рычагом, позволяет одному человеку перенести больше ведер — так же и кредитное плечо позволяет при тех же исходных данных получить больший доход. Эта метафора хороша тем, что с ее помощью можно раскрыть и оборотную сторону кредитного плеча — лужа, в которую вы сядете, если стратегия окажется неудачной, становится больше, если вы несете ведра с коромыслом, чем без него. Так и с кредитным плечом — если прогноз неверен и сделка грозит убытками, то использование кредитного плеча умножает эти убытки в разы.

Пожалуй, основная проблема кредитного плеча (как и любых других займов) — психологическая. Неопытные люди могут подсознательно считать выданные средства уже своими и свободными, а не чужими. Из-за этого трейдеры, работающие с кредитным плечом, склонные рисковать сильнее, считая (неосознанно, конечно), что они вводят в торговлю свою свободные средства. По факту же им придется возвращать все до последней копейки.

Просчитывая риск, трейдер по неопытности может считать его от своих средств плюс кредитного плеча, что в корне неверно. Такой подход приближает вас к полной потере депозита — а это критично. Конечно, от задолженности перед брокером вас спасает маржин-колл — явление, которое не без оснований пугает большинство трейдеров. Однако в идеале до маржин-колла доводить торговлю с кредитным плечом не нужно.

Давайте вместе разберем случаи, когда кредитным плечом пользоваться категорически нельзя:

Попрошу всех читателей обратить особое внимание на последний пункт. Обязательно ведите статистику своей торговли! Заведите тетрадь или, еще лучше, таблицу в Excel, и отслеживайте свои торговые успехи. Всегда проверяйте, сколько процентов ваших сделок завершаются прибылью, а сколько — убытками.

Когда можно пользоваться кредитным плечом

А когда же торговля с кредитным плечом может быть выгодна? Ну, очевидно — во всех остальных случаях. Используйте кредитное плечо, если вы:

Отдельно хочу упомянуть ситуацию, когда у трейдера небольшой депозит. Как правило, маленький депозит встречается у новичков. Это становится дополнительным стимулом использовать плечо — без заемных средств у трейдера-новичка не получится выйти на существенный доход. На самом деле, я не против умеренного использования кредитного плеча начинающими, если они относятся к этому инструменту со всей осторожностью. То есть:

Торгуя с кредитным плечом, никогда не тратьте весь депозит на сделки. Большая часть депозита должна оставаться нетронутой на случай форс-мажора. Такими неспешными темпами вы сможете заработать больше, чем при рискованном трейдинге сразу на всю сумму — даже если множество сделок провалятся, вы не будете в большом минусе, у вас все еще останется какой-нибудь депозит. А вот торгуя сразу на все деньги, вы рискуете их всех сразу и лишиться.

Не забывайте о возможностях, которые предоставляют вам торговые терминалы — используйте сигналы Stop loss, чтобы не довести торговлю до маржин-колла. Stop loss завершает сделку, если цена на актив падает (или поднимается) за установленный вами предел. «Стоп лосс» позволяет зафиксировать ваш максимальный убыток, а это именно то, что нужно при торговле с кредитным плечом. Почитайте о том, как выставить стоп-заявки, в статье: «Спред и стоп-заявки в QUIK».

Реальные примеры с цифрами

Теперь суммируем все эти знания и поработаем с примерами, которые покажут, как можно пользоваться кредитным плечом, а как — не нужно.

У трейдера Ивана на депозите лежит 5 000 рублей. Он хочет приобрести акции Газпрома, которые в этот момент стоят по 100 рублей за штуку. Иван предполагает, что акции за сутки вырастут до 105 рублей. На свой депозит трейдер может купить ровно 50 акций. Если они действительно поднимутся на 5 рублей, то прибыль Ивана составит 250 рублей — немало для такого депозита, но и негусто, можно и побольше. Иван решает взять займ у брокера под кредитное плечо 1:10 (и здесь он прав — берет деньги не под большое плечо). Теперь у него не 5 000, а 50 000 рублей. Потенциальная прибыль тоже вырастает до 2 500 рублей — целая половина его депозита! Иван, в восторге от собственных расчетов, покупает акции на все деньги (и заемные, и собственные)… и вот тут он не прав. Действительно, если акции поползут вверх, то Иван будет в плюсе и спокойно вернет брокеру займ. А если нет? Акции Газпрома, вместо того, чтобы расти, начинают падать. Иван может ждать их обратного подъема, чтобы получить хоть чуть-чуть прибыли, но акции неумолимо движутся вниз… И вот, при достижении отметки в 90 рублей, наступает маржин-колл — а Иван остается без своего депозита. Ведь убыток от сделки уже составляет 10*500 = 5 000 рублей, и дальше Ивану будет попросту нечем покрывать долг перед брокером.

Рассмотрим другой вариант. Трейдер Василий, у которого тоже 5 000 рублей, тоже прогнозирует подъем акций Газпрома и берет такое же кредитное плечо (1:10) и имеет на руках 50 000 рублей. Но Василий разумно решает, что тратить все деньги на эти акции не стоит — лучше купить не 500, а 100 акций. По итогу убыток Василия, который также дожидается падения акций до 90 рублей, составляет не 5 000 рублей, а 1 000. 4 000 депозита Василия никуда не делись, и он может торговать дальше.

А теперь рассмотрим третий, самый благоразумный вариант. Трейдер Павел, находясь в тех же условиях, что и Василий, также покупает 100 акций с кредитным плечом. Однако Павел заодно выставляет стоп-заявку — если цена опустится до 97 рублей, торговый терминал автоматически продаст акции, минимизируя убытки трейдера. Павел, зная, что его убытки не превысят 300 рублей, может торговать остальной частью своего депозита, точно так же выставляя стоп-заявки (оставив, разумеется, эти максимальные убытки как несгораемую сумму).

Выводы

Я искренне надеюсь, что этой статьей помог новичкам трезво взглянуть на возможности, которые предлагает кредитное плечо. Всегда считайте риск, отталкиваясь от размера собственного депозита, а не от размера кредитного плеча. Не забывайте о срабатывании маржин колла (в этой статье я упомянул его лишь вскользь, но в материале для начинающих, ссылка на который приведена в самом начале, это понятие разбирается гораздо подробнее) — так вы не только сохраните деньги, но и убережете свои нервные клетки, что очень важно для трейдера и инвестора. Не стремитесь использовать плечо, если пока не уверены в успешности собственной стратегии и не видите подтверждений этого успеха на практике.

Если вы нашли в статье полезную информацию, поделитесь ею в соцсетях, предупредите друзей о рисках, которые несет в себе необдуманная торговля с кредитным плечом.

Что такое плечо в трейдинге?

Что такое плечо в трейдинге?

Начну с определения. Кредитное плечо (рычаг, leverage) — это отношение полученных заёмных средств от брокера и ваших собственных. Например, оно может равняться 1:2, 1:100, 1:1000. Если по-простому, то благодаря плечу вы берёте кредит на открытие сделок.

Очевидно, что нужно просто умножить депозит на вторую цифру в обозначении плеча (100, 1000 и т.д.). В остальном не хочу вас мучать массой невнятных формул и расчетов, как это делается на официальных сайтах тех же брокеров. Данной информации вполне достаточно, чтобы уяснить суть, а о более важных и часто упущенных деталях ниже.

Заблуждения о кредитном плече

Существует масса всевозможных жалоб и мелких заблуждений, которые я часто встречаю в отзывах о брокерах или в иных сообществах, но всё это обычно перекладывание ответственности за слитый депозит на других. Вот пару примеров:

Forex-брокеры специально делают огромные плечи, чтобы мы сливали счета. По большей части данное заявление неверно, вы сами можете регулировать используемый кредит через личный кабинет, либо в терминале путем подбора лота. Для «полного нуля» в трейдинге, конечно, плечо станет губительным. Собственно говоря, наивные и недальновидные люди во всех сферах деятельности терпят крах (берут непосильные кредиты на дорогой смартфон, автомобиль и т.д.), пока жизнь их не научит.

Частый вопрос: но я же внес свои деньги, зачем мне брать в долг? Всё очень просто. Чтобы купить хотя бы 1 лот на рынке Forex, допустим EURUSD, вам нужно заплатить 100 000 евро, что, согласитесь, немало. Тем не менее, с плечом, 1:100, вы можете потратить лишь 1000 евро, чтобы купить целый лот (а его ещё можно делить на 0,01 или 0,1 в зависимости от торговых условий).

Кроме того, многие новички думают, что деньги под плечо трейдеру даются брокером безвозмездно, но это не совсем так. Есть такое явление, как swap (что это?) при переносе позиции на следующий день. Он как раз и списывает с вас те самые годовые проценты за пользование заёмными средствами, но только за одни сутки из 365. Его размер зависит от ставок рефинансирования. Чем дольше пользуетесь деньгами, тем больше и заплатите по итогу через своп. Внутри дня — по факту получаете кредит без процентов.

Как правильно пользоваться плечом в трейдинге

Основная проблема огромного плеча — сложность в подсчете рисков. Мой совет — научитесь считать деньги и возможный убыток по сделке. Вот вы знаете, что рисковать следует только 2%, но нужно для этого подобрать точный лот. Есть несколько вариантов, как это сделать:

1. посчитать на калькуляторе — довольно долго и занудно, но эффективно, в конце концов трейдинг является работой, а не развлечением;

2. установить советника, который автоматически считает риск — очень удобно, только его нужно иногда проверять и контролировать;

3. открывать сделку частями — так обычно делаю я, если лень считать, просто открываю сначала мелкий лот, смотрю какой выходит риск по стоп-лоссу, а потом путем умножения понимаю, сколько нужно добавиться.

Небольшой пошаговый пример для депозита в 5 000 USD.

Шаг 1. Считаем риск в пунктах на графике. Допустим, что хотим открыть сделку по EURUSD на D1 и поставить стоп-лосс за локальную вершину. Используем инструмент перекрестие в MetaTrader 4, удерживаем левую кнопку мыши и проводим линию, как на изображении ниже, чтобы определить расстояние в пунктах.

То же самое можно сделать и без перекрестия — если из уровня стоп-лосса вычесть текущую цену, но это уже не так удобно.

Шаг 3. Открываем сделку и проверяем путем наведения курсора на линию стоп-лосса.

Я при торговле обычно делаю немного по-другому:

Заключение

Кредитное плечо представляет собой отношение заемных средств, взятых у брокера, и ваших собственных. Как правило, Forex-конторы устанавливают огромное плечо (1:500, 1:1000). Многих это вводит в ступор, и они думают, что их так обманывают, но это в корне неверно. Вы всегда можете отрегулировать размер сделки, как следствие, и плеча по своему усмотрению. Ключевая сложность заключается в подсчете нужного лота, выше я показал вам, как это сделать быстро и легко. Как подобрать оптимальный риск на сделку для вашей торговой системы читайте в статье.

Автор: Алексей Шляпников.

Критика, благодарность и вопросы в комментариях приветствуются!:))