Что означает ралли на бинансе

Надо ли продавать акции перед «Санта Ралли»?

Многие говорят о Санта Ралли, но не все в курсе, о чем конкретно речь. «Санта Ралли» — это период последних 5 дней декабря и первых двух дней января, когда исторически рынки в большинстве случаев растут.

Посмотрим, насколько надежна статистика для рынков США и России, и что исходя из этого лучше делать с портфелем перед праздниками.

Почему работает Санта Ралли

Как работает Санта Ралли в России

Осталось только добавить наблюдение «Real time». В 2021-м году индекс Мосбиржи вырос с 29 декабря до 12 января включительно на 7%, то есть сезонность полностью отработалась. Посмотрим, как будет в этом году, мой портфель остается в полном лонге российских фишек.

Как работает Санта Ралли в США

В США сезонность работает в последние годы хуже, чем в теории. Пиковая точка «Санта Ралли» — 3 января, совпадает с теорией, а само ралли заметно только с 29 декабря по 3 января.

Из-за того, что оно более короткое, чем в России, оно и менее доходное — в среднем за эти 5 дней S&P делал всего 0,5% в последние 18 лет. Это все равно быстрее, чем обычная динамика S&P, но разница не такая ощутимая, как для индекса Мосбиржи.

Что же делать с портфелем перед праздниками

Российский портфель перед праздниками я бы точно не продавал, особенно с учетом падения, которое мы видели в ноябре-декабре, в рамках которого наш рынок практически заложил в цену вооруженный конфликт.

Портфель США менее подвержен новогодней сезонности, по нему у меня более осторожный взгляд. С одной стороны, мы пока что мы видим сохраняющийся до февраля приток ликвидности на рынок США, что повышает вероятность позитивной для индекса динамики в январе. С другой стороны, замедление экономического роста в 1 кв. 2022-го повышает вероятность коррекции в индексе. Поэтому важно держать хорошо диверсифицированный портфель без концентрированных ставок.

Статья написана в соавторстве с аналитиком Александром Сайгановым

Новогоднее ралли. Есть ли шанс заработать?

27 декабря начинается последняя неделя года, и многие спекулянты уже потирают руки в предвкушении “новогоднего ралли”. Что это за явление и можно ли на нем заработать? Давайте разбираться.

Новогоднее ралли — это статистически обоснованная особенность поведения рынка, которую выявил в 1972 году трейдер Йель Хирш. Хирш обнаружил, что в предновогоднюю неделю и два первых торговых дня года рынок ведет себя особенно оптимистично и, как правило, растет.

Позже эти наблюдения были уточнены в Stock Trader’s Almanac. В издании выяснили, что индекс S&P 500 в предновогоднюю неделю растет в среднем на 1,3%. А с момента создания в 1993 году ETF SPY на этот индекс рост рынка был отмечен в 67% случаев — в 18 случаях из 27.

В чем причины?

Аналитики и управляющие объясняют новогоднее ралли несколькими факторами. Среди них перевод денег на инвестиционные, пенсионные и трастовые счета, а также открытие-закрытие позиций для снижения налогооблагаемой базы. Также указывают на общую атмосферу оптимизма, характерную для конца года, ожидания роста выручки ритейлеров в связи с праздничными распродажами и массовую покупку акций на полученные к празднику бонусы и премии. А еще есть предположение, что в эти дни многие институциональные управляющие уходят на праздничные каникулы, оставляя рынок во власти розничных инвесторов.

Что говорит последняя статистика?

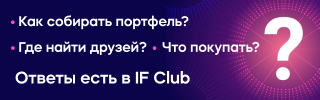

Рассмотрим динамику индекса S&P 500 в новогодний период за последние пять лет:

в 2016 году в эти дни был отмечен спад на 2,92%;

в 2017 году рост был незначительным — всего 0,39%;

в 2018 году цифры стали гораздо ближе к среднеисторическим значениям — рост составил 1,49%;

в волатильном 2019 году был отмечен довольно высокий рост — на 2,85%;

в 2020 году эффект новогоднего ралли отсутствовал: котировки SPY изменились всего на 0,02%.

Таким образом, в последние пять лет в предновогоднюю неделю и два первых торговых дня года статистически рынок чаще рос, чем падал.

Рис. График SPY за последние 5 лет, источник: TradingView

Будет ли новогоднее ралли в этом году?

Хотя многолетняя статистика показывает, что в период предновогодней недели и первые две торговые сессии нового года объемы торгов возрастают и рынок чаще растет, чем падает, нет никаких гарантий, что тенденция к росту проявит себя и в этом году.

Можно ли заработать?

В новогодний период на рынке обычно наблюдаются перепады волатильности, которые приводят к неожиданным ценовым “всплескам” в различных бумагах. Безусловно, такие “всплески” представляют большой интерес для профессиональных спекулянтов и опытных трейдеров, поскольку извлечение прибыли из краткосрочных колебаний цен — это их работа.

Однако попытки “поймать волну” на новогоднем ралли опасны для большинства инвесторов, у которых нет опыта краткосрочной торговли. Это связано с тем, что в трейдинге больше внимания уделяется текущим настроениям рынка и техническому анализу, а не фундаментальным факторам, как при долгосрочном инвестировании.

Поэтому инвесторам без опыта в трейдинге рекомендуется не менять свое поведение на фондовом рынке под влиянием смены рыночных настроений, а придерживаться своей долгосрочной стратегии инвестирования.

Что такое новогоднее ралли и как на этом заработать

Новогодним ралли на фондовом рынке называют краткосрочный взлет цен как на отдельные акции, так и на индексы в целом. Как следует из названия, такой взлет происходит в конце года — под Новый год. Само слово «ралли» в мире финансов употребляют, когда хотят сказать о сильном и резком подъеме котировок.

Традиция новогоднего, или рождественского ралли берет начало с американских рынков, которые из года в год показывали бурный рост в декабре. Но обстановка в конце 2018 года на биржах США может быть причиной, по которой на этот раз традиционное ралли может не состояться, считает эксперт «БКС Брокер» Константин Карпов.

Как возникло новогоднее ралли

В США ноябрь и декабрь всегда считались подходящими месяцами для инвестиций. Эта традиция связана с ожиданиями больших прибылей компаний потребительского сектора. Это логично во время длинных праздников: люди тратят больше денег, покупая потребительские товары, у них возникает больше свободного времени на шопинг.

Продажи растут, вместе с ними у компаний увеличивается выручка. Дополнительный стимул придает необходимость расплатиться с поставщиками до конца года — а значит, приток денег получают компании самых разных отраслей. В результате формируется ситуация, при которой у большинства компаний единовременно улучшаются финансовые показатели. Инвесторы бросаются покупать акции, и котировки растут.

«Для России это не совсем применимо, так как потребительский сектор страдает от падения реальных доходов населения, продолжающихся уже четвертый год, а ВВП замедлил свой рост до 1,5 — 1,6%, то есть в рамках статистической погрешности. При таком экономическом росте и падении потребления ждать масштабного ралли не приходится. В то же время есть макроэкономические параметры, которые ближе к новому году могут создать потенциал роста в отдельных бумагах», — считает аналитик инвестиционной компании «Алор Брокер» Алексей Антонов.

Что изменилось в 2018 году

Вероятнее всего, классического новогоднего ралли, привычного биржевым игрокам по прошлым годам, в этот раз не будет. Это объясняется тем, что глобальная фаза роста на американском фондовом рынке, которая наблюдалась с конца 2009 года, уже закончилась, считает аналитик компании «ФинИст» Альберт Кятов. «Учитывая текущие глобальные риски, новогоднее ралли в классическом понимании может быть слабо выражено», — согласился с коллегой Констанин Карпов из БКС.

Пока все говорит о том, что ралли не будет, либо же состоится некое его подобие, которое на деле будет краткосрочным подъемом, считает аналитик TeleTrade Петр Пушкарев. Лучший актив для инвесторов в такой ситуации — облигации, причем как российские под более чем 8,5% в рублях, так и в иностранные, если речь идет о цели сохранения средств именно в валюте, полагает эксперт.

Как извлечь прибыль из новогоднего ралли

Покупать иностранные акции желательно 19 декабря, под закрытие американского рынка — и только при наличии явной положительной динамики в бумагах на протяжении двух-трех дней, советует Петр Пушкарев.

«Не следует исходить из чисто теоретических предположений, что что-то перспективно, либо среднесрочно недооценено: подобные мысли с высокой вероятностью могут не сработать. А купив бумаги на одном «дне», можно «получить второе дно бесплатно», — предупредил эксперт.

Важно правильно выбрать момент для покупки и на российском рынке. «Сразу стоит обозначить, что речь идет о краткосрочных спекулятивных идеях — некоторые из предложенных бумаг не являются оптимальным вариантом на долгосрочную перспективу», — указал аналитик компании «Солид» Вадим Кравчук.

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее

«Ралли Санта-Клауса» на бирже: что это и как на нем заработать

В динамике фондовых рынков существует определенная сезонность. Например, в мае она во многом обусловлена началом отпускного сезона. Бывают и более сложные закономерности, о которых мы писали в статье «Сентябрь может быть опасен для ваших инвестиций», или попросту страхи, связанные с историческими событиями («октябрьское проклятье»). А для предновогоднего периода характерно «ралли Санта-Клауса».

Термин «Ралли Санта-Клауса» был придуман в начале 1970-х годов аналитиком фондового рынка Йелем Хиршем. Он заметил рыночный тренд, который заключался в том, что биржевые индексы демонстрировали хорошие результаты в последние пять торговых дней декабря и первые два дня января. Хотя результаты прошлого никогда не могут гарантировать результаты в будущем, данные подтверждают, что в этот период рост рынка происходит чаще, нежели падение.

Есть несколько версий, которые пытаются объяснить «ралли Санта-Клауса», в их числе оптимизм, подпитываемый праздничным настроением, и инвестирование новогодних премий, которые получают сотрудники в конце года. Другая теория заключается в том, что в это время года институциональные инвесторы уходят в отпуск, оставляя рынок розничным инвесторам, которые, как правило, настроены более оптимистично.

«Праздник к нам приходит» — что происходило на рынках перед Новым годом за последние 70 лет

С начала XXI века период конца декабря — начала января только пять раз приносил убыток инвесторам, причем это со 100%-ной вероятностью предвещало снижение по итогам января. Динамика до конца года при этом оставалась смешанной. Также, если «ралли Санта-Клауса» приносило прибыль инвесторам, то январь был положительным почти в 60% случаев, а год в целом — в 81%. При этом средняя доходность S&P 500 по итогам года, когда «ралли Санта-Клауса» было положительным, составляет 10,2%, при отрицательном исходе — минус 7,4%.

«Ралли Санта-Клауса» — биржевая байка или 100%-ный факт?

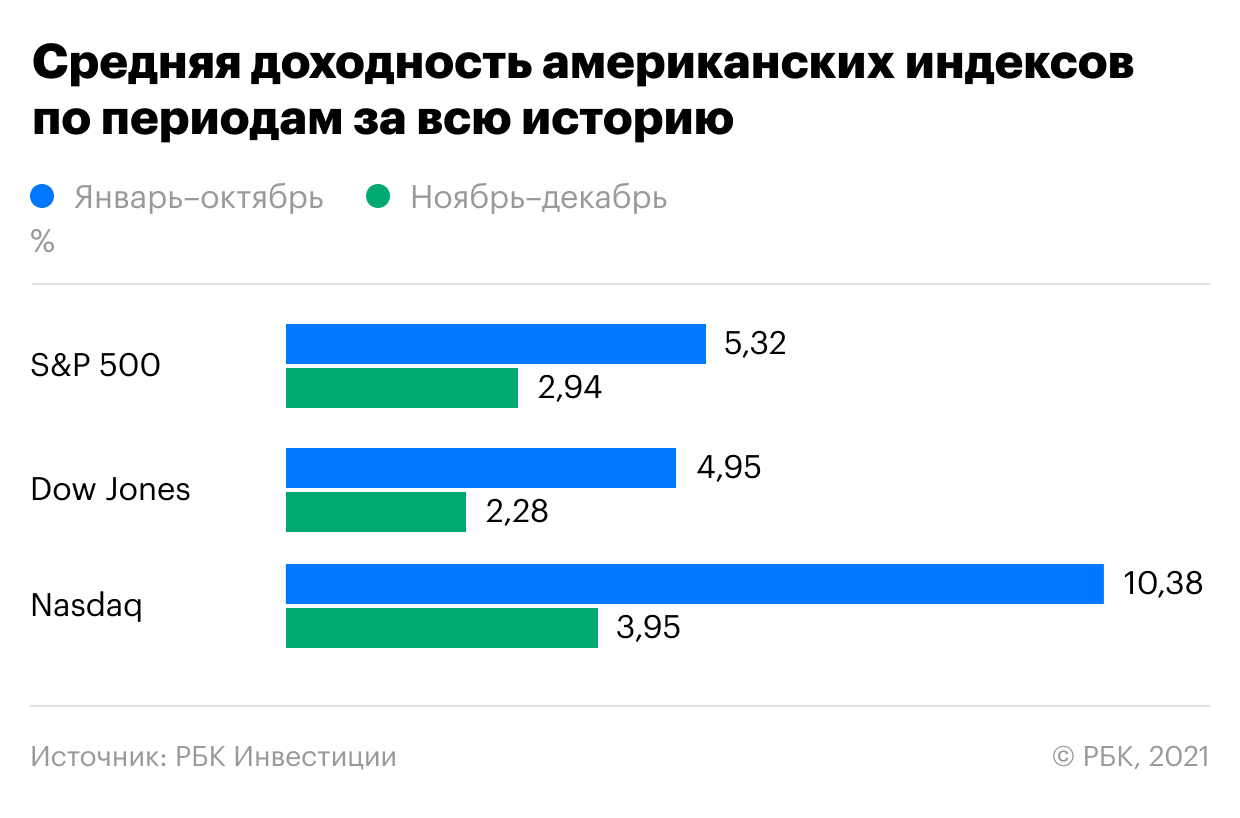

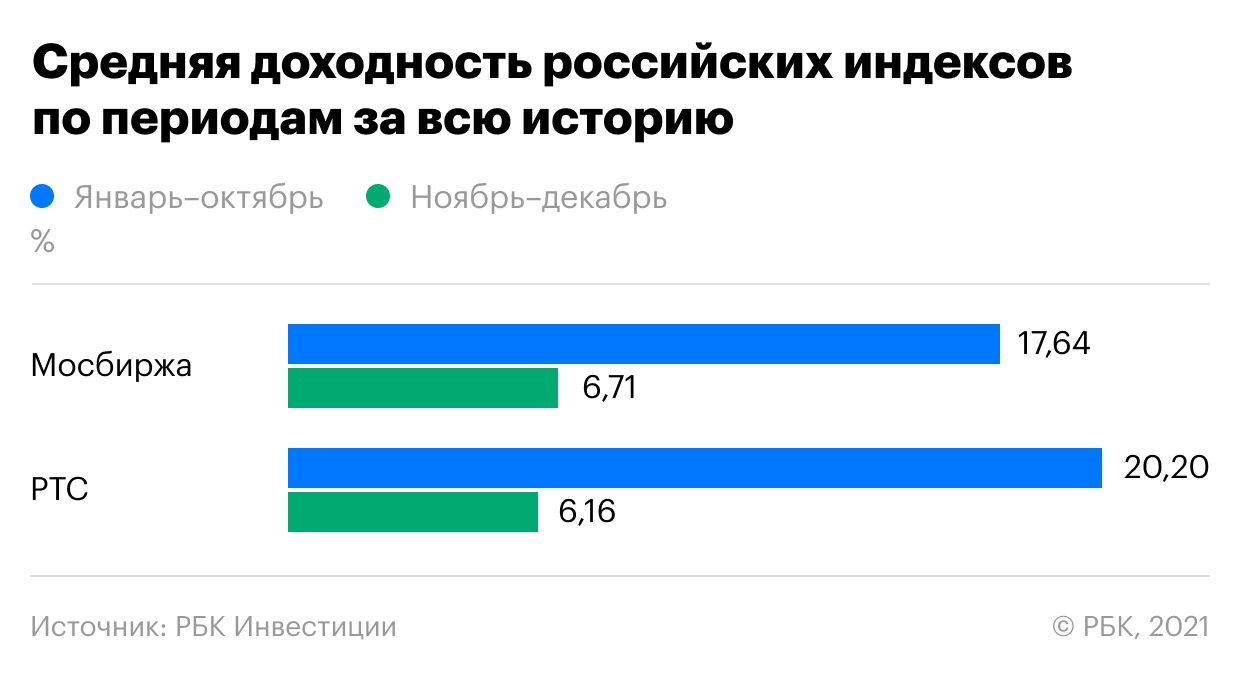

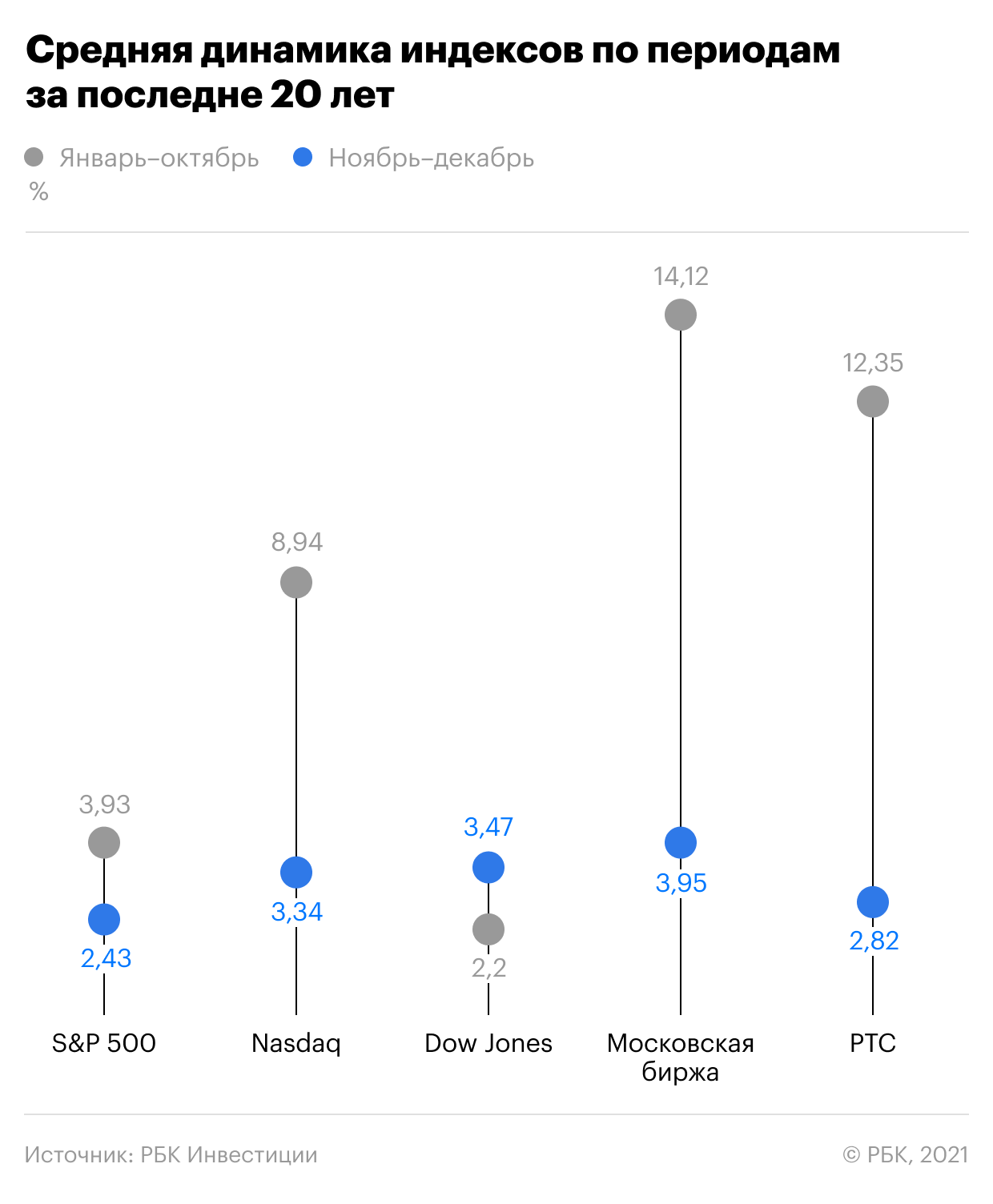

Однако до «ралли Санта-Клауса» инвесторов ожидает еще предновогоднее ралли, поскольку ноябрь и декабрь — это один из лучших сезонных периодов на рынке. Для наглядности и простоты понимания того, как соотносится изменение индексов за эти два месяца по сравнению с динамикой индикаторов за оставшуюся часть года, «РБК Инвестиции » рассчитали среднюю историческую доходность за два периода: январь — октябрь и ноябрь-декабрь. Мы оценили динамику американских и российских фондовых индексов за последние 20 лет и за всю историю их существования.

Данные за всю историю наблюдений свидетельствуют о том, что за январь — октябрь доходность индекса S&P 500 составляет 5,32%, тогда как доходность оставшихся двух месяцев равна 2,94%. Как видно, доходность за ноябрь-декабрь равна половине доходности за оставшиеся десять месяцев, что указывает на определенную силу этого периода. То же верно и для индекса Dow Jones: средняя доходность января — октября составляет 4,95%, ноября-декабря — 2,28%. У индекса NASDAQ Composite разрыв более заметный: доходность за январь — октябрь почти в 2,5 раза превышает динамику за оставшиеся два месяца — 10,38% против 3,95%.

У индекса Московской биржи ситуация аналогичная с NASDAQ — доходность первых десяти месяцев почти в 2,5 раза выше динамики за ноябрь — декабрь: 17,64% против 6,71%. У РТС разрыв еще более значительный — более чем в три раза: 20,20% с января по октябрь и 6,16% с ноября по декабрь.

Если рассматривать 20-летний отрезок, то у S&P 500 разница между двумя периодами заметно сократилась — доходность за январь — октябрь составляет 3,93%, тогда как доходность ноября-декабря равна 2,43%. У Dow Jones ситуация наиболее интересная: динамика двух месяцев (3,47%) опережает доходность января — октября (2,20%). У NASDAQ Composite разрыв по-прежнему остается более чем в 2,5 раза в пользу первых десяти месяцев — 8,94% против 3,34%.

Российские же индексы сильно отличаются от американских в 20-летней перспективе. В среднем индекс Московской биржи рос на 14,12% в январе — октябре, тогда как в ноябре-декабре всего на 3,95%. У РТС разрыв куда более значимее — 12,35% против 2,82%.

В конечном итоге о наличии «ралли» в два последних месяца года можно говорить только у американских индексов, где доходность за ноябрь-декабрь выглядит конкурентно по отношению к периоду января — октября. У российских индексов разрыв по доходности между двумя отрезками слишком большой, чтобы утверждать о какой-то аномальной динамике под конец года.

Что происходит, когда Санта уходит?

Если рассмотреть динамику за период ноябрь-декабрь за всю историю наблюдения индексов, то можно заметить, что эти два месяца чаще радовали, чем огорчали инвесторов. В 75% случаев индекс S&P 500 в этот период закрывался в положительной зоне. Индексы NASDAQ, Dow Jones и Московской биржи закрывали в плюсе примерно в 70% случаев. У РТС статистика чуть похуже, но более чем в 65% случаев индикатор по итогам двух месяцев приносил инвестором прибыль.

С января по октябрь S&P 500 вырос на 22,6%. За всю свою историю индекс рос больше 20% за первые десять месяцев всего десять раз. И когда это случалось, то в девяти из десяти случаев S&P 500 продолжал рост, а средняя доходность ноября-декабря составляла 6%.

Аналитик Bank of America Стивен Саттмайер также отмечает, что статистически в следующие месяцы индекс S&P 500 должен продолжить восходящий тренд. С августа по октябрь индекс широкого рынка вырос на 4,8%, в то время как средний рост этого индекса в указанные месяцы составляет 0,2%. Согласно историческим данным, если фондовый рынок показывает рост в эти месяцы, то тренд продолжается и далее, а рынок показывают доходность выше среднего.

«Когда в августе — октябре рынок показывает результаты выше среднего, то в 75% случаев в ноябре — апреле индекс S&P 500 растет при средней доходности в 4,08%», — отметил Саттмайер.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Что такое ралли на рынке акций и что с этим делать инвестору?

Я прочитал новость о том, что в январе на рынке акций было ралли. Что такое ралли в этом контексте?

Сотрудники одной крупной инвестиционной компании считают, что те, кто на этом не заработал, упустили основной доход 2019 года, — об этом я тоже прочитал в новостях. Это означает, что в этом году поздно покупать акции, я уже все пропустил?

Словом «ралли» обозначают быстрый рост цены каких-то активов, например сырья, акций отдельных компаний, или рост индекса акций.

На цену влияют многие факторы, в том числе политические и макроэкономические новости. Когда активы становятся особенно интересными для трейдеров и инвесторов, растет спрос на активы — и цена тоже растет.

Примеры ралли

За два месяца с 10 июля по 7 сентября 2017 года золото подорожало примерно на 11%, а за полтора месяца с 12 декабря 2017 по 24 января 2018 года — на 9%. Это ралли.

За четыре месяца с 28 октября 2018 по 26 февраля 2019 года акции «Норильского никеля» подорожали примерно на 37%.

Ралли может происходить сразу на нескольких рынках. Например, в январе и феврале 2019 года американский фондовый индекс S&P 500 быстро восстанавливался после падения на 20%, которое случилось в последнем квартале 2018 года. Одновременно с этим росли индексы России (индекс Московской биржи), Австралии, Китая и других стран.

Стремительный рост цен в прошлом можно увидеть на графиках. Но никто достоверно не знает, когда и в каких активах начнется ралли или когда закончится резкий рост цены, который уже начался.

Даже опытные аналитики то и дело ошибаются в прогнозах, потому что приходится учитывать слишком много параметров, а еще могут случиться непредвиденные события. Подробнее об этом мы писали в статье «Кто знает, сколько будет стоить доллар через полгода?».

Что вам делать с этой информацией

Вы спрашиваете: «Это означает, что в этом году поздно покупать акции, я уже все пропустил?»

Нет, не означает. Но и нельзя сказать, что вы точно заработаете на акциях в этом году. Никто не знает, что произойдет, в том числе упомянутая вами инвестиционная компания. Инвестиции — это неопределенность, а вкладываться в акции в надежде быстро заработать слишком опасно.

Я считаю, что для краткосрочных вложений — на срок меньше 2—3 лет — акции лучше не использовать. Либо же вкладывать в них ту сумму, потеря которой для вас приемлема.

Акции лучше подходят для долгосрочных вложений, в идеале — на десятилетия. На таких больших интервалах времени не нужно угадывать, где и когда начнется очередное ралли. По крайней мере, если у вас хорошо диверсифицированный портфель и вы регулярно инвестируете — например, каждый месяц, в том числе при росте рынка и во время падения.

Мы не можем влиять на цены активов. Поэтому стоит сосредоточиться на том, что мы можем контролировать: сколько денег инвестировать, как распределить портфель между разными классами активов с учетом горизонта инвестирования и готовности к риску, как законно оптимизировать налоги.

Кратко

Ралли — это быстрый рост цен каких-то активов. Постоянно угадывать начало и конец ралли не получится: даже опытные аналитики далеко не всегда правильно предсказывают, что произойдет на рынке.

Если вы инвестируете на много лет, регулярно вкладываете деньги и у вас хорошо диверсифицированный портфель из акций и облигаций, резкие изменения цены активов не так важны. Важнее придерживаться плана.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.