Что означает зачисление со вклада

Как начисляются проценты по вкладам

Вклад — специальный депозитный счет, на котором граждане и предприниматели хранят собственные средства и получают за это проценты. Банк устанавливает определенную ставку, которая и обеспечивает доходность. Чем выше значение процента, тем больше прибыли.

Если рассматривать, как начисляются проценты по вкладам, то тут ничего сложного нет. Каждый день, пока действует договор, вкладчик получает прибыль. Другой вопрос — как выплачиваются эти проценты, и как получить максимальный доход. Об этом — на Бробанк.ру.

О процентах по вкладу

То, какая ставка назначена по вашей программе, отражается в договоре, который заключался с банком в момент открытия депозитного счета. Если рассматривать, как начисляются проценты на вклад, то они действуют каждый день, пока актуален договор.

А выплата дохода проводится с различной периодичностью. У каждого банка и у каждой программы в этом плане все индивидуально. Возможна выплата:

Каждый день деньги работают и приносят прибыль. Открывая банковский вклад, человек защищает свои деньги от обесценивания и надежно их хранит. Депозиты однозначно лучше, чем домашнее размещение денег под подушкой.

Особо высоким доход от вклада назвать нельзя, прибыль лишь немного перекрывает инфляцию. Но все же, это один из самых надежных инструментов инвестирования.

Как открыть самый выгодный вклад

Любой потенциальный вкладчик желает заключить предельно выгодный договор, чтобы получить больше доходности. Здесь многое зависит от того, какую программу выбирает клиент:

Чем больше опций предполагает вклад, тем меньше он приносит доходности. Эта тенденция работает во всех российских банках.

Второй момент — сам банк, который вы выбираете для размещения средств. Многие люди уже традиционно, словно по инерции, несут свои деньги в Сбербанк. Но именно этот банк предлагает самую низкую доходность по рынку. При этом другие банки ничем не хуже и предлагают гораздо более выгодные условия размещения средств.

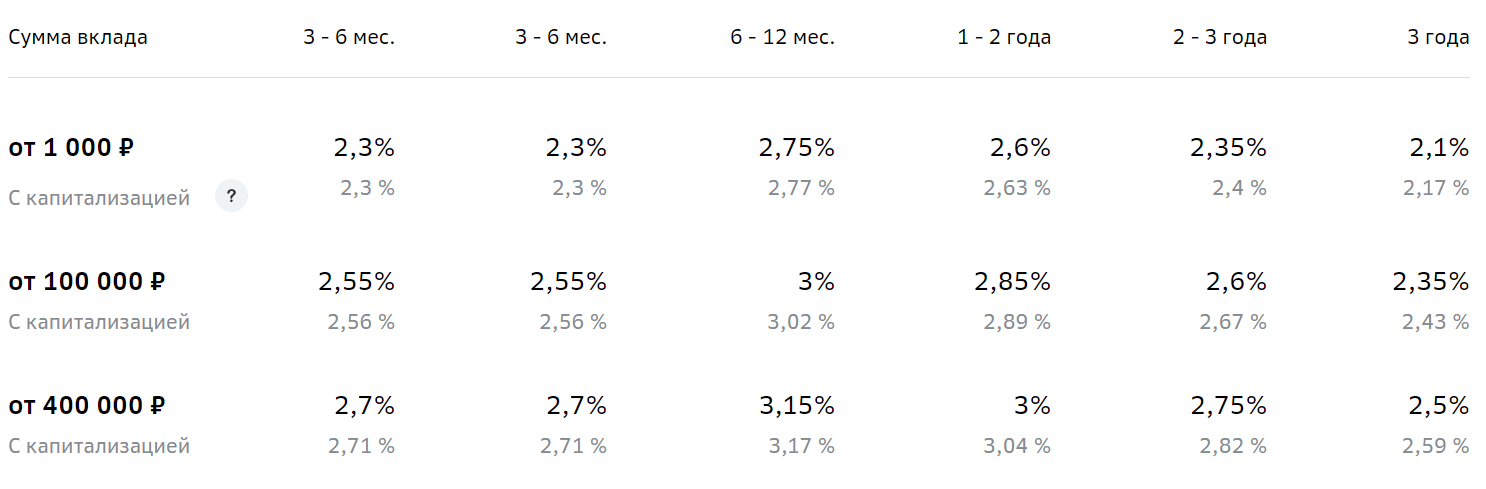

Ставка также часто зависит от срока размещения средств. Многие банки устанавливают сетку процентов, где точный размер доходности зависит от суммы и срока заключения договора. Вот пример сетки ставок по программе Сбербанка Пополняй:

Проценты по вкладам в банках РФ

Для анализа проведем сравнение ставок по вкладом разных банков РФ. За пример возьмем самый востребованный вклад — с возможностью пополнения. Пусть наш потенциальный вкладчик желает разместить средства на 1 год, сумма — 300 000 рублей. Вот что предлагают финансовые компании:

Как видно, разброс процентной ставки есть, причем довольно серьезный. И Сбербанк в этом рейтинге является однозначным аутсайдером. А вот Совкомбанк и Восточный Банк предлагают довольно привлекательные условия.

Многие выбирают Сбербанк и другие крупные банки из-за высокого доверия к ним. Это надежные организации, с которыми точно ничего не случится. Но и другие банки из ТОПа по РФ ничем не хуже. Кроме того, даже если что-то случится, и компания прекратит деятельность, вкладчик вернет свои деньги по программе страхования вкладов.

Все российские банки принимают участие в системе страхования вкладов, которую регулирует АСВ. Депозитные счета при открытии подвергаются автоматическому страхованию за счет банка. При наступлении страхового случае АСВ возмещает банковским клиентам потери на сумму до 1,4 млн. рублей. Если потери выше, они взыскиваются через суд. Так что, рисков нет, не обязательно нести свои деньги именно в Сбербанк, опираясь на его надежность.

О процентах по вкладам с пополнением

Схема начисления процентов по депозитам без расходных и приходных операций банальна. Положил человек 100 000 на счет под 4% годовых, получил за год 4000 прибыли, сумма выросла до 104 000. Если вклад действовал полгода, соответственно, прибыль составила 2000.

Если выплата процентов ведется ежемесячно на карту клиента, то можно высчитать месячный процент и опираться на него. Например, вы разместили в банке 500 000 под 3,6% годовых. То есть в месяц на эту сумму банк будет начислять 0,3%, доход — 1500 каждый месяц, он будет переводиться клиенту.

Другой вопрос — если это продукт с пополнением. Вкладчик может каждый месяц менять сумму на вкладе. Соответственно, каждый период процентами будет облагаться большая сумма, доходность будет увеличиваться.

Тут возможны два варианта:

Точную схему начисления процентов для вкладов с пополнением уточняйте в банке. Единого регламента нет, каждая компания действует на свое усмотрение.

Если это программа с капитализацией

Многие вкладчики выбирают программу размещения средств с капитализацией. Это значит, что выплачиваемые регулярно банком проценты не выдаются клиенту, а суммируются с суммой вклада.

Например, на счету лежало 500 000 под 3,6% годовых, проценты начислялись ежемесячно. Эти 1500 по итогу отправились на счет, размещаемая сумма выросла до 501 500. В следующем периоде 3,6% годовых будут начислены уже на нее, проценты составят 1504,5, они снова прибавятся к основной сумме, она составит 503 004,5. И так далее.

Программы с капитализацией приносят больше прибыли, но часто банки уменьшают ставки, если клиент решает воспользоваться этой опцией.

Если вы хотите проводить капитализацию процентов, тогда лучше выбирать более частую периодичность начисления процентов — ежемесячно или ежеквартально. В иных случаях реальная доходность будет несколько меньше.

Если закрыть вклад досрочно

Некоторые вкладчики по личным причинам принимают решение досрочно изъять деньги со вклада. Например, договор был заключен на 2 года, а через год принято решение забрать деньги.

В этом случае банки убирают проценты, так как условия договора не выполнены. Вклад по выгодной программе превращается во вклад до востребования со ставкой 0,1%. Некоторые банки предлагают льготные условия расторжения договора с сохранением половины или ⅔ ставки, но такие предложения встречаются редко.

Если проценты выплачивались периодически клиенту на руки, тогда при выдаче денег при досрочном расторжении делается перерасчет. Эти выплаченные суммы будут вычтены, клиент получит на руки меньше.

Будьте в курсе операций по вашим вкладам и счетам

О каких операциях сообщаем

Как узнать остаток по вкладу или счету

В приложении СберБанк Онлайн

Если вы получаете пуш-уведомления об операциях, то откройте раздел «Уведомления».

На телефоне

Если вы получаете СМС-уведомления от банка, то откройте сообщения на своём телефоне.

Если не хотите, чтобы в уведомлениях отображался баланс вкладов и счетов, можете скрыть его. Откройте СберБанк Онлайн → выберите Профиль → Настройки → Уведомления → Скрыть баланс в уведомлениях по вкладам и счетам

Как подключить уведомления

Онлайн

Откройте СберБанк Онлайн → «Вклады и счета» → выберите нужный вклад → «Настройки» → «Уведомления».

По телефону

900 — для бесплатных звонков с мобильных на территории РФ

+7 495 500-55-50 — для звонков из любой точки мира

В офисе

Полезные сервисы

Для получения уведомлений о списаниях и зачислениях по вкладу необходимо:

Подключить услугу «Уведомления об операциях»

Контролируйте поступления и траты по вашим картам.

Установить приложение СберБанк Онлайн

Управляйте своими счетами и вкладами, переводите деньги и оплачивайте услуги.

Подключить пуш-уведомления

Отслеживать операции по картам и вкладам с пуш-уведомлениями еще удобнее.

Сколько стоят уведомления по вкладам?

По каким вкладам или счетам будут приходить уведомления?

Кто может получать уведомления?

Как отключить уведомления?

Откройте Сбербанк Онлайн → «Вклады и счета» → Выберите нужный вклад → «Настройки» → «Уведомления» → «Отключить уведомления». Также вы можете позвонить на номер 900 или обратитесь к нашему сотруднику в офисе банка.

Почему я получаю не все уведомления?

Возможно, вы подключили оповещения только об основных операциях по вкладам и счетам. Чтобы получать дополнительные уведомления (например, о зачислении на вклад или капитализации), вам нужно:

Как узнать откуда зачисление на карту Сбербанка

Сбербанк — лидирующий банк России по многим направлениям, включая объемы денежных переводов. Огромное число граждан пользуются его картами и счетами, совершают внутренние и внешние переводы. Поэтому вполне логично, что часто становится актуальным вопрос, как узнать, откуда зачисление на карту Сбербанка.

Специалист Бробанк.ру разобрался, как посмотреть зачисление на карту Сбербанка, где получить информацию об отправителей. Если перевод сделан с банковской карты самого Сбера, с карты другого банка, с банковского счета. И что делать, если вам пришел неизвестный перевод.

Если перевод пришел с карты Сбербанка

Это самый простой метод получения информации. Система внутренних межкарточных переводов работает таким образом, что получатель всегда видит имя отчество и первую букву фамилии отправителя. В итоге получить информацию можно следующим образом:

Указываются только имя, отчество и первая буква фамилии. Если человек указал комментарий к переводу, он также отразится в банкинге.

Если перевод был отправлен с карты другого банка

Многие банки позволяют без проблем совершать переводы на карточки сторонних компаний через банкинг или специальные онлайн-сервисы. Есть даже универсальные сервисы, которыми может воспользоваться все желающие.

Допустим, если вы пользуетесь карточкой Хоум Кредита, то можете выполнить перевод на карту Сбера через банкинг или воспользоваться универсальным сервисом, например, предлагаемым Альфа Банком. То есть перевод на пластик Сбербанка может выполнить клиент любого банка, в том числе и зарубежного.

Если вам поступили деньги на карту таким образом, то узнать полные данные отправителя невозможно. В выписках будет указано только то, из какого банка пришло отправление.

Аналогично — если отправка была совершена со счета физического лица стороннего банка, получатель не сможет узнать подробности перевода. Ему будет доступно только название финансовой операции.

Даже если перевод сделан наличными через кассу Сбербанка, вы все равно не узнаете, кто совершил отправление.

Если перевод был отправлен организацией

Немного другая ситуация с переводами, которые совершены со счетов или бизнес-карт юридических лиц. Если речь о зарплате или пенсии, то при поступлении средств клиент сможет увидеть назначение такого перевода. Оно отразится в сообщении из мобильного банка или в выписке в Сбербанке Онлайн. Но и то, вы увидите назначение, только если оно указано отправителем.

В большинстве случаев клиент видит только только сумму перевода. Даже наименование организации не отражается в СМС-оповещении. Более того, даже если вы закажите расширенную выписку, все равно не узнаете отправителя. Получить сведения можно только, обратившись в само отделение Сбербанка.

Получение информации по заявлению в Сбербанке

Даже если вы закажите расширенную выписку, то далеко не всегда получите точную информацию о том, кто отправил вам деньги. Если отправление сделано юридическим лицом, со счета другого банка или просто наличными через кассу какой-либо финансовой компании, то получить информацию реально только в офисе Сбера.

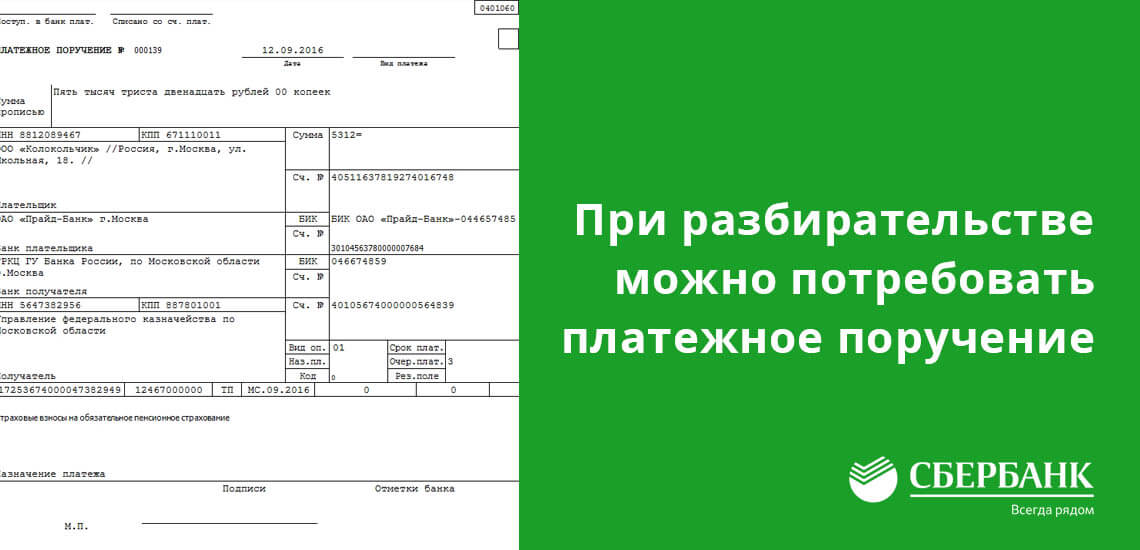

В банковской сфере есть такой документ — платежное поручение. Оно формируется, когда владелец счета делает перевод на другой расчетный счет. То есть человек или компания дает поручение банку отправить деньги на определенные реквизиты. Документ формируется в нескольких экземплярах, один из которых уходит банку-получателю. И именно этот документ вы можете затребовать в Сбербанке при разбирательствах.

Как узнать откуда пришли деньги на карту:

В этом документе будет отражаться, кто именно отправил деньги со своего расчетного счета. Если это юридическое лицо, то вы увидите название компании и ее банковские реквизиты. Если же перевод сделало физическое лицо, то будет указано его ФИО (если операция выполнена наличными через кассу, реквизитов счета не будет).

Если перевод совершен с карты стороннего банка, информация о ее владельце не может быть предоставлена. Платежное поручение актуально только при переводе со счета.

Что делать, если вам на карту пришел неизвестный перевод?

Такое действительно случается. Например, если отправитель вводит номер карты, он может ошибиться и направить деньги не тому, кому они предназначались. Поэтому не исключается, что однажды вы получите СМС-сообщение о том, что ваша карта пополнена на определенную сумму.

Рекомендуем не трогать эти деньги и попытаться узнать, откуда именно пришел платеж и постараться разобраться в ситуации. Она действительно неоднозначная. С одной стороны это фактически уже ваши деньги. Сбербанк не имеет права снять их просто так и передать обратно отправителю. Это невозможно, потому что в таком случае мошенники бы постоянно проводили такие махинации: платили за что-то, а потом бы оформляли возвраты.

С другой стороны, если сумма крупная, то отправитель точно поднимет панику. В итоге он даже может обратиться в суд и затребовать таким образом возвращение денег. Но для начала он в любом случае обратиться в банк.

Случай из реальной практики. Человек ошибочно отправил 300000 не на ту карту, ошибся в цифре. Он обратился в Сбербанк за отменой или за получением информации о владельце той карты. Но ему отказали и вместе с тем предложили обращение в суд — как единственный метод возврата средств. Ответчиком по иску изначально был Сбербанк, но потом им стал реальный получатель этих 300000. Ответчику присудили к возврату эту сумму и покрытие судебных издержек истца.

Так что, если вы получили весомую сумму, обращайтесь в банк и говорите о том, что хотите узнать отправителя и вернуть деньги. Лучше вернуть их так, чем через суд да еще и с покрытием судебных издержек. Если же перевод небольшой, в суд отравитель точно не побежит, тут уже дело вашей совести — искать этого человека или нет. И даже если искать, не факт, что найдете, не всегда это возможно.

Что означает зачисление со вклада

Нет. Зачисление денежных средств в рамках зарплатного проекта возможно только на счета, открытые в Сбербанке.

В соответствии с условиями договора.

Если у вас есть счёт в филиале, где вы заключали зарплатный договор и есть согласие на списание платы за услуги банка, комиссия списывается с вашего счёта автоматически в день формирования банком указанной платы.

В остальных случаях комиссия оплачивается на основании счёта, выставленного банком. Сроки оплаты определены условиями договора.

В рабочие дни: в регионе, где был заключён договор, ежедневно (в т.ч. по выходным и

праздничным дням) с 7:00 до 23:30, в других банках — с 7:00 до 22:30. Подробнее можно узнать по ссылке.

С помощью Сбербанк Бизнес Онлайн. Создайте зарплатный реестр — укажите информацию о выплате, добавьте сотрудников и суммы зачислений. Затем подпишите реестр и отправьте в банк. Пошаговая инструкция — в разделе Помощь по Сбербанк Бизнес Онлайн.

Нет, нельзя. Один реестр — одно платёжное поручение.

Мы составили 7 основных рекомендаций по оформлению реестров и расчётных документов к ним.

Основные рекомендации по оформлению реестров и расчётных документов к ним

1. Используйте средства на расчётном счёте в Сбербанке

Вы можете дать разрешение банку на списание с расчётного счёта сумм по реестрам. Тогда вам не придется самостоятельно формировать платёжные поручения — банк оперативно сделает это за вас.

2. Указывайте вид выплаты в реестре

При формировании реестра в Сбербанк Бизнес Онлайн вам необходимо выбрать Вид зачисления (заработная плата, пособие на детей или другое). Тогда в выписке по расчётному счёту организации будет указан вид выплаты, получатель получит соответствующее СМС‐уведомление, а в выписке по своему счёту он увидит сумму с соответствующим пояснением.

Выплаты по зарплате положительно влияют на кредитный потенциал получателя. От вида выплаты зависит также стоимость операции зачисления.

! Если с получателя выплаты по исполнительному производству должна быть взыскана определенная сумма, то размер взыскания напрямую зависит от того, какие именно средства поступили на счёт получателя. Поэтому важно указать, что производится выплата алиментов или других иммунитетных средств, в соответствии с требованиями Федерального закона Об исполнительном производстве.

! Если выплата осуществляется на номинальный счёт (см. ст. 37 ГК), то по условиям такого счёта некоторые виды выплат не могут быть на него зачислены.

! Для некоторых видов выплат при проведении валютной операции по реестру могут потребоваться дополнительные подтверждающие документы, поэтому использование их в валютных операциях по реестрам не предусмотрено.

3. Обратите внимание на реквизиты получателя

Получателем средств для распределения по реестру является банк. В платёжном поручении к реестру в реквизите Счёт получателя должен быть указан корреспондентский счёт банка, который можно найти на сайте банка или в договоре. В наименовании получателя указывается название подразделения банка, с которым заключён зарплатный или социальный договор.

4. Обратите внимание на суммы документов

Суммы платёжного поручения к реестру и самого реестра должны совпадать.

5. Обратите внимание на номера реестра и договора

Важно корректно указать вид выплаты, номер реестра должен быть указан вместе с ключевым словом. Банк быстро разберётся, какой именно реестр соответствует этому платёжному поручению. Номер действующего договора нужно указать без пробелов и в форме, понятной любому человеку или компьютерой программе.

Рассмотрим правильный пример для реестра №123 по заработной плате, где зелёным цветом выделен текст, на который нужно обратить особое внимание.

Выплата зарплаты за февраль 2019 по реестру 123 по договору 12345678 от 12.12.12 на банковские счета работников

6. Используйте (скобки)

Если вам необходимо, чтобы при возврате частично не зачисленной суммы по реестру (при наличии расхождений ФИО получателей, закрытых счетов и т.п.) в расчётном документе сохранилась часть текста исходного документа, то укажите нужную информацию в круглых скобках в начале текста назначения платежа:

(л/c 12345678910) Выплата зарплаты за февраль 2019 по реестру 123 по договору 12345678

Возврат в этом случае будет выглядеть так:

(л/c 12345678910) Возврат по реестру 123 по договору 12345678

7. Оформляйте валютные операции правильно

Если ваша организация осуществляет выплаты на счета физических лиц-нерезидентов или является нерезидентом, то при составлении платёжных поручений в назначении платежа перед текстом должен быть указан код вида операции в формате

Например, назначение платежа при выплате заработной платы может выглядеть так:

Перед обработкой реестра банк проверяет код вида операции. Если он соответствует виду выплаты (зачисления), указанному в реестре, то зачисление на счета получателей будет проведено успешно. В ином случае потребуются исправления в назначение платежа или указание другого вида выплаты в реестре и повторное отправление их в банк.

Если по договору за вас формирует платёжные поручения к реестрам банк, то в выписке по счёту организации списание средств по реестру будет отражено с указанием в назначении платежа такого кода вида операции, который соответствует выбранному вами виду зачисления в реестре. Не все виды выплат в этом случае допускается выбирать в реестрах.

Если ваша организация не является бюджетной или кредитной, получатели-резиденты и нерезиденты должны быть указаны в разных реестрах.

Выплата процентов по вкладу

Все деньги, размещаемые клиентами банка на депозитах, находятся там для того, чтобы приносить прибыль держателю депозита. Это осуществляется через выплату процентов по вкладу. Фактически, именно процентная ставка является одним из главных условий депозита, на которое клиенты обращают внимание. Но в начислении и выплате процентов есть свои тонкости, которые не всегда так очевидны.

Как начисляются проценты по вкладу?

Размер процентов по вкладу регулируется двумя способами:

Проценты начинают начисляться на следующий день после того, как вы открыли вклад и положили на него деньги, а заканчивают в день закрытия вклада (включительно).

Рассчитать сумму процентов, которую можно получить в конце года, очень просто: достаточно к сумме вклада прибавить сумму, равную проценту от суммы вклада. Так, если в начале года вы положили 100 000 руб. на депозит по ставке 5%, то в конце года вы получите 105 000 руб.

Порядок выплаты процентов по вкладам зависит от типа их начисления:

Обычно вклады с выплатой процентов каждый месяц являются более безопасными для клиента с точки зрения того, что он точно получает деньги каждый месяц: чем больше срок вклада, тем выше риски инфляции, девальвации и т.п. У самого клиента также могут возникнуть экстренные обстоятельства, которые он сможет решить за счет выплачиваемых процентов. Но, к сожалению, по такому типу вклада процентная ставка всегда ниже, чем при выплате процентов только в конце срока вклада.

Как начисляются проценты по вкладам с капитализацией?

Кроме этого, важнейшим понятием для расчета и начисления процентов по депозиту является понятие капитализации процентов. Капитализация работает по следующей системе:

Именно за счет того, что итоговая сумма процентов зависит от основной суммы вклада, а эта сумма при капитализации постоянно увеличивается, такие вклады в банках с ежемесячной выплатой процентов и капитализацией часто являются более выгодными, чем вклады с большой процентной ставкой и выплатой процентов только в конце срока.

Альтернативным вариантом является так называемая «ручная капитализация»: если разрешено пополнение вклада, то можно самостоятельно увеличивать его основную сумму, что приведет к росту дохода с депозита.

Все условия начисления процентов прописываются в договоре по депозиту. Перед заключением договора и выбором конкретного типа вклада необходимо просчитать все предлагаемые банком варианты, а также оценить свою финансовую ситуацию с точки зрения потребности в быстром получении процентов. Для расчета доходности вклада предлагаем воспользоваться депозитным калькулятором.

Как осуществляется выплата процентов по депозиту?

Помимо системы начисления процентов, в договоре по вкладу всегда прописывается система выплаты процентов, т.е. то, как клиент собственно может реально получить свои проценты и распоряжаться ими. Важно понимать, что периоды начисления и периоды выплаты процентов могут быть совершенно разными: используется ежедневная система начисления процентов (на рынке есть и такие предложения), а выплата осуществляется только раз в квартал.

Порядок начисления и выплаты процентов по вкладу позволяет клиенту распланировать свой доход с размещенных средств: готов ли он ждать получения реальных денег с депозита долго (т.е. у него нет в планах затрат, связанных с этими деньгами), или же он хочет получать их постоянно через короткие промежутки времени.

Существуют следующие варианты периодов выплаты процентов:

Чем меньше срок выплаты, тем ниже сама процентная ставка.

Капитализацию следует рассматривать отдельно, т.к. в этом случае выплата процентов вообще не осуществляется: все проценты прибавляются к основной сумме вклада.

Получить свои проценты можно на свою банковскую карту, которая привязана к депозиту, или же на свой счет в банке. Есть предложения с выплатой процентов на пенсионную карту клиента.

Стоит также помнить, что после выплаты процентов обязательно надо заплатить налоги.