Что показывает коэффициент текущей ликвидности

Что показывает коэффициент текущей ликвидности

Коэффициент текущей ликвидности (Current Ratio) – показывает способность компании выполнять свои краткосрочные обязательства, подлежащие погашению в течение года за счёт оборотных активов. Current Ratio представляет собой отношение оборотных активов компании к краткосрочным обязательствам.

Таким образом, коэффициент текущей ликвидности оценивает платёжеспособность компании, и то, как она может максимизировать ликвидность своих текущих активов для погашения обязательств со сроком до 12 месяцев.

Нужно помнить, что все мультипликаторы и коэффициенты ликвидности от отрасли к отрасли имеют разные значения из-за специфики, но, как правило, у коэффициентов ликвидности есть норма значений. Также ещё инвесторы сравнивают коэффициенты компаний друг с другом в скринере акций.

Нормальным значением коэффициента текущей ликвидности предприятия считается 2 – это означает, что компания способна полностью или, как говорят, два раза покрыть краткосрочные обязательства за счёт оборотных активов. Когда у предприятия значение коэффициента текущей ликвидности меньше 1, это говорит о возможных трудностях или несостоятельности полностью погасить текущие обязательства в течение 12 месяцев, что может указывать на более высокий риск закредитованности или дефолта.

Если значение Current Ratio очень высокое, значит компания оставляет неиспользованными избыточные денежные средства, а не инвестирует в развитие своего бизнеса, соответственно снижается рентабельность, так как ликвидность обратна пропорциональна рентабельности. В связи с этим, нужно искать компромисс между рентабельностью и ликвидностью компании. Но если по-простому, чем выше значение коэффициента текущей ликвидности, тем выше ликвидность активов компании.

Как рассчитать коэффициент текущей ликвидности?

Для расчёта коэффициента текущей ликвидности возьмём финансовые результаты Microsoft за 2020 г. в долларах.

Current Ratio — это отношение оборотных активов компании к краткосрочным обязательствам.

Current Ratio = Current assets ( оборотные активы )/ Current liabilities ( краткосрочные обязательства )

Оборотные активы (Current assets) – это активы, которые используются в производственной деятельности компании и погашаются в течение 12 месяцев. Увеличение удельного веса оборотных активов способствует мобилизации активов и ускорению оборачиваемости средств компании. Резкое увеличение оборотного капитала может быть результатом неэффективной политики (затоваривания склада, выбора дорогих источников финансирования). Также оборотные активы называются краткосрочными или текущими активами.

Краткосрочные обязательства (Short-term liabilities или current liabilities) – суммарная задолженность, которую компания обязуется выплатить в срок до 12 месяцев за счет текущих активов. Выполнение этих обязательств производится исключительно за счет имеющихся у компании текущих активов. То, что остается после выплаты краткосрочных обязательств (разница между текущими активами и обязательствами) – это и есть оборотный капитал предприятия. В отчётах или обзорах аналитиков могут встречаться, как текущие обязательства.

Источник: финансовая отчетность Microsoft

Как мы видим из расчётов, значение коэффициента текущей ликвидности компании чуть выше нормы. Это означает, что Microsoft имеет высокую способность в краткосрочном периоде расплатиться по своим текущим обязательствам. Если бы у IT гиганта был низкий коэффициент текущей ликвидности, ему бы нужно было сократить кредиторскую задолженность или увеличить оборотные активы, лучше за счёт денежных средств и эквивалентов.

Готовый коэффициент Current Ratio

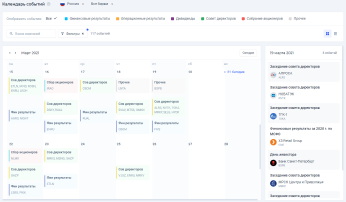

Можно самостоятельно рассчитать значения коэффициента текущей ликвидности, или воспользоваться готовым расчетом. Для каждой компании наши алгоритмы рассчитывают все необходимые коэффициенты и мультипликаторы.

Используйте для сравнения Current Ratio между другими компаниями в отрасли скринер акций, а в данном случае, вкладку «Ликвидность» или добавить колонку с этим показателем самостоятельно.

Скринер – необходимый инструмент инвестора, который помогает правильно вложить деньги. Из тысяч компаний, представленных на бирже, по заданным параметрам вы отбираете те, которые интересуют вас.

Используйте пузырьковую диаграмму в карточке компании во вкладке Оценка отрасли для сравнительного анализа по коэффициенту текущей ликвидности. С помощью «Отраслевого анализа», вы можете визуально оценить и понять, где находится компания, в которую вы инвестируете по сравнению с другими компаниями в отрасли.

Также в карточке компании во вкладке Мультипликаторы, вы можете посмотреть расчёт Current Ratio в динамике нескольких лет и понять, как компания чувствует себя по отношению к другим годам, а также использовать другие коэффициенты рентабельности.

Плюсы и минусы Current Ratio

Плюсы:

● Показывает уровень платежеспособности компании в краткосрочные сроки;

● Есть норма значений, которая позволяет ориентироваться при оценке и сравнении компаний;

● Прост в расчётах и понимании.

Минусы:

● Чрезмерная обобщенность отдельных активов и пассивов, что заставляет смотреть на структуру краткосрочных активов и обязательств для более точного понимания;

● Недостаточно для принятия правильного инвестиционного решения одного коэффициента, нужен комплексный анализ совокупности показателей.

Полезная информация и никакого спама

Хотите быть впереди рынка? Начните прямо сейчас!

Хотите быть в курсе всех событий? Начните прямо сейчас!

Подвели итоги ноября 2021 года и рассказали о причинах падения финансовых рынках. Подробнее о наших результатах инвестиций Finrange можете узнать в статье.

NetApp опубликовала сильные финансовые результаты NetApp за II кв. 2022 г. на фоне заключения партнёрских соглашений с Google Cloud и Amazon. Подробности смотрите в обзоре NetApp.

Подписывайтесь на наши

социальные сети

Коэффициенты ликвидности

Ликвидность – легкость реализации, продажи, превращения материальных или иных ценностей в денежные средства для покрытия текущих финансовых обязательств.

Коэффициенты ликвидности – финансовые показатели, рассчитываемые на основании отчётности предприятия (бухгалтерский баланс компании – форма №1) для определения способности компании погашать текущую задолженность за счёт имеющихся текущих (оборотных) активов. Смысл этих показателей состоит в сравнении величины текущих задолженностей предприятия и его оборотных средств, которые должны обеспечить погашение этих задолженностей.

Рассмотрим основные коэффициенты ликвидности и формулы их расчета:

Расчет коэффициентов ликвидности позволяют провести анализ ликвидности предприятия, т.е. анализ возможности для предприятия покрыть все его финансовые обязательства.

Отметим что, активы предприятия отражаются в бухгалтерском балансе и имеют разную ликвидность. Проранжируем их по убыванию, в зависимости от степени их ликвидности:

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности или Коэффициент покрытия или Коэффициент общей ликвидности – финансовый коэффициент, равный отношению текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании (форма № 1). Коэффициент рассчитывается по формуле:

Коэффициент текущей ликвидности = Оборотные активы, без учета долгосрочной дебиторской задолженности / Краткосрочные обязательства

Ктл = стр. 1200 / (стр. 1520 + стр. 1510 + стр. 1550)

Коэффициент отражает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов. Чем показатель больше, тем лучше платежеспособность предприятия. Коэффициент текущей ликвидности характеризуют платежеспособность предприятия не только на данный момент, но и в случае чрезвычайных обстоятельств.

Нормальным считается значение коэффициента от 1,5 до 2,5 в зависимости от отрасли. Неблагоприятно как низкое, так и высокое соотношение. Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета. Значение более 3 может свидетельствовать о нерациональной структуре капитала. Но при этом необходимо учитывать, что в зависимости от области деятельности, структуры и качества активов и т. д. значение коэффициента может сильно меняться.

Следует отметить, что данный коэффициент не всегда дает полную картину. Обычно предприятия, у которых материально-производственные запасы невелики, а деньги по векселям к оплате получить легко, могут спокойно действовать с более низким значением коэффициента, чем компании с большими запасами и продажами товаров в кредит.

Другим способом проверки достаточности текущих активов является вычисление срочной ликвидности. Этим показателем интересуются банки, поставщики, акционеры, поскольку компания может столкнуться с обстоятельствами, в которых она немедленно должна будет оплатить какие-то непредвиденные расходы. Значит, ей понадобятся вся ее денежная наличность, ценные бумаги, дебиторская задолженность и другие средства оплаты, т. е. часть активов, которая может быть прекращена в наличность.

Коэффициент быстрой (срочной) ликвидности

Коэффициент характеризует способность компании погашать текущие (краткосрочные) обязательства за счёт оборотных активов. Он сходен с коэффициентом текущей ликвидности, но отличается от него тем, что в состав используемых для его расчета оборотных средств включаются только высоко – и средне ликвидные текущие активы (деньги на оперативных счетах, складской запас ликвидных материалов и сырья, товаров и готовой продукции, дебиторская задолженность с коротким сроком погашения).

К подобным активам не относится незавершенное производство, а также запасы специальных компонентов, материалов и полуфабрикатов. Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов не учитываются материально-производственные запасы, так как при их вынужденной реализации убытки будут максимальными среди всех оборотных средств:

Коэффициент быстрой ликвидности = (Денежные средства + Краткосрочные финансовые вложения + Краткосрочная дебиторская задолженность) / Краткосрочные обязательства

Кбл = (стр. 240 + стр. 250 + стр. 260) / (стр. 610 + стр. 620 + стр. 660)

Кбл = (стр. 1230 + стр. 1240 + стр. 1250) / (стр. 1520 + стр. 1510 + стр. 1550)

Это один из важных финансовых коэффициентов, который показывает, какая часть краткосрочных обязательств компании может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам с дебиторами. Чем выше показатель, тем лучше платежеспособность предприятия. Нормальным считается значение коэффициента более 0,8 (некоторые аналитики считают оптимальным значением коэффициента 0,6-1,0) что означает, что денежные средства и предстоящие поступления от текущей деятельности должны покрывать текущие долги организации.

Для повышения уровня срочной ликвидности организациям следует принимать меры, направленные на рост собственных оборотных средств и привлечение долгосрочных кредитов и займов. С другой стороны, значение более 3 может свидетельствовать о нерациональной структуре капитала, это может быть связано с медленной оборачиваемостью средств, вложенных в запасы, ростом дебиторской задолженности.

В связи с этим, лакмусовой бумажкой текущей платежеспособности может служить коэффициент абсолютной ликвидности, который должен быть более 0,2. Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности организация может погасить в ближайшее время за счет наиболее ликвидных активов (денежных средств и краткосрочных ценных бумаг).

Коэффициент абсолютной ликвидности

Финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов учитываются только денежные и приравненные к ним средства, формула расчета имеет вид:

Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) / Текущие обязательства

Каб = (стр. 250 + стр. 260) / (стр. 610 + стр. 620 + стр. 660)

Каб = (стр. 1240 + стр. 1250) / (стр. 1520 + стр. 1510 + стр. 1550)

Нормальным считается значение коэффициента более 0,2. Чем выше показатель, тем лучше платежеспособность предприятия. С другой стороны, высокий показатель может свидетельствовать о нерациональной структуре капитала, о слишком высокой доле неработающих активов в виде наличных денег и средств на счетах.

Иными словами, в случае поддержания остатка денежных средств на уровне отчетной даты (преимущественно за счет обеспечения равномерного поступления платежей от контрагентов) краткосрочная задолженность на отчетную дату может быть погашена за пять дней. Вышеуказанное нормативное ограничение применяется в зарубежной практике финансового анализа. При этом точного обоснования, почему для поддержания нормального уровня ликвидности российских организаций величина денежных средств должна покрывать 20% текущих пассивов, не имеется.

Чистый оборотный капитал

Чистый оборотный капитал необходим для поддержания финансовой устойчивости предприятия. Чистый оборотный капитал определяется как разность между оборотными активами и краткосрочными обязательствами, включающими краткосрочные заемные средства, кредиторскую задолженность, приравненные к ней обязательства. Чистый оборотный капитал – это часть оборотного капитала, сформированная за счет собственного оборотного капитала и долгосрочного заемного капитала, включающего квазисобственный капитал, заемные средства и прочие долгосрочные обязательства. Формула расчета чистого расчетного капитала имеет вид:

Чистый оборотный капитал необходим для поддержания финансовой устойчивости предприятия, поскольку превышение оборотных средств над краткосрочными обязательствами означает, что предприятие не только может погасить свои краткосрочные обязательства, но и имеет резервы для расширения деятельности. Величина чистого оборотного капитала должна быть выше нуля.

Недостаток оборотного капитала свидетельствует о неспособности предприятия своевременно погасить краткосрочные обязательства. Значительное превышение чистого оборотного капитала над оптимальной потребностью свидетельствует о нерациональном использовании ресурсов предприятия.

Формулы расчета показателей ликвидности (Liquidity ratios) в соответствии с международными стандартами описаны в этой статье.

Что такое ликвидность

Ликвидность любой вещи — это возможность быстро продать ее по рыночной цене. Чем проще обменять вещь на деньги, тем более ликвидной она считается. Например, у станков на заводе низкая ликвидность — продать их быстро и по реальной стоимости не получится. А у денег абсолютная ликвидность — их, по сути, менять на самих себя не надо, они самоликвидные.

И станки, и деньги в этом случае называют активами. Актив на языке финансов — это какое-либо имущество. Ликвидность может быть не только у отдельного актива, но и у компании в целом.

Для чего оценивать ликвидность компании

Ликвидность активов оценивают, чтобы понять, насколько платежеспособна компания, которая ими владеет, может ли она фактически рассчитаться по своим долгам.

Если у фирмы много денег на счетах, а на складах большие запасы товаров, которые легко продать, ей проще получить кредит в банке или поставку без предоплаты. Значит, она без проблем рассчитается в срок.

Если же единственный актив предприятия — полуразвалившийся корпус завода на окраине города, а в кассе пусто, то в случае банкротства кредиторы будут долго ждать свои деньги обратно.

Виды ликвидности и их коэффициенты

Чтобы понять, способна ли компания вовремя расплатиться с кредиторами, на основе бухгалтерского баланса рассчитывают коэффициент ликвидности. Он показывает соотношение долгов компании и оборотного капитала.

Ликвидность бывает текущая, быстрая и абсолютная. Для каждого вида рассчитывают свой коэффициент.

Коэффициент текущей ликвидности, или коэффициент покрытия, равен отношению оборотных активов к краткосрочным обязательствам (текущим пассивам). Его рассчитывают по формуле:

Ктл — коэффициент текущей ликвидности;

ОА — оборотные активы;

КО — краткосрочные обязательства.

Этот коэффициент показывает, как компания может погашать текущие обязательства за счет только оборотных активов. Чем выше коэффициент, тем выше платежеспособность предприятия. Если этот показатель ниже 1,5, значит, предприятие не в состоянии вовремя оплачивать все счета. Идеальный показатель — 2.

Коэффициент быстрой ликвидности равен отношению высоколиквидных текущих активов к краткосрочным обязательствам. При этом к высоколиквидным текущим активам не относят материально-производственные запасы, потому что их срочная продажа приведет к высоким убыткам. Коэффициент быстрой ликвидности рассчитывают по формуле:

Кбл = (Кдз + Кфв + Дс) / КО,

Кдз — краткосрочная дебиторская задолженность;

Кфв — краткосрочные финансовые вложения;

Дс — остаток на счетах;

КО — текущие краткосрочные обязательства.

Этот коэффициент показывает способность ответить по текущим долгам в случае возникновения каких-либо сложностей. Ситуация в компании считается стабильной, если коэффициент не меньше 1.

Коэффициент абсолютной ликвидности равен отношению средств на счетах компании и краткосрочных финансовых вложений к текущим обязательствам. Этот показатель рассчитывают так же, как и коэффициент быстрой ликвидности, но без учета дебиторской задолженности:

Нормальным считается, когда этот коэффициент не ниже 0,2.

Ликвидность по сферам применения

Ликвидность предприятия — отношение долгов к ликвидным активам, то есть может ли компания быстро рассчитаться со всеми кредиторами. Часто понятия «ликвидность» и «платежеспособность» употребляют как синонимы.

Ликвидные активы — имущество, которое можно быстро продать по рыночной цене. В бухгалтерском балансе все активы предприятия указываются в самом начале. Активы делятся на оборотные и внеоборотные.

Оборотные активы — имущество, которое приносит предприятию доход в течение одного года. Как правило, это то, что используется в процессе производства или расчетов с партнерами: деньги, сырье, краткосрочная дебиторская задолженность, финансовые вложения на срок до одного года и т. д.

Внеоборотные активы используются и приносят прибыль более одного года: патенты и разработки, здания, оборудование, долгосрочные вложения.

Оборотные активы ликвиднее внеоборотных.

Активы делят на четыре группы:

А1 — самые ликвидные активы: деньги на счетах и краткосрочные финансовые вложения.

А2 — быстрореализуемые активы: краткосрочная дебиторская задолженность.

A3 — медленнореализуемые активы: запасы, НДС, долгосрочная дебиторская задолженность.

А4 — труднореализуемые активы: внеоборотные активы.

Противоположность активам — пассивы предприятия. К ним относят собственный капитал предприятия, например уставный или акционерный, а также заемные средства, например кредиты в банке. Пассивы баланса тоже делят на четыре группы — по степени срочности оплаты:

П1 — самые срочные обязательства: кредиторская задолженность.

П2 — краткосрочные пассивы: краткосрочные кредиты и займы, задолженность участникам по дивидендам и другим доходам.

ПЗ — долгосрочные пассивы: долгосрочные кредиты.

П4 — устойчивые пассивы: доходы будущих периодов, резервы предстоящих расходов и платежей.

Ликвидность баланса предприятия показывает, насколько активы покрывают обязательства — то есть хватит ли у компании в случае чего денег, чтобы расплатиться с долгами. При этом срок продажи активов должен соответствовать сроку погашения обязательств.

Ликвидность баланса рассчитывают как соотношение задолженности и ликвидных средств.

Баланс считается абсолютно ликвидным при следующем соотношении активов и пассивов: А1 ≥ П1, А2 ≥ П2, A3 ≥ ПЗ, А4 ≤ П4.

Сопоставление А1 и А2 с П1 и П2 позволяет выяснить текущую ликвидность, а А3 и А4 с П3 и П4 — перспективную ликвидность. Так можно спрогнозировать платежеспособность предприятия на основе сравнения будущих поступлений и платежей.

Ликвидность банка — условная характеристика. Обычно под ней подразумевают возможность банка расплатиться с клиентами, которые держат в этом банке депозитные счета. Когда банк выдает кредит, количество денег в нем снижается, а значит, снижается и ликвидность.

Чтобы ликвидность всегда была на достаточном уровне, у банка должны быть постоянные резервы. Причем не обязательно финансовые — часть денег вкладывают в разные активы, например в акции или облигации. При необходимости их можно быстро продать и нарастить собственную ликвидность. За ликвидностью банков следит Центробанк России.

Кроме того, банк, как и любая другая организация, имеет на своем балансе низколиквидные внеоборотные активы — здания, технику и так далее.

Ликвидность рынка. Ликвидность есть не только у отдельных компаний или банков, но и у целых рынков — ценных бумаг, услуг и так далее. У рынка будет высокая ликвидность, если на нем регулярно заключаются сделки, но при этом разница в ценах заявок на покупку и продажу невелика. Причем таких сделок должно быть много, чтобы каждая отдельная сделка на рынке не оказывала существенного влияния на цену товара.

Показателем ликвидности рынка является параметр «чёрн» (от английского churn — перемешивание). Это соотношение между объемом заключенных контрактов и стоимостью реально поставленных по этим контрактам товаров. Чтобы рынок считался ликвидным, чёрн должен иметь значение от 15 и выше.

Ликвидность ценных бумаг на фондовом рынке оценивают по объему торгов и величине спреда. Спред — это разница между максимальными ценами заявок на покупку и минимальными ценами заявок на продажу. Чем больше сделок и меньше разница, тем выше ликвидность.

Если можно быстро продать или купить много акций определенной компании без существенного изменения цены, то такие бумаги можно считать ликвидными, и наоборот.

Ликвидность денег — это возможность свободно расплачиваться ими, а также их способность сохранять свой номинал без изменения. В государствах с устойчивой экономикой национальная валюта обычно обладает самой высокой ликвидностью.

Изменение ликвидности денег напрямую связано с инфляцией: цены на товары растут одновременно с падением покупательной способности национальной валюты.

Ликвидность недвижимости — возможность быстро ее продать. Недвижимость менее ликвидна по сравнению с деньгами, ценными бумагами и товарными запасами предприятия. Продать ее быстро не получится — требуется оценка, сделки оформляются долго. Вдобавок продавец может предложить цену ниже рыночной, чтобы скорее продать актив.

На стоимость недвижимости влияют внешние факторы. Например, здание может дорожать, если район вокруг активно застраивается и развивается. Или, наоборот, дешеветь, если власти решат открыть рядом мусорный полигон.

При этом недвижимость — не низколиквидный актив. Для физлиц, например, вложения в недвижимость выгоднее, чем депозит в банке на сумму более 1,4 млн рублей. Если банк обанкротится, вкладчик получит компенсацию только в пределах этой суммы, а остальные деньги сгорят.

Анализ ликвидности

Платежеспособность компании можно узнать по бухгалтерскому балансу. Ликвидность баланса означает ликвидность предприятия. Когда надо оценить, может ли предприятие вовремя рассчитываться по всем обязательствам, — оценивают баланс.

Факторы, влияющие на ликвидность

Чтобы быть ликвидным, предприятие должно иметь много ликвидных активов. Кроме остатков на счетах, краткосрочных вложений и быстрореализуемых товарных запасов необходим и собственный капитал — прежде всего речь идет об уставном фонде. Вложения лучше диверсифицировать, чтобы их цена не зависела от ситуации на отдельных рынках.

На ликвидность предприятия влияют и внутренние факторы: система управления компанией, рациональная организационная структура, ее имидж. Всего этого в балансе нет: качество управления можно узнать, проанализировав другие документы компании — например, устав и финансовую отчетность. На репутацию влияют публикации в СМИ, мнения клиентов, экспертов на рынке и даже конкурентов.

Способы повышения ликвидности

Для повышения ликвидности необходимо повышать качество активов: увеличивать оборотный капитал и прибыль, снижать заемные средства. Еще один способ — снижение дебиторской задолженности: например, можно заключить с должниками договор цессии, чтобы передать обязательства дебитора третьему лицу.