Что показывает маржинальный доход

Что показывает маржинальный доход

Чтобы оценить эффективность и рентабельность бизнеса, нужно разобраться, насколько он маржинальный. Объясняем, как считать маржинальность, чем она отличается от прибыли и наценки.

Что такое маржа и маржинальность

Маржа — это разница между себестоимостью товара и ценой, по которой продают товар. В себестоимость входят все издержки на производство, закупку, упаковку и логистику товара, в том числе траты на сырьё, газ, свет и зарплату сотрудников.

Маржинальность можно считать по разным формулам. Если хотите узнать маржу в деньгах (в абсолютной величине), используйте эту:

МАРЖ = Ц − СТ

Ц — цена

СТ — себестоимость

МАРЖ — маржинальность бизнеса

Если нужна маржинальность в процентах — эту:

МАРЖ = (Ц − СТ) / ОП × 100 %

Зачем считать маржинальность

Маржинальность, наценка и прибыль. В чём разница?

Наценка не то же самое, что и маржа. Путаница возникает потому, что для наценки и маржи нужна одна и та же формула, если считать в деньгах. Поэтому считайте в процентах.

Маржинальность = (Цена — Себестоимость) / Цена × 100 %

Наценка = (Цена — Себестоимость) / Себестоимость × 100 %

При вычислении маржинальности нужно делить на цену, по которой товар продаётся, а при расчёте наценки — на себестоимость. Наценка неограниченна и может быть любой в зависимости от расходов продавца и востребованности на рынке. Маржинальность же имеет верхнюю планку и не может быть выше 100 %.

Прибыль — это доход бизнеса за вычетом обязательных расходов, но до налогов. Чистая прибыль — это доход после налоговых выплат.

Чистая прибыль = Выручка − Себестоимость товаров − Управленческие и коммерческие расходы − Прочие расходы − Налоги

Виды маржинальности для разных товаров

К низкомаржинальным относятся товары первой необходимости: бытовая химия, детское питание, бакалея. В этой сфере много конкурентов и небольшая наценка — 10–20 %.

Все расчёты проведены на примере ИП, работающих по УСН 6 %.

Пример

К среднемаржинальным товарам относятся бытовая техника, стройматериалы, электроника. Конкуренция на этих рынках высока, но товары используются долго и могут стоить дорого. Здесь наценка побольше — в среднем 50 %. Продаются такие товары в меньшем объёме, чем низкомаржинальные, но тоже пользуются спросом.

Пример

Высокомаржинальные товары — это продукты, спрос на которые стабильно высокий. Они окупаются благодаря высокой наценке, достигающей 300–500 % и более.

Пример

Компания продаёт воздушные шарики с гелием.

Что такое маржинальная прибыль?

Многие организации в целях улучшения деятельности внедряют систему управленческого учета. Для оценки эффективности бизнеса используют показатель — маржинальная прибыль. В статье мы расскажем, что такое маржа и зачем ее определять. А об управленческом учете для ее расчета читайте в нашей статье «Что такое управленческий учет?».

Если у вас возникли вопросы по ведению бизнеса, вы нуждаетесь в грамотном составлении отчетности или в сопровождении переговоров с партнерами, то обратитесь к надежному юристу. В несложных ситуациях может справиться и штатный юрист фирмы, но при возникновении серьезных трудностей лучше найти более опытного специалиста.

Определение маржинальной прибыли

Маржинальная прибыль (иначе говоря, маржа) — это доход предпринимателя, который образуется от выручки определенного объема реализуемой продукции после вычета переменных затрат того же объема. Маржинальный доход в некоторых случаях называют «суммой покрытия». Именно за счет этой суммы формируется покрытие издержек на зарплату персоналу, а оставшиеся средства — это чистая прибыль.

Маржинальная прибыль берет в учет весь ассортимент товаров, т.е. характеризует еще и общую рентабельность бизнеса. Если растет маржинальная прибыль, значит, идет вверх и чистая (за счет быстрого возмещения переменных затрат). Для управленческих стратегий, разработанных для повышения доходности предприятия, увеличение маржи — главная цель.

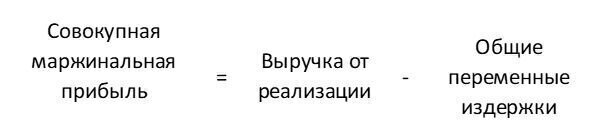

Как считают маржинальную прибыль

Чтобы рассчитать маржинальную прибыль, от выручки с продажи товара отнимают переменные издержки (которые понесли при производстве этих товаров). Для подсчета выручки следует количество реализованного товара (в штуках) умножить на цену одного товара.

Так как выручку считают по конкретному количеству единиц товара (по объему), то и маржинальную прибыль считают от этого же объема продаж.

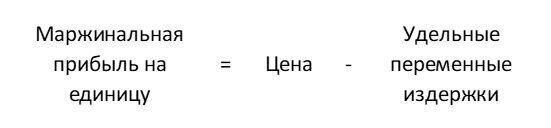

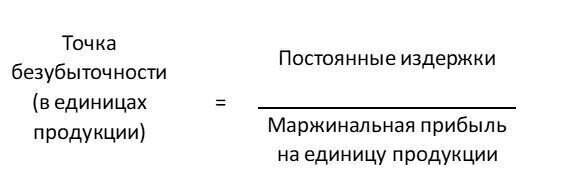

Что такое удельная маржинальная прибыль и точка безубыточности

При сравнения прибыльности нескольких товаров используют удельные значения. Удельная маржа — это маржинальный доход от единицы продукции.

Маржинальная прибыль имеет большое значение при определении точки безубыточности компании. Это важно в начале производства. Точка безубыточности — это момент, когда компания при производстве товаров не уходит в минус, а прибыль равна нулю. Маржа в таком случае равна постоянным затратам.

Способы увеличения маржи

Нормы для маржинальной прибыли нет. Она зависит от категории продукции и отрасли. Если сравнивать предметы роскоши с услугами, цены по которым ограничены законодательно, то вторые всегда имеют низкий маржинальный доход.

Чтобы повысить прибыль, нужно:

Маржинальную прибыль применяют при анализе рентабельности бизнеса, используют для оценки доходности товаров, а также при бизнес-планировании. Для отчетности внутри организации используют редко, тем более, не отправляют в налоговые органы.

Поручите задачу профессионалам. Юристы выполнят заказ по стоимости, которую вы укажите. Вам не придётся изучать законы, читать статьи и разбираться в вопросе самим.

Маржинальная прибыль: что это такое и как ее рассчитать?

Автор: Полина Таланова Руководитель проектов

Маржинальная прибыль: что это такое и как ее рассчитать?

Автор: Полина Таланова

Руководитель проектов

Многие компании сегодня внедряют систему управленческого учета. Один из его основных показателей, который используют для оценки эффективности бизнеса, – маржинальная прибыль. В этой статье простым языком и на условном примере расскажем, что такое маржинальная прибыль, для чего она нужна и как ее определить.

Что такое маржинальная прибыль?

Маржинальная прибыль (или маржинальный доход) – это разница между выручкой от реализации и переменными издержками. Причем оба эти показателя – выручка и затраты – берутся по конкретному объему продукции.

Также можно сказать, что это доход, который остается у бизнеса с реализации за вычетом переменных затрат.

Как видно из рисунка, маржинальная прибыль меньше выручки на сумму переменных издержек, но больше прибыли от реализации на сумму постоянных.

Для правильного расчета маржинальной прибыли надо понимать, какие расходы компании относятся к постоянным издержкам, а какие – к переменным.

Предприниматель Василий Петькин решил начать бизнес по производству входных и межкомнатных дверей. Для него переменными издержками будут, например, расходы на материалы, фурнитуру, комплектующие, а также зарплату рабочих.

Эти расходы прямо пропорциональны количеству произведенных дверей, и чем больше будет заказов, тем больше этих расходов. А вот затраты на содержание офиса и торговой точки не зависят от того, сколько дверей продано, 10 или 1000 – это постоянные издержки. Василий будет нести такие расходы, даже если у него не будет ни одного заказа.

Таким образом, постоянные расходы не зависят от объемов производства, а переменные изменяются пропорционально количеству произведенной продукции или услуг.

Маржинальная прибыль – это часть выручки, которая остается у предприятия для покрытия постоянных затрат и получения прибыли. Поэтому часто маржинальную прибыль называют «вкладом на покрытие».

Маржинальная прибыль и бухгалтерская – это разные вещи. Во-первых, их считают по разным формулам. Во-вторых, бухгалтерскую прибыль определяют по предприятию в целом за период времени, а маржинальную – только в расчете на конкретный произведенный и реализованный объем продукции (работ, услуг).

Как рассчитывается маржинальная прибыль: формула

Величина исследуемого нами показателя выражается в абсолютных и относительных значениях.

Абсолютный можно рассчитать как на весь объем производства:

В этих формулах выручку и цену берут без НДС и акцизов. Удельные переменные издержки – это переменные расходы в расчете на единицу продукции.

На предприятии Василия Петькина произвели и реализовали 15 дверей по цене 10 у.е. (без НДС) каждая. Переменные расходы составили 6 у.е. в расчете на одну дверь. Расчет маржинальной прибыли будет выглядеть так:

Совокупная маржинальная прибыль:

15*10 – 15*6 = 60 у.е.

Маржинальная прибыль на единицу продукции:

10 – 6 = 4 у.е.

Для чего нужна маржинальная прибыль

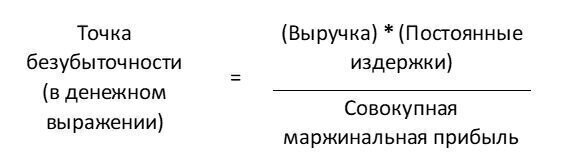

Прежде всего она нужна для расчета точки безубыточности. Это такой объем производства, при котором предприятие покрывает все свои расходы, но еще не получает прибыли:

В точке безубыточности выручка равна сумме переменных и постоянных издержек, а прибыль равна нулю.

Постоянные расходы Василия Петькина в нашем примере составляют 400 у.е. Чтобы узнать, достаточно ли Василию продать 15 дверей, чтобы выйти на безубыточный уровень, рассчитаем точку безубыточности:

Точка безубыточности (в ед.):

400 / 4 = 100 дверей

Точка безубыточности (в денежном выражении):

(150 * 400) / 60 = 1 000 у.е.

Таким образом, предприятие Василия находится за порогом рентабельности, и выручка еще не покрывает все расходы. Для достижения безубыточности ему нужно продать еще 90 дверей. После этого каждая следующая дверь будет приносить прибыль.

Такие расчеты особенно важно делать на этапе выхода компании на рынок, а также для планирования доходов и расходов.

Когда у компании несколько видов продукции, сравнивать абсолютные суммы маржинальной прибыли некорректно, т.к. цены и объемы продаж разные.

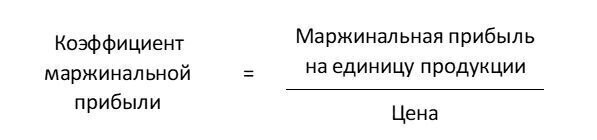

В этом случае используют коэффициент маржинальной прибыли. Он показывает, как маржинальная прибыль соотносится с объемом реализации.

Формула и пример расчета коэффициента маржинальной прибыли

Формула выглядит так:

Коэффициент можно вычислить как в долях, как на вышеприведенной формуле, так и в процентах. Для этого полученное значение умножают на 100.

Расчет коэффициента маржинальной прибыли для предпринимателя Василия Петькина:

4 / 10 = 0.4, или 40%

Коэффициент маржинальной прибыли также называют маржинальной доходностью, или маржинальной рентабельностью. Он позволяет сравнивать маржинальный доход по разным товарам для управления ассортиментом.

Василий Петькин производит 2 вида дверей – входные и межкомнатные.

Вид продукции

Цена, у.е.

Удельные переменные издержки, у.е.

Объем продаж, шт.

Проведем маржинальный анализ, используя вышеприведенные формулы:

Вид продукции

Дверь межкомнатная

Дверь входная

Как видно из таблицы, наибольшая сумма маржинальной прибыли у входных дверей. Можно предположить, что Василию производить их выгоднее, чем межкомнатные. Но коэффициент маржинальной прибыли у входных дверей вдвое ниже, чем у межкомнатных – 20% против 40%. Получается, что, несмотря на меньшую выручку и маржинальный доход, межкомнатные двери более рентабельны. Они приносят большую отдачу в соотношении с объемом продаж, чем межкомнатные.

Как интерпретировать показатель маржинальной прибыли

Эффективность предприятия зависит от того, насколько маржинальная прибыль способна покрыть постоянные расходы:

Наглядно проследить зависимость между объемами реализации, маржинальным доходом и прибылью можно на примере межкомнатных дверей Василия Петькина (исходные данные те же):

Объем выпуска дверей

Выручка

Постоянные издержки

Переменные издержки

Общие издержки

Маржиналь-ный доход

Прибыль от реали-зации

Как видно из таблицы, маржинальный доход становится положительным уже при продаже 20 дверей. Но производство не будет прибыльным, пока не выйдет в зону безубыточности (выделено синим). При продажах менее, чем 100 дверей, прибыль от реализации отрицательная, что означает убыток. Бизнес Василия принесет больше прибыли, если он продаст 101 и более дверей. А рентабельность будет расти с ростом объема продаж.

Это результат воздействия «эффекта операционного рычага». Его смысл в том, что любое изменение объема реализации приводит к еще большему изменению финансового результата, что также видно из таблицы.

Нормы маржинальной прибыли и способы ее увеличения

Норматива для маржинальной прибыли не существует. Ее уровень сильно различается в зависимости от отрасли и категории товара. В отличие от предметов роскоши, товары и услуги с законодательным ограничением цен всегда будут иметь низкую маржинальность.

Как можно повысить маржинальную прибыль:

Таким образом, рассмотренный выше анализ на основе «управленки» способен значительно повысить эффективность бизнеса.

Такая отчетность заточена под специфику вашего бизнеса. Если нужно сделать настройки с нуля, у нас есть готовые шаблоны отчетов. Мы поможем разработать требования для внедрения управленческого учета и познакомим с нашими лучшими практиками.

Что такое маржа и как ее рассчитать

Разбираемся в терминах маржа, маржинальность и наценка, чтобы больше никогда не путать их, а также учимся грамотно управлять финансами

Разбираться в финансовых терминах полезно не только стартаперам и предпринимателям. Знание матчасти здорово облегчает жизнь студентам, самозанятым, всем неравнодушным и интересующимся.

В статье мы предлагаем разобраться с терминологией, закрепить ее формулами и рассмотреть на примерах, чем отличаются маржа, маржинальность и наценка.

Отличие маржи от маржинальности

Маржу и маржинальность легко перепутать, но это разные понятия.

Маржа показывает разницу между выручкой и затратами на переменные расходы. Она выражается в рублях и позволяет увидеть, какая сумма остается у компании после продажи товара или услуги за вычетом расходов.

Выручка – это сумма, которую получают при продаже. Допустим, продали торты на 10 тысяч рублей или запчасти на 3 млн рублей.

Переменные расходы – это расходы на то, что связано с производством и продажей, обычно от них зависят объемы реализации. Если переменные расходы больше, то выручка выше, и наоборот. К переменным можно отнести затраты на исходные материалы, упаковку, зарплату менеджеров и курьеров, которые получают проценты от продаж.

А вот траты на аренду помещений и оборудования, интернет, электричество, отопление, воду, зарплату сотрудникам, не имеющим отношения к продажам, – относятся к постоянным расходам, от них выручка не зависит.

Представим, что вы продаете свечи ручной работы в соцсетях. За день вы продали свечей на 7 тысяч рублей – это и есть ваша выручка.

Расчет маржи по формуле будет выглядеть следующим образом:

Маржа = выручка – стоимость материалов – стоимость упаковки – стоимость доставки – проценты менеджеру

Давайте посчитаем маржу по формуле за сентябрь:

Выручка с продажи свечей – 150 тысяч рублей.

Переменные расходы – 70 тысяч рублей.

Маржа = 150 000 – 70 000 = 80 000 рублей.

Теперь посчитаем маржу за октябрь:

Выручка с продажи свечей – 220 тысяч рублей.

Переменные расходы – 115 тысяч рублей.

Маржа = 220 000 – 115 000 = 105 000 рублей.

В октябре маржа выросла почти в полтора раза. Это хорошо или плохо? Иными словами, можно ли по марже судить об успехе компании?

Для оценки эффективности есть еще один термин.

Маржинальность – это простая формула отношения маржи к выручке. Она выражается в процентах. С ее помощью удобно проводить сравнения, строить графики и отслеживать динамику продаж.

Итак, сравним показатели за два месяца.

Сентябрь: 80 000 / 150 000 х 100% = 53%

Октябрь: 105 / 220 000 х 100% = 48%

Несмотря на рост выручки, маржинальность упала. Это значит, что вместе с выручкой сильно выросли и переменные расходы. Возможно, стоит оптимизировать траты, чтобы сделать работу эффективнее.

Могут ли маржа и маржинальность быть отрицательными?

Да. Например, маржа будет отрицательной, если вы продадите товар ниже суммы переменных расходов.

Важно: максимальное значение маржинальности – 100%

Бизнес по производству свечей и никакой другой не может быть маржинальным более чем на 100%.

Отличие маржинальности от наценки

Для начала разберемся в терминологии.

Наценка – это способ получить прибыль посредством надбавки. Например, вы испекли печенье, потратив на него 200 рублей, а продаете за 500, с наценкой в 300 рублей. Выразить наценку можно не только в рублях, но и в процентах, и рассчитать по формуле как отношение маржи к переменным расходам (или, иными словами, к себестоимости).

У наценки нет максимального значения, потому что накинуть на себестоимость товара вы можете любую сумму. Это зависит от ситуации на рынке и спроса на ваш товар. Обычно, если товар редкий и пользующийся высоким спросом, наценка выше.

Рассмотрим различия между наценкой и маржинальностью.

Вернемся к примеру со свечами, где за сентябрь выручка составила 150 тысяч рублей, переменные расходы (или себестоимость) – 70 тысяч рублей, маржа – 80 тысяч рублей.

Посчитаем наценку: 80 000 / 70 000 х 100% = 114% – то есть с каждого вложенного в товар или услугу рубля мы получаем 114% прибыли.

Посчитаем маржинальность: 80 000 / 150 000 х 100% = 53% – то есть каждый рубль выручки приносит компании 53% дохода.

Использование показателей в жизни

Торговая наценка позволяет увидеть, сколько денег вы заработаете, но не гарантирует высокой прибыли. Например, можно сделать высокую наценку, но все равно уходить в минус из-за большого количества расходов.

Маржинальность является более емким показателем и позволяет:

Рассмотрим на примере компании с хенд-мейд свечами. Допустим, вы увеличили выручку и маржу, каждый месяц получаете больше, чем в предыдущий, а маржинальность при этом не растет. Это говорит о том, что вы теряете много денег на переменных расходах.

Например, выросла стоимость материалов и услуг курьера, а вы не заметили этого. Подкорректируйте эти моменты, чтобы ваша прибыль росла вместе с выручкой.

Кроме работы внутри компании, вы можете сравнивать показатели маржинальности конкурентов. Еще на этапе запуска это позволит вам рассчитать возможную прибыль и оценить свою эффективность относительно других.

Также маржинальность используется при расчете точки безубыточности.

Точка безубыточности – граница, переходя которую компания выходит в ноль. Рассчитывается по формуле как отношение постоянных расходов к маржинальности и выражается в рублях.

Допустим, постоянные расходы для производства свечей составляют 20 тысяч рублей. Тогда точка безубыточности равна 20 000 / 53% х 100% = 37 736 рублей.

Значит, как только выручка составит 37 736 рублей, компания перекроет постоянные расходы и начнет выходить в плюс. Лучше, если это случится ближе к началу месяца.

Предприниматели могут изучить список товаров с высокой маржинальностью. То есть те, которые гарантирую высокую прибыль. К ним относят цветы, косметику, безалкогольные напитки.

Для оценки эффективности зачастую также используют рентабельность. Она рассчитывается как отношение прибыли к интересующим нас ресурсам и показывает, насколько эффективно они используются.

Как контролировать маржинальность товаров

Пример со свечами, который мы рассматривали, очень простой. Сделать подсчеты для такого бизнеса можно в Excel или на листе бумаги.

В случаях, когда речь идет о крупных компаниях или производстве, используются специальные программы, которые автоматизируют процесс.

Лучше следить за маржинальностью ежемесячно, сравнивая показатели и делая выводы. Это позволит держать компанию под контролем, видеть, какие товары продаются лучше и вовремя корректировать слабые моменты.

Расчет маржинальной прибыли (формула и нюансы)

Расчет маржинальной прибыли (формула)

Маржинальная прибыль — это превышение выручки от реализации определенного количества продукции над всеми переменными затратами, связанными с данным объемом продаж.

Маржинальная прибыль рассчитывается по следующей формуле:

Пмр — маржинальная прибыль;

В — выручка от реализации продукции, товаров, работ, услуг;

Рпр — переменные расходы.

Маржинальная прибыль часто называется маржинальной доходностью или валовой маржей.

Какие еще виды прибыли используются для оценки эффективности бизнеса и как их рассчитать, см. в статьях:

Остановимся подробнее на каждой составляющей расчета маржинальной прибыли.

Выручку от реализации продукции следует принимать для расчета без НДС и акцизов.

Для определения величины переменных расходов необходимо понимать, какие затраты компании можно отнести к этому виду расходов.

Для целей анализа маржинальной прибыли все издержки организации делят на переменные и постоянные расходы.

Переменные расходы прямо пропорционально зависят от объема производства (количества реализованных товаров). Если в 1 из периодов выручка от реализации отсутствует, то не будет и переменных расходов.

Примерами переменных расходов для предприятия розничной торговли могут быть себестоимость реализованных покупных товаров, транспортные расходы по доставке товаров к местам продажи.

Если организация ведет производственную деятельность, то переменными затратами будут стоимость сырья и материалов, заработная плата рабочих, задействованных в производственном процессе. А вот, например, стоимость аренды производственного помещения отнести к переменным расходам нельзя. Расходы на аренду не зависят от объема продукции, а привязаны ко времени.

Затраты, которые компания несет периодически (ежемесячно, ежеквартально, ежегодно) вне зависимости от объема реализации называются постоянными расходами. Постоянные расходы покрываются за счет валовой маржи, поэтому ее еще называют маржей покрытия.

ВАЖНО! Разделение затрат на переменные и постоянные не имеет отношения к изменению величины расходов в течение времени из-за роста цен или расширения перечня издержек. При классификации нужно учитывать только зависимость от объема производства или количества реализованных товаров.

Для удобства анализа и сравнения с другими предприятиями, а также сравнения доходности различных видов товаров или выпускаемой продукции используют относительный показатель маржинальной доходности. Этот показатель называют маржей и рассчитывают по следующей формуле:

МР — маржа в процентах;

Пмр — маржинальная прибыль;

В — выручка от реализации продукции, товаров, работ, услуг.

Маржа в процентах характеризует долю маржинальной прибыли в полученной выручке от реализации.

Экономисты выделяют такое понятие, как маржинальный доход. Что оно значит и как правильно его рассчитать, узнайте в экспертном мнении от КонсультантПлюс. Изучте материал, получив пробный демо-доступ к системе К+ бесплатно.

Для каких целей необходимо рассчитывать маржу и почему маржинальная прибыль подлежит постоянному контролю?

Анализ маржинальной прибыли

Маржинальная прибыль и ее расчетположены в основу анализа безубыточности. Анализ безубыточности можно проводить как по предприятию в целом, так и по отдельным продуктам, видам работ.

Идея анализа безубыточности заключается в вычислении объема выпуска продукции (количества товаров), при котором сумма постоянных и переменных издержек будет равна выручке от реализации.

Объем продукции, который обеспечит безубыточность, можно высчитать по следующей формуле:

V × Ц = V × Рпер + Рпост,

V — объем выпуска продукции или количество товаров;

Ц — цена реализации 1 единицы продукции или товара;

Рпер — переменные расходы на производство 1 единицы продукции или себестоимость 1 единицы товара;

Рпост — общая сумма постоянных расходов.

Как видно из приведенной формулы, объем производства, обеспечивающий безубыточность производства и реализации продукции, равен постоянным расходам, разделенным на маржинальную прибыль от 1 единицы продукции.

Компании, оказывающие услуги, так же как и производственные предприятия, могут применять анализ безубыточности для повышения эффективности управления бизнесом.

Например, если организация оказывает услуги по ведению бухгалтерского учета или настройке программного обеспечения, единицей оказания услуг будет человеко-час. Цена 1 человеко-часа определяется в договоре с клиентом. Переменными расходами будет заработная плата за 1 час работы специалиста, оказывающего услуги. Для обеспечения безубыточности нужно рассчитать, какое количество человеко-часов покроет все постоянные расходы, в т.ч. расходы на аренду офиса, оплату труда административного персонала и т.п.:

Кч/ч — количество человеко-часов;

Рпост — общая сумма постоянных расходов;

Ц — цена 1 человеко-часа, установленная в договоре с клиентом;

Зч — заработная плата специалиста, непосредственно оказывающего услугу.

Принципы анализа безубыточности положены в основу расчета окупаемости различных проектов.

Анализ безубыточности — это не единственный вид анализа, в котором используется показатель маржинальной прибыли.

Расчет маржи необходим для принятия управленческих решений при определении ассортимента выпускаемой продукции, продаваемых товаров. Анализ маржинальной доходности и спроса на различные группы продуктов помогает компаниям прогнозировать их деятельность. Среднеотраслевая маржинальная прибыль, а также маржинальная прибыль конкурентов является источником информации для формирования ценовой политики компании.

Существуют ли рекомендуемые нормы маржинальной доходности и как можно повысить валовую маржу?

Нормы маржинальной прибыли и пути ее увеличения

Общих норм и рекомендаций по уровню маржи не существует. Предприятия руководствуются отраслевыми и региональными показателями маржинальной доходности. Кроме того, для определения уровня маржи важна категория производимой продукции или продаваемых товаров. Предметы роскоши имеют значительно более высокую маржинальную прибыль, чем предметы 1-й необходимости.

В любой отрасли есть низко- и высокомаржинальные товары.

Пример

Возьмем фармацевтическую отрасль. Высокомаржинальными товарами в фармацевтической области считаются косметические средства, БАДы, некоторые изделия медицинского назначения. Существует законодательное ограничение наценки (следовательно, маржи) на жизненно важные и необходимые лекарственные средства (ЖВНЛС).

По этой причине аптечная сеть не может влиять на маржинальную доходность группы товаров ЖВНЛС. Однако аптека может изменить соотношение продаж различных групп товаров, стимулируя продажи высокомаржинальных продуктов посредством рекламы, маркетинговых мероприятий, мотивации сотрудников.

Увеличение объемов продаж называется интенсивным путем повышения маржинальной прибыли. Процент маржи в цене единицы товара может оставаться на уровне, продиктованном конкуренцией, однако увеличение объема продаж обеспечит повышение общей суммы валовой маржи.

Увеличение цены товара, а значит, увеличение процента маржи в цене единицы товара называется экстенсивным путем увеличения маржинальной доходности. Часто компании предлагают дополнительный сервис в обоснование увеличения цены, стараясь не потерять объем продаж.

Обычно организации применяют оба метода повышения маржи. От разумного сочетания путей повышения маржинальной доходности зависит эффективность работы компании в целом.

Итоги

В условиях инфляции повышение цен неизбежно и зачастую продиктовано увеличением переменных издержек, а не ростом маржи. Грамотный анализ рыночной ситуации и тщательный расчет маржинальной доходности позволят компании разумно сочетать интенсивный и экстенсивный путь повышения маржинальной прибыли для обеспечения стабильной работы организации.