Что показывает оборачиваемость дебиторской задолженности

Оборачиваемость дебиторской задолженности (формула)

Для чего рассчитывают коэффициент оборачиваемости дебиторской задолженности?

Показатель оборачиваемости дебиторской задолженности используется для проведения финансового анализа устойчивости компании в рыночной конкурентной среде. Рассчитанный коэффициент оборачиваемости дебиторской задолженности покажет, насколько эффективно компания собирает долги за поставленные товары.

Помимо оборачиваемости дебиторки для анализа устойчивости фирмы исследуются и другие показатели.

Как правильно провести анализ дебиторской задолженности, узнайте в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и бесплатно изучите материал.

Уменьшение коэффициента может говорить о том, что:

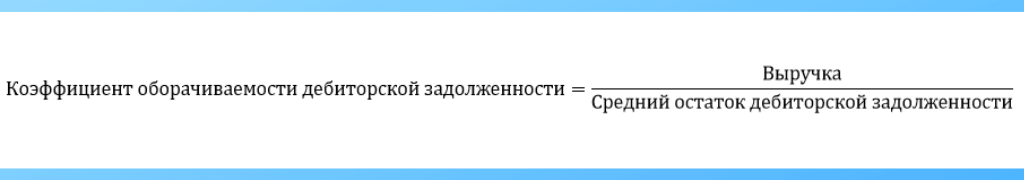

Для расчета коэффициента оборачиваемости дебиторской задолженности может быть использована простая формула, которая выглядит так:

Коб = Оп / ДЗсг,

Коб — коэффициент оборачиваемости задолженности дебиторов;

Оп — объем продаж по итогам года (выручка от реализации);

ДЗсг — среднегодовая задолженность дебиторов.

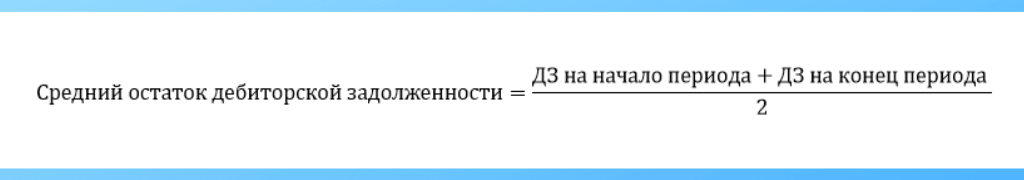

Для определения среднегодовой ДЗ используется следующая формула:

ДЗсг = (ДЗнг + ДЗкг) / 2,

ДЗнг — задолженность по состоянию на начало года;

ДЗкг — задолженность по состоянию на конец года.

О порядке ведения учета дебиторки вы сможете узнать из нашей статьи «Ведение учета дебиторской и кредиторской задолженности».

Как рассчитывается и в каких целях используется показатель текущей стоимости дебиторской задолженности? Ответ на этот вопрос узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Период оборота дебиторской задолженности определяется как отношение «дебиторки» к выручке

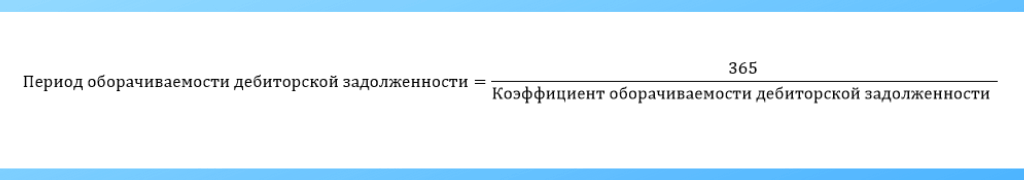

Рассчитав как быстро произойдет погашение дебиторской задолженности в днях, можно определить усредненный период, необходимый компании для истребования у покупателей долгов. Для его расчета используется формула оборачиваемости дебиторской задолженности, которая выглядит так:

Псб = ДЗсг / Оп × Дн,

Псб — период сбора долгов;

Дн — количество дней в расчетном периоде. Если расчет производится за год, то Дн будет равен 365.

В результате период оборачиваемости дебиторской задолженности определяется как отношение суммы среднегодовой «дебиторки» к объему выручки. Если срок погашения дебиторской задолженности требуется рассчитать в дневном выражении, то в знаменатель добавляется число их в периоде расчета.

Как без погрешностей определить период оборачиваемости дебиторской задолженности?

Для того чтобы рассчитать оборачиваемость дебиторской задолженности с наименьшей погрешностью, следует:

Подробнее об отражении в бухучете выручки от продаж читайте в нашей статье «Как отражается выручка в бухгалтерском балансе?».

Как произвести анализ оборачиваемости дебиторской задолженности?

Оборачиваемость дебиторской задолженности (значение в днях) показывает среднюю продолжительность отсрочки платежа, которую компания предлагает своим клиентам-покупателям.

Чем значение оборачиваемости дебиторской задолженности будет меньше, тем эффективнее работает капитал компании, поскольку быстрее высвобождаются средства для новых вложений. Если для оборота используются заемные средства, то уменьшение срока использования этих средств делает их дешевле.

Как организовать систему управления дебиторской задолженностью, читайте в КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Итоги

Без расчета оборачиваемости дебиторской задолженности компания не сможет выстроить собственную кредитную политику по работе с покупателями. Решение о предоставлении отсрочки платежа и ее продолжительности должно приниматься с учетом всей информации о финансовом состоянии компании и ее стратегических планах.

Проанализировав собственные ресурсы/возможности, и сверив их со своими целями, компания определяет максимальный и минимальный пределы возможной отсрочки платежа покупателями. Это значение впоследствии будет использовано при заключении сделок с ними. Тем самым можно существенно уменьшить срок погашения дебиторской задолженности.

Что такое оборачиваемость дебиторской задолженности: формула

Узнайте, как расчитать коэффициент оборачиваемости дебиторской задолженности

Оборачиваемость дебиторской задолженности — это показатель эффективности управления задолженностью клиентов, которые брали товары или услуги с последующей оплатой. Дебиторская задолженность представляет собой общую сумму долгов компаний перед поставщиком продукции.

Посмотрите это видео, чтобы узнать о дебиторской задолженности и ее роли в бизнесе.

Содержание

Для чего рассчитывают коэффициент оборачиваемости дебиторской задолженности

Дебиторская задолженность — это актив компании, которым необходимо грамотно управлять. Дело в том, что товары и услуги, предоставленные в долг, часто помогают увеличить количество сбыта и прибыль.

Давайте на примерах разберем, как это работает. Предположим, вы решили запустить франшизу, но сумма первоначальных инвестиций для открытия бизнеса оказалась довольно высокой для потенциальных партнеров. Чтобы снизить ее, можно предложить франчайзи поставлять товары с последующей оплатой. Такой подход поможет привлечь больше партнеров за счет выгодных условий сотрудничества и ускорить процесс расширения бизнеса по франшизе.

Второй пример встречается достаточно часто среди компаний-производителей. Чтобы расширить сбыт, они предоставляют партнерам свою продукцию под реализацию на договорных условиях. Это позволяет увеличить количество оптовых покупателей, а следовательно и прибыль.

Предоставлять товары и услуги с последующей оплатой может быть довольно выгодно. Однако, чтобы расходы не превысили доходы, необходимо регулярно отслеживать коэффициент оборачиваемости дебиторской задолженности и анализировать эффективность финансовой деятельности компании.

Формула расчета коэффициента оборачиваемости дебиторской задолженности

С помощью этого показателя вы сможете измерять эффективность работы с дебиторами. Он покажет, как быстро товары или услуги превращаются в деньги.

Коэффициент оборачиваемости дебиторской задолженности — это отношение оборота компании к величине дебиторской задолженности за определенный период. Чем быстрее долги превращаются в деньги, тем лучше. Ознакомьтесь с формулой расчета ниже.

Вы можете рассчитать коэффициент оборачиваемости за месяц, квартал или год. Для этого необходимо узнать средний остаток дебиторской задолженности за выбранный период. Посмотрите, как это можно сделать с помощью формулы ниже.

*ДЗ — дебиторская задолженность.

После того, как будут произведены все расчеты, необходимо проанализировать результат. Далее вы узнаете, как это сделать.

Как анализировать оборачиваемость дебиторской задолженности

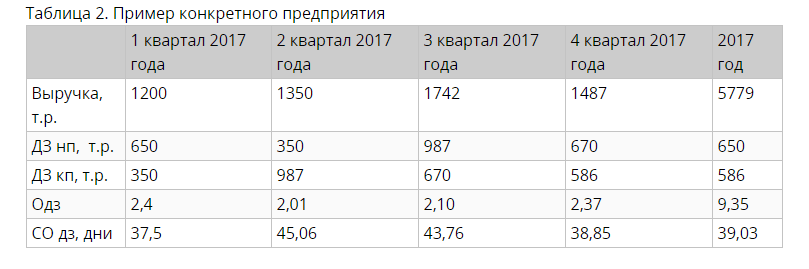

Чтобы проанализировать коэффициент оборачиваемости дебиторской задолженности, необходимо рассчитать этот показатель за каждый выбранный период, а затем сравнить его с предыдущими и последующими. Давайте посмотрим, как это сделать на примере.

Посмотрите на скриншот ниже. Перед вами представлены показатели оборачиваемости дебиторской задолженности компании N за четыре квартала 2017 года. Обратите внимание на нижнюю строку. В ней отображены периоды оборота дебиторской задолженности в днях. Быстрее всего дебиторы платили по счетам в первом квартале, а дольше всего — во втором.

Чем длиннее период оборачиваемости, тем выше риск непогашения долга. Посмотрите формулу ниже. С ее помощью вычисляют период оборачиваемости дебиторской задолженности.

Цифра 365 — это количество дней в периоде. Если вы хотите рассчитать показатель за квартал, то используйте соответствующее число.

Отслеживайте показатели ежеквартально или ежемесячно и сравнивайте с результатами каждого года. Особенно важно сопоставлять периоды оборачиваемости если вы продаете сезонный товар и в бизнесе ярко выражены скачки спроса. Старайтесь сокращать сроки погашения дебиторской задолженности, чтобы увеличивать количество оборотных средств и не допускать их нехватки.

Помните, дебиторская задолженность — это актив компании, который влияет на ее платежеспособность. Поэтому, следите за этим коэффициентом наравне с другими финансовыми показателями. Автоматизируйте работу с дебиторами при помощи CRM-системы, которая поможет собирать необходимую информацию, контролировать сроки оплат, отправку товаров, отслеживать работу менеджеров с должниками и многое другое.

Оборачиваемость дебиторской задолженности

Для определения скорости, с которой покупатели и заказчики оплачивают купленные услуги, работы и товары, используют понятие оборачиваемости дебиторской задолженности (ОДЗ). Для количественного измерения ОДЗ рассчитывают ее коэффициент (кОДЗ). Он показывает, во сколько раз полученная за год от покупателей оплата больше, чем средний неоплаченный остаток задолженности. По кОДЗ можно судить о кредитной политике организации и о том, насколько активно в ней ведется работа с должниками.

К сожалению, дебиторская задолженность иногда оказывается безнадежной, и ее приходится переносить в расходы. Если сумма крупная, это может сильно ударить по бизнесу. Но если прибегнуть к помощи юристов по экономическим делам, которые специализируются на взыскании задолженности, ситуацию можно спасти.

Как рассчитать коэффициент оборачиваемости дебиторской задолженности

Показатель определяют по следующей формуле:

кОДЗ = ВГ/ОсрДЗ,

где кОДЗ — искомый коэффициент, ВГ — выручка за год, ОсрДЗ — усредненная дебиторская задолженность, то есть среднее значение ее остатка.

ОсрДЗ определяют таким образом:

ОсрДЗ = (ДЗнач+ДЗкон)/2,

где ДЗнач и ДЗкон — данные из бухгалтерского баланса по суммам дебиторской задолженности на начало и конец изучаемого периода.

Другой способ выражения оборачиваемости — в виде числа суток, в течение которых работа, услуга или товар остаются неоплаченными.

ОДЗвр = 365/кОДЗ,

где ОДЗвр — временное выражение оборачиваемости дебиторской задолженности. Его еще называют днями неоплаченных услуг или продаж, а также средним периодом взыскания. То есть это время, за которое дебиторская задолженность преобразуется в наличные или безналичные деньги.

Нормы для кОДЗ четко не определены, потому что показатель может сильно варьироваться в зависимости от технологических особенностей предприятия, отраслевой специфики. Но, в любом случае, чем выше коэффициент ОДЗ, тем лучше. Потому что большее значение получается при малой средней сумме дебиторской задолженности.

Но не всегда низкий кОДЗ говорит о том, что торговая организация или предприятие неэффективны. Это может свидетельствовать о том, что много товаров продается в кредит.

Важно сравнивать коэффициенты оборачиваемости за разные периоды — со временем кОДЗ должно повышаться при эффективной работе, это считается положительной тенденцией. Например, если кОДЗ за 2018 год был равен 20, а за 2019-й будет получен 25, значит, оборачиваемость дебиторской задолженности повысилась на 25%, и это очень хороший результат.

Также анализируют работу по ОДЗвр. Если в 2018-м средний период взыскания был 18 дней, а в 2019 он уменьшится до 14, то это замечательно. Чем выше количество дней неоплаченных продаж или услуг, тем больше риск, что задолженность не будет погашена.

В крупных компаниях этот показатель рассматривают не только в общем для всего годового бухгалтерского баланса, но и отдельно по разным условиям сделок, сериям продукции, физическим и юридическим лицам. Так вычисление оборачиваемости дебиторской задолженности позволяет определить наиболее безопасные варианты работы.

Как увеличить оборачиваемость дебиторской задолженности

Ускорение ОДЗ — одна из первоочередных задач предприятий и коммерческих организаций. Чтобы оборачиваемость дебиторской задолженности быстрее повышалась, обычно принимают такие меры:

Если в результате малой оборачиваемости дебиторская задолженность занимает слишком большую долю среди всех активов, то это может отрицательно сказаться на финансовой устойчивости бизнеса. Компания рискует понести потери.

Но использование коммерческих кредитов в разумных объемах тоже может быть оправдано. Это увеличивает продажи, охват рынка и оказывает положительное действие на прибыль. Поэтому слишком высокая оборачиваемость дебиторской задолженности — не всегда хорошо.

Важную информацию об эффективности бизнеса дает сравнение оборачиваемости кредиторской и дебиторской задолженности. Так сравнивается платежеспособность самой компании и ее клиентов. Если кОДЗ выше, чем кОКЗ (коэффициент оборачиваемости кредиторской задолженности), то это очень хорошо.

Особые волнения вызывает задолженность, когда она становится сомнительной или просроченной. В таких случаях задействуются механизмы взыскания, а это дополнительные затраты и средств, и рабочего времени. И оборачиваемость задолженности существенно уменьшается при высокой доле просроченных платежей.

Резкое снижение кОДЗ может предупреждать о том, что:

Особенно важно удерживать от роста дебиторскую задолженность в периоды финансовых кризисов и скачков инфляции. В такие времена малая оборачиваемость становится крайне невыгодной. В периоды стабильности ОДЗ может быть и не очень высокой за счет большой доли коммерческих кредитов.

Поручите задачу профессионалам. Юристы выполнят заказ по стоимости, которую вы укажите. Вам не придётся изучать законы, читать статьи и разбираться в вопросе самим.

Финансовый анализ. Что еще надо знать главбуху

Это продолжение материала. Читайте первую часть тут.

Грамотный финанализ позволяет правильно выстроить стратегию развития, улучшить механизм управления активами и привлеченными средствами компании.

Показатели оборачиваемости средств

Коэффициенты оборачиваемости выступают показателями деловой активности предприятия, позволяют оценить эффективность управления активами и капиталом предприятия.

Основой для их расчета выступает выручка от продаж продукции или услуг, ее отношение к среднегодовому размеру активов, дебиторской и кредиторской задолженности.

Коэффициент оборачиваемости – это финансовый коэффициент показывающий интенсивность использования (скорость оборота) определенных активов или обязательств.

Оборачиваемость активов

Формула оборачиваемости активов:

Оборачиваемость активов = Выручка / Среднегодовая стоимость активов

Данные о выручки можно получить из «Отчета о финансовых результатах», данные о величине активов – из Баланса (сальдо баланса).

Для расчета среднегодовой величины активов находят их сумму на начало и конец года и делят на 2.

Исходя из номеров строк бухгалтерского баланса и Отчета о финансовых результатах, формулу коэффициента оборачиваемости активов по Форме 1 и Форме 2 можно отобразить следующим образом:

Оборачиваемость активов по балансу:

Оборачиваемость активов = (стр. 2110) /((стр. 1600 на начало года по + стр. 1600 на конец года) / 2)

Стр. 2110 — выручка из формы 2;

Стр. 1600 — активы из формы 1.

Определенного норматива для показателей оборачиваемости не существует, поскольку они зависят от отраслевых особенностей организации производства.

Если величина коэффициента оборачиваемости активов составила 1,5, то это значит, что на каждый рубль активов приходится 1,5 руб. выручки.

При показателе меньше 1 оборачиваемость активов низкая, а полученные доходы не покрывают расходы на приобретение активов.

Оборачиваемость оборотных средств (активов)

Оборачиваемость оборотных средств (активов) показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток оборотных средств.

Согласно бухгалтерскому балансу, оборотные активы включают: запасы, денежные средства, краткосрочные финансовые вложения и краткосрочную дебиторскую задолженность, включая НДС по приобретенным ценностям.

Показатель характеризует долю оборотных средств в общих активах организации и эффективность управления ими.

Формула оборачиваемости оборотных средств:

Оборачиваемость оборотных средств = Выручка /Среднегодовая стоимость оборотных активов

При этом оборотные активы берутся как среднегодовой остаток (т.е. значение на начало года плюс на конец года делят на 2).

Оборачиваемость оборотных средств по балансу:

Оборачиваемость оборотных средств = стр.2110/(стр.1200 на начало года +стр.1200 на конец года)*0,5

Стр. 2110 — выручка из формы № 2;

Стр. 1200 — оборотные активы из формы № 1.

Нормативное значение коэффициента не установлено.

Значение показателя колеблется в зависимости от сферы деятельности компании.

Максимальные значения коэффициента имеют торговые предприятия, а минимальное – фондоёмкие научные предприятия. Именно поэтому принято сравнивать предприятия по отраслям, а не всем вместе.

Более высокое значение по сравнению с конкурентами говорит об интенсивном использовании оборотных активов.

Оборачиваемость собственного капитала

Показатель оборачиваемости собственного капитала используется для оценки различных аспектов функционирования предприятия:

Формула оборачиваемости собственного капитала:

Оборачиваемость оборотных средств = Выручка /Среднегодовая стоимость капитала

Оборачиваемость собственного капитала по балансу:

Оборачиваемость собственного капитала = стр. 2110 / 0,5 × (стр. 1300 на начало года + стр. 1300 наконец года)).

Стр. 2110 — выручка из формы № 2;

Стр. 1300 – строка бухгалтерского баланса (итоговая строка раздела III «Капитал и резервы»).

Данный показатель относится к группе коэффициентов деловой активности и для него не существует однозначно принятого нормативного значения.

Значение коэффициента оборачиваемости собственного капитала от 10 и выше показывает, что собственный капитал предприятия используется эффективно и дела у компании в общем случае идут хорошо.

Низкие значения показателя (менее 10) отражают то, что собственный капитал предприятия недостаточно эффективно используется, и имеют место возможные проблемы в бизнесе.

Оборачиваемость дебиторской задолженности

Оборачиваемость дебиторской задолженности измеряет скорость погашения дебиторской задолженности организации и показывает, насколько быстро организация получает оплату за проданные товары (работы, услуги) от своих покупателей.

Формула коэффициента оборачиваемости дебиторской задолженности:

Оборачиваемость дебиторской задолженности = Выручка / Средний остаток дебиторской задолженности

Средний остаток дебиторской задолженности рассчитывается как сумма дебиторской задолженности покупателей по данным бухгалтерского баланса на начало и конец анализируемого периода, деленное на 2.

Оборачиваемость дебиторской задолженности = стр.2110/(стр.1230 на начало года +стр.1230 на конец года)*0,5

Стр. 2110 — выручка из формы № 2;

Стр. 1230 — дебиторская задолженность из формы № 1.

Определенного нормативного значения у коэффициента нет.

Чем выше коэффициент оборачиваемости дебиторской задолженности, тем выше скорость оборота денежных средств между предприятием и покупателями товаров, работ и услуг. То есть покупатели быстрее погашают свою задолженность.

Снижение значения данного коэффициента говорит о задержке оплаты контрагентов.

Оборачиваемость кредиторской задолженности

Данный коэффициент показывает, сколько раз (обычно, за год) фирма погасила среднюю величину своей кредиторской задолженности.

Оборачиваемость кредиторской задолженности рассчитывается как отношение стоимости приобретенных ресурсов к средней за период величине кредиторской задолженности.

Формула коэффициента оборачиваемости кредиторской задолженности:

Оборачиваемость кредиторской задолженности = Покупки / Средняя величина кредиторской задолженности

Поскольку показатель покупок в бухгалтерской отчетности не содержится, применяется упрощенный расчетный вариант:

Покупки = Себестоимость продаж + (Запасы на конец периода – Запасы на начало период)

На практике часто используется более условный вариант расчета, когда вместо покупок берут выручку за период:

Оборачиваемость кредиторской задолженности = Выручка/Средняя величина кредиторской задолженности

Коэффициент оборачиваемости кредиторской задолженности = стр.2110/(стр.1520 на начало года +стр.1520 на конец года)*0,5

Стр. 2110 — выручка из формы № 2;

Стр. 1520 — кредиторская задолженность из формы № 1.

Определенного нормативного значения у коэффициента нет.

Чем выше значение данного коэффициента, тем более высокая скорость оплаты долгов перед кредиторами предприятием.

Для кредиторов предпочтителен более высокий коэффициент оборачиваемости, в то время как самой организации выгодней низкий коэффициент, позволяющий иметь остаток неоплаченной кредиторской задолженности в качестве бесплатного источника финансирования своей текущей деятельности.

Оборачиваемость запасов

Оборачиваемость запасов показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток запасов.

Данный показатель характеризует качество запасов и эффективность управления ими, позволяет выявить остатки неиспользуемых, устаревших или некондиционных запасов.

При этом под запасами в данном случае понимаются и товарные запасы (запасы готовой продукции) и производственные запасы (запасы сырья и материалов).

Формула коэффициента оборачиваемости запасов:

Оборачиваемость запасов может рассчитываться двумя способами.

1. как отношение себестоимость продаж к среднегодовому остатку запасов:

Оборачиваемость запасов (коэффициент) = Себестоимость продаж / Среднегодовой остаток запасов

Среднегодовой остаток рассчитывается как сумма запасов по бухгалтерскому балансу на начало и конец года деленная на 2.

Коэффициент оборачиваемости запасов = стр.2120/(стр.1210 на начало года + стр.1210 на конец года)*0,5

Стр. 2120 — себестоимость продаж из формы № 2;

Стр. 1210 — кредиторская задолженность из формы № 1.

2. как отношение выручки от продаж к среднегодовому остатку запасов:

Оборачиваемость запасов = Выручка / Среднегодовой остаток запасов

Коэффициент оборачиваемости запасов = стр.2110/(стр.1210 на начало года + стр.1210 на конец года)*0,5

Стр. 2110 — выручка из формы № 2;

Стр. 1210 — кредиторская задолженность из формы № 1.

Для показателей оборачиваемости запасов нормативов не существует.

Высокая оборачиваемость запасов говорит о рациональности их использования.

Если значение снижается, то это говорит о том, что:

Если значение коэффициента увеличивается, то это говорит о том, что:

Рыночные показатели

Анализ рыночной активности предприятия позволяет сделать вывод об эффективности его финансово-хозяйственной деятельности, рациональности дивидендной политики и самое главное – привлекательности для акционеров или инвесторов.

Базовая прибыль на акцию

Главным показателем, учитываемым при анализе рыночных коэффициентов предприятия, является базовая прибыль на акцию.

Базовая прибыль на акцию показывает, сколько рублей прибыли компания заработала за период на одну акцию.

Если базовая прибыль на акцию растет, то это значит, что инвестиции используются эффективно и прибыль компания растет.

Базовая прибыль на акцию рассчитывается в отношении держателей обыкновенных акций компании и является частным от деления прибыли или убытка, относящихся к данному классу акционеров, на средневзвешенное количество обыкновенных акций в обращении за период.

Дивидендный доход

Дивидендная доходность представляет собой способ измерения объема денежного потока, получаемого за каждый рубль, вложенный в акционерный капитал.

Другими словами, дивидендная доходность фактически, представляет собой окупаемость инвестиций в акции и измеряет «отдачу» от дивидендов.

Дивидендный доход рассчитывается как отношение величины годового дивиденда на акцию к цене акции, выраженное чаще всего в процентах.

Чем выше значение этого показателя, тем выгодней для акционера дальнейшие инвестиции в деятельность предприятия.

Реальная стоимость предприятия

Потенциальных инвесторов обычно очень интересует коэффициент реальной стоимости предприятия.

Он рассчитывается как отношение рыночной стоимости предприятия к балансовой стоимости предприятия.

Рыночная стоимость предприятия (бизнеса), – это самая вероятная цена, по которой его могут продать в день оценки при следующих условиях: отчуждение происходит на открытом рынке с имеющейся конкуренцией, участники сделки поступают разумно и обладают полной информацией о предмете купли-продажи, а на его стоимость не влияют никакие форс-мажорные обстоятельства.

Если значение коэффициента реальной стоимости предприятия больше или равно 1, то компания привлекательна для инвестора.

В заключение приведем необходимую информацию по основным финансовым коэффициентам для каждой группы показателей деятельности компании в табличном виде:

Шпаргалка для главного бухгалтера

Коэффициенты финансовой деятельности

Смысл

Формула

Нормативное значение коэффициента

Анализ значения коэффициента

Показатели ликвидности

Коэффициент абсолютной ликвидности

Какую долю существующих краткосрочных долгов можно погасить за счет средств предприятия в кратчайшие сроки, используя для этого наиболее легко реализуемое имущество

(Денежные средства + краткосрочные финансовые вложения)/ Текущие обязательства

не менее 0,2, то есть нахождение коэффициента в пределах от 0,2 до 0,5

Значение от 0,2 до 0,5 компания способность компании погасить краткосрочные долги в кратчайшие сроки по первому требованию кредиторов

Коэффициент текущей ликвидности

Способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов

Оборотные активы/ Краткосрочные обязательства

Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета.

Коэффициент быстрой ликвидности

Какую долю текущей (краткосрочной) задолженности, компания может погасить за счет собственного имущества за непродолжительный период времени, обратив это имущество в денежные средства.

(Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Денежные средства)/ Текущие обязательства

Если коэффициент равен или больше 1, то компания в состоянии обеспечить быстрое полное погашение имеющейся у нее текущей задолженности за счет собственных средств.

Если значение меньше 1, то компания не сможет быстро погасить всю имеющуюся у нее текущую задолженность собственными средствами.

Показатели рентабельности

Рентабельность оборотных средств

Отражает эффективность оборотных средств применения в процессе изготовления продукции

Чистая прибыль/ оборотные средства

Значение больше единицы означает эффективное использование оборотных средств и свидетельствует о получении прибыли предприятием.

Отрицательный результат демонстрирует неправильную организацию производства

Показывает способность активов компании приносить прибыль и является индикатором эффективности и доходности деятельности компании

Прибыль за период/ средняя величина активов за период х 100%

В зависимости от деятельности компании.

Чем выше показатель, тем более эффективным является весь процесс управления, так как показатель рентабельности активов формируется под влиянием всей деятельности компании

Показывает, прибыльная или убыточная деятельность предприятия и

определяет долю прибыли в каждом заработанном рубле

Чистая прибыль/ Выручка х 100%

Специальных нормативов для рентабельности продаж нет

Коэффициент свыше 30% говорит о сверхрентабельности.

Рентабельность собственного капитала

Показывает, насколько эффективно были использованы инвестиции собственника бизнеса, инвестора в данное предприятие

Чистая прибыль/ Собственный капитал х 100%

значение коэффициента от 10 до 12% для бизнеса в развитых странах.

Для российской экономики считается нормой 20-процентное значение

Следует сравнивать значения рентабельности собственного капитала конкретного предприятия с рентабельностью вложений в ценные бумаги (облигации, акции крупных компаний и пр.) или депозиты

Показатели оборачиваемости активов

Показывает степень интенсивности использования организацией всей совокупности имеющихся активов

Выручка/ Среднегодовая стоимость активов

Определенного норматива для показателей оборачиваемости не существует, поскольку они зависят от отраслевых особенностей организации производства

Если величина коэффициента оборачиваемости активов составила 1,5, то это значит, что на каждый рубль активов приходится 1,5 руб. выручки.

При показателе меньше 1 оборачиваемость активов низкая, а полученные доходы не покрывают расходы на приобретение активов.

Оборачиваемость собственного капитала

Показывает скорость использования собственного капитала и отражает эффективность управления ресурсами предприятия

Выручка/ Среднегодовая стоимость капитала

Данный показатель относится к группе коэффициентов деловой активности и для него не существует нормативного значения

Значение коэффициента оборачиваемости собственного капитала от 10 и выше показывает, что собственный капитал предприятия используется эффективно и дела у компании в общем случае идут хорошо.

Низкие значения показателя (менее 10) отражают то, что собственный капитал предприятия недостаточно эффективно используется, и имеют место возможные проблемы в бизнесе.

Оборачиваемость оборотных активов

Показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток оборотных средств

Выручка/ Среднегодовая стоимость оборотных активов

Нормативное значение коэффициента не установлено.

Максимальные значения коэффициента имеют торговые предприятия, а минимальное – фондоёмкие научные предприятия.

Более высокое значение по сравнению с конкурентами говорит об интенсивном использовании оборотных активов

Оборачиваемость материально-производственных запасов

Показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток запасов.

Данный показатель характеризует качество запасов и эффективность управления ими, позволяет выявить остатки неиспользуемых, устаревших или некондиционных запасов.

Себестоимость продаж/ Среднегодовой остаток запасов; или

Выручка/ Среднегодовой остаток запасов

Для показателей оборачиваемости запасов нормативов не существует.

Высокая оборачиваемость запасов говорит о рациональности их использования.

Если значение снижается, то это говорит о том, что:

Если значение коэффициента увеличивается, то это говорит о том, что:

Оборачиваемость дебиторской задолженности

Измеряет скорость погашения дебиторской задолженности организации и показывает, насколько быстро организация получает оплату за проданные товары (работы, услуги) от своих покупателей

Выручка/ Средний остаток дебиторской задолженности

Определенного нормативного значения у коэффициента нет

Чем выше коэффициент оборачиваемости дебиторской задолженности, тем выше скорость оборота денежных средств между предприятием и покупателями товаров, работ и услуг. То есть покупатели быстрее погашают свою задолженность.

Снижение значения данного коэффициента говорит о задержке оплаты контрагентов.

Оборачиваемость кредиторской задолженности

Измеряет скорость погашения организацией своей задолженности перед поставщиками и подрядчиками.

Данный коэффициент показывает, сколько раз (обычно, за год) фирма погасила среднюю величину своей кредиторской задолженности

Покупки /Средняя величина кредиторской задолженности; или

Выручка/Средняя величина кредиторской задолженности

Определенного нормативного значения у коэффициента нет.

Чем выше значение данного коэффициента, тем более высокая скорость оплаты долгов перед кредиторами предприятием.

Для кредиторов предпочтителен более высокий коэффициент оборачиваемости.

В то время как самой организации выгодней низкий коэффициент, позволяющий иметь остаток неоплаченной кредиторской задолженности в качестве бесплатного источника финансирования своей текущей деятельности.

Рыночные показатели

Прибыль на 1 акцию

Показывает сколько рублей прибыли компания заработала за период на одну акцию

Прибыль или убыток/ средневзвешенное количество обыкновенных акций в обращении за период

Нормативного значения у коэффициента нет

Если базовая прибыль на акцию растет, то это значит, что инвестиции используются эффективно и прибыль компания растет.

Показывает окупаемость инвестиций в акции и измеряет «отдачу» от дивидендов

Годовой дивиденд на акцию/ цена акции х 100%

Нормативного значения у коэффициента нет

Чем выше значение этого показателя, тем выгодней для акционера дальнейшие инвестиции в деятельность предприятия

Коэффициент рыночной (реальной стоимости) предприятия

Показывает вероятную цену, по которой можно продать предприятие в день его оценки

Рыночная стоимость предприятия/ балансовая стоимость предприятия

Нормативного значения у коэффициента нет

Если значение больше или равно 1, то компания привлекательна для инвестора.

Всем, кто на этой неделе забронирует место в группе, «Клерк» подарит месяц безлимитных консультаций, чтобы было легче учиться на потоке.

Покажите директору, на что вы способны. Записаться и получить подарок