Что показывает осциллятор чайкина

Индикатор CMF — формула и использование в трейдинге

В этой статье мы поговорим про ещё один интересный индикатор технического анализа — (CMF). Этот осциллятор может давать очень важные данные о том, что сейчас делают крупные игроки: накапливают позиции или наоборот, сбрасывают.

Что такое индикатор CMF (денежный поток Чайкина) простыми словами

Chaikin Money Flow был создан аналитиком Марком Чайкиным. CMF стал тесно связан с двумя другими известными индикаторами Чайкина: осциллятор Чайкина и Накопление/Распределение (ADL).

Как выглядит индикатор CMF на графике:

Индикатор CMF имеет один параметр период, за который учитывается расчёт денежного потока. По умолчанию он равен 20 или 21 бар.

Поскольку речь идёт о трендах, то лучше всего использовать этот осциллятор на больших таймфреймах (дневки, D).

или одной формулой это выглядит так:

Денежный поток Чайкина очень похож на стандартный индикатор Money Flow Index, но имеет различие: MFI рассчитывается от 0 до 100, вместо множителя денежных потоков используется типичная цена (High + Low + Close)/3.

1. При расчёте Chayikin Money Flow не учитывается множитель денежного потока в торговле между периодами. Если на графике возникнет гэп (тот же дивидендный), то адекватно оценивать ситуацию через CMF уже будет невозможно, т.к. потеряется синхронизация. На фондовом рынке разрывы цены между торговыми сессиями случаются регулярно.

2. Плохо работает на рынке Форекс, поскольку отсутствует информация о реальных объёмах торговли.

Как использовать индикатор CMF в трейдинге

1. Определение направления тренда

Самым простым способом использования Chaikin Money Flow в трейдинге является определение направления тренда. Если значение индикатора больше 0, то рынок бычий, если меньше — медвежий.

2. Дивергенция

Широко применимый приём в трейдинга под названием дивергенции и конвергенции отлично отрабатывается на индикаторе Чайкина. Говоря простыми словами: это случай когда значение индикатора не показывают новый экстремум, а цена тем временам устанавливает новый максимум/минимум.

3. Подтверждение тренда

Когда удерживается позиция, то возникает много сомнений в правильности своих действий. Поэтому CMF подскажет трейдеру верность его ожиданий.

Если значение CMF > 0 и растет, то тренд можно назвать сильным. Нет смысла продавать на данный момент. Аналогично и с короткими позициями.

4. Перепроданность/перекупленность

Можно также выделить зоны перепроданности и перекупленности. Это ситуации на рынке, когда существует высокая вероятность изменения тенденции или как минимум её замедления.

Смотрите также видео «Индикатор Денежный Поток Чайкина (Chaikin Money Flow, CMF)»:

Сигналы и стратегии с осциллятором Чайкина

Изменение цен на рынке криптовалюты часто изучают с помощью осцилляторов, одним из которых является индикатор Чайкина. Этот способ технического анализа применяется не так часто, как более известные индикаторы (например, Stochastic или MACD). Однако он заслуживает отдельного внимания, поскольку позволяет оценить силу текущего тренда и на основе этого предсказать возможную смену тенденции.

Определение и формула

Индикатор Чайкина – это осциллятор, показывающий циклы развития цены криптовалюты. Он разработан известным трейдером Марком Чайкиным (Marc Chaikin). Концепция применения этого индикатора основана на 3 правилах:

Таким образом, описание концепции связано с 2 ситуациями: денежный поток (вложения инвесторов) могут идти в актив или «из него». В первом случае наблюдается устойчивый рост криптовалюты, во втором – столь же уверенное падение цены. Осциллятор Чайкина позволяет графически определить, в каком случае будет та или иная ситуация:

Расчет индикатора проходит в 4 этапа. На первом из них определяется мультипликатор денежного потока (MFM), который также называют денежный поток Чайкина. Это условная величина, которая представляет собой такое соотношение:

На втором этапе рассчитывается объем денежного потока:

здесь Vt – это торговый объем в момент времени t.

На третьем этапе определяют линии распределения и накопления ADL в момент t:

На основе этого рассчитывают значение осциллятора Чайкина (CO):

Он определяется на основе 2 экспоненциальных средних скользящих EMA – одна с периодом 3, другая – 10. В классическом варианте цены рассчитываются соответственно за 3 дня и 10 дней, но эти параметры можно менять по усмотрению трейдера, в зависимости от особенностей его стратегии.

Правила применения: сигналы для входа

Применение индикатора допускается в основном на трендовом рынке с достаточно высокой волатильностью, поскольку в этом случае закономерность срабатывает достаточно хорошо. В случае флэтового (бокового) движения осциллятор будет давать довольно много ложных сигналов. Поэтому в такие моменты лучше не вести торговлю.

Пересечение нулевой линии

Основным сигналом является пересечение нулевой линии:

Из этого рисунка видно, что возникает довольно много ложных сигналов, поскольку в течение дня криптовалюта может делать большое количество подъемов, откатов и других волн. Поэтому имеет смысл увеличить период осциллятора – например, в 2 раза (вместо настроек по умолчанию 3 и 10 соответственно 6 и 20). Тогда получается такая картина:

Очевидно, что точность сигналов увеличилась, хотя их общее количество уменьшилось. Для подтверждения прогноза можно использовать и дополнительные признаки – например, дивергенцию.

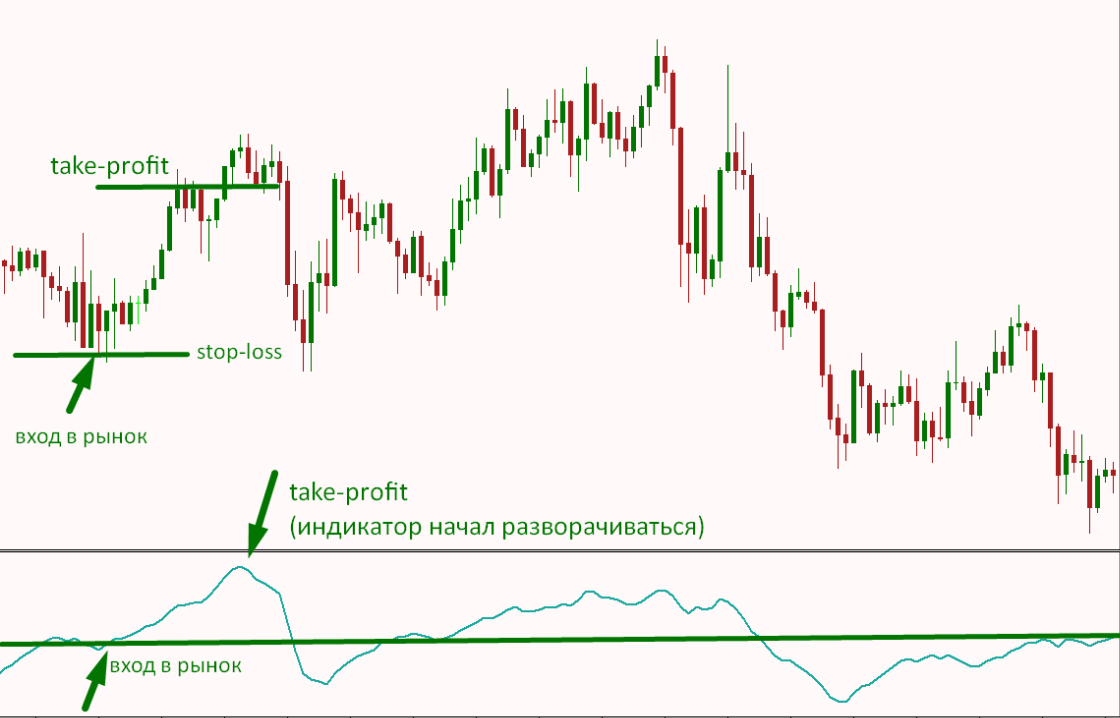

Дивергенция

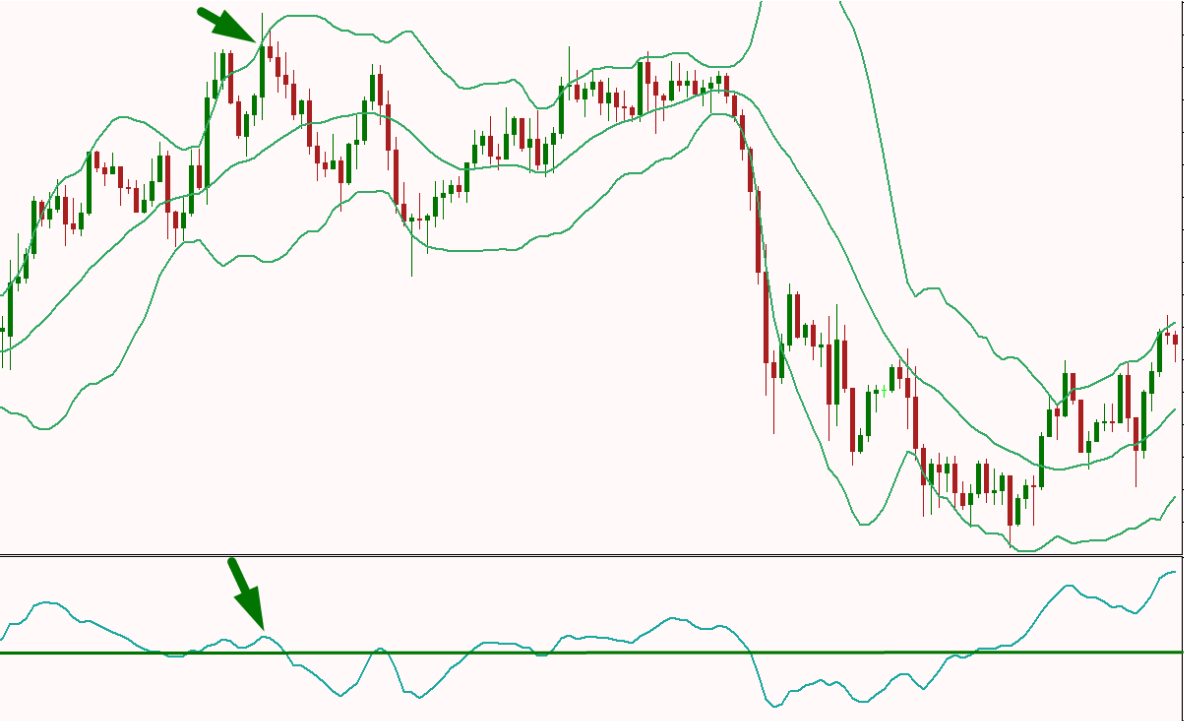

Дивергенция – это достаточно мощный торговый сигнал, который характерен для всех осцилляторов. Он представляет собой расхождение показания индикатора и фактического движения цены – например:

Как можно увидеть на рисунках, дивергенция позволяет предсказать разворот текущего тренда. Причем в некоторых случаях разворот идет относительно отката. Например, на верхнем рисунке видно, что развивается общий восходящий тренд.

Затем цена некоторое время падает, однако осциллятор Чайкина показывает дивергенцию. Поэтому в результате можно рассчитывать на разворот тенденции относительно отката, т. е. продолжение текущего восходящего тренда.

Обратите внимание! В обоих случаях желательно дождаться подтверждения сигналов – пересечения индикатором нулевой линии. В случае зарождения нисходящего тренда он пересекает ее сверху вниз, восходящего – снизу вверх.

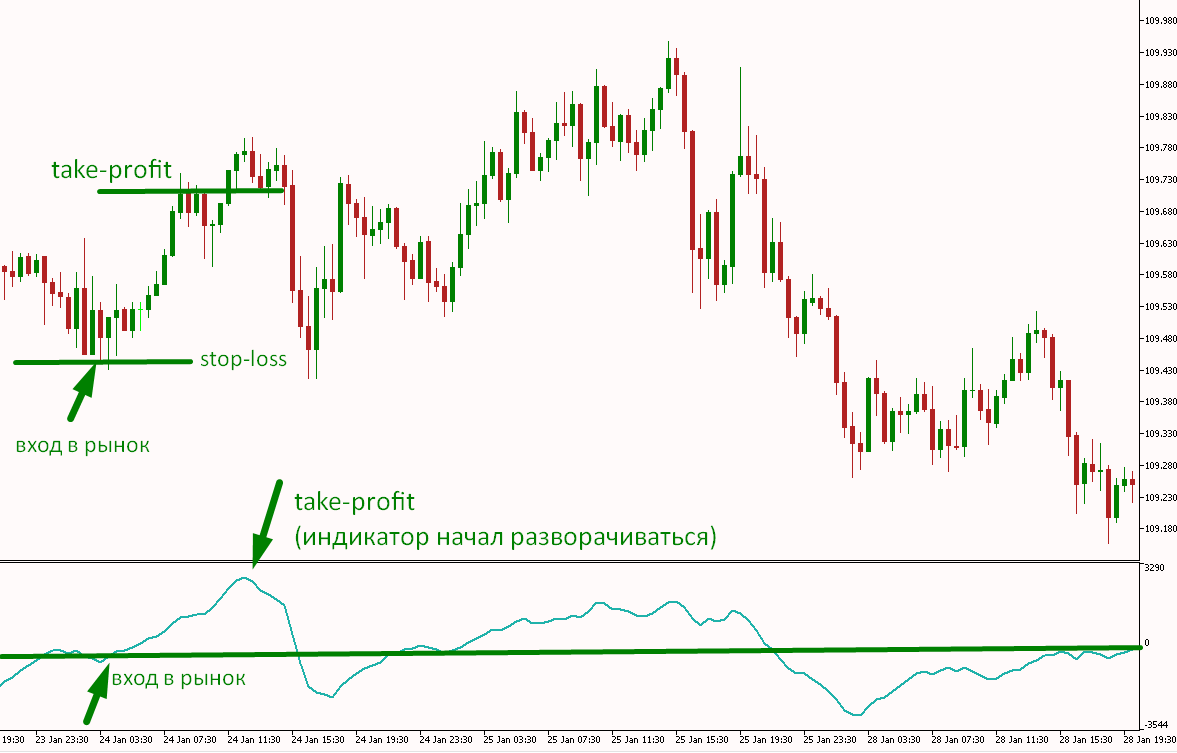

Установка stop-loss и take-profit

Установка этих уровней обычно осуществляется по классическим правилам:

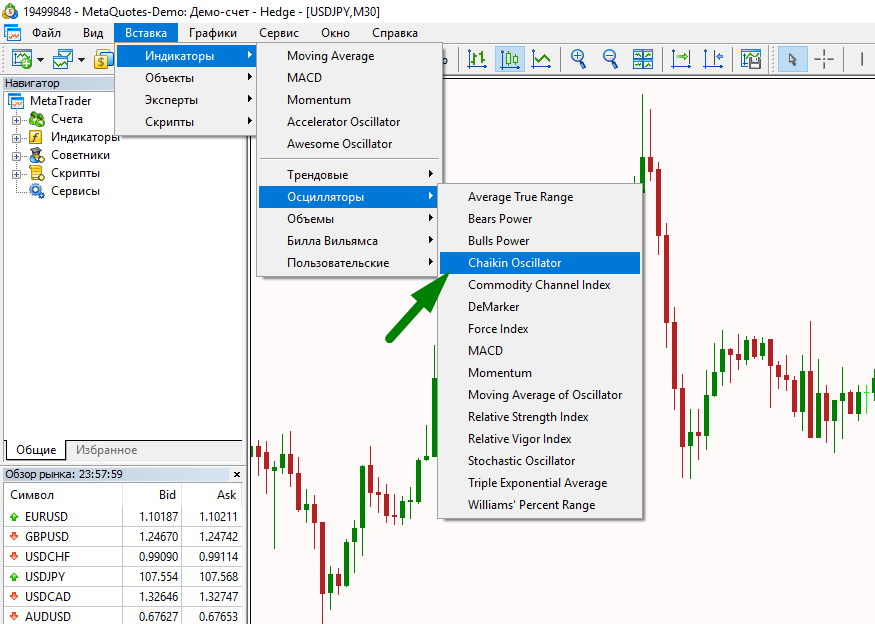

Как установить индикатор в терминале

Индикатор Чайкина можно найти в любой версии терминала – МТ4 и МТ5, а также на многих платформах брокеров (демонстрационные и реальные торговые счета). Чтобы установить его на рабочий стол, необходимо открыть программу. Дальнейшая последовательность действий такая:

Осциллятор можно добавить и на живой график. Для этого необходимо:

Также есть возможность скачать индикатор в сети. Чтобы добавить его в терминал, необходимо скопировать полученный файл и вставить его в папку «Indicators», Для этого пользователь открывает терминал, заходит в раздел меню «Файл», затем – «Открыть каталог данных». После этого нужно выбрать «MQL4» или «MQL5» и найти там нужную папку.

Обратите внимание! Базовыми настройками осциллятора по умолчанию являются 3 и 10. Но лучше всего увеличить их в 2 раза – до 6 и 20 соответственно. После этого необходимо протестировать точность сигналов на демонстрационном счете, чтобы разработать четкую стратегию.

Торговые стратегии на основе осциллятора Чайкина

Практически ни один индикатор не применяется в отдельности, поскольку универсального способа анализа рынка не существует. Поэтому индикатор Чайкина в большинстве случаев используют вместе с другими инструментами.

Это могут быть не только индикаторы, но также важные ценовые уровни поддержки/сопротивления. В случае торговли по новостям важно учитывать последние публикации – например, по запасам нефти США, уровню безработицы и т. п.

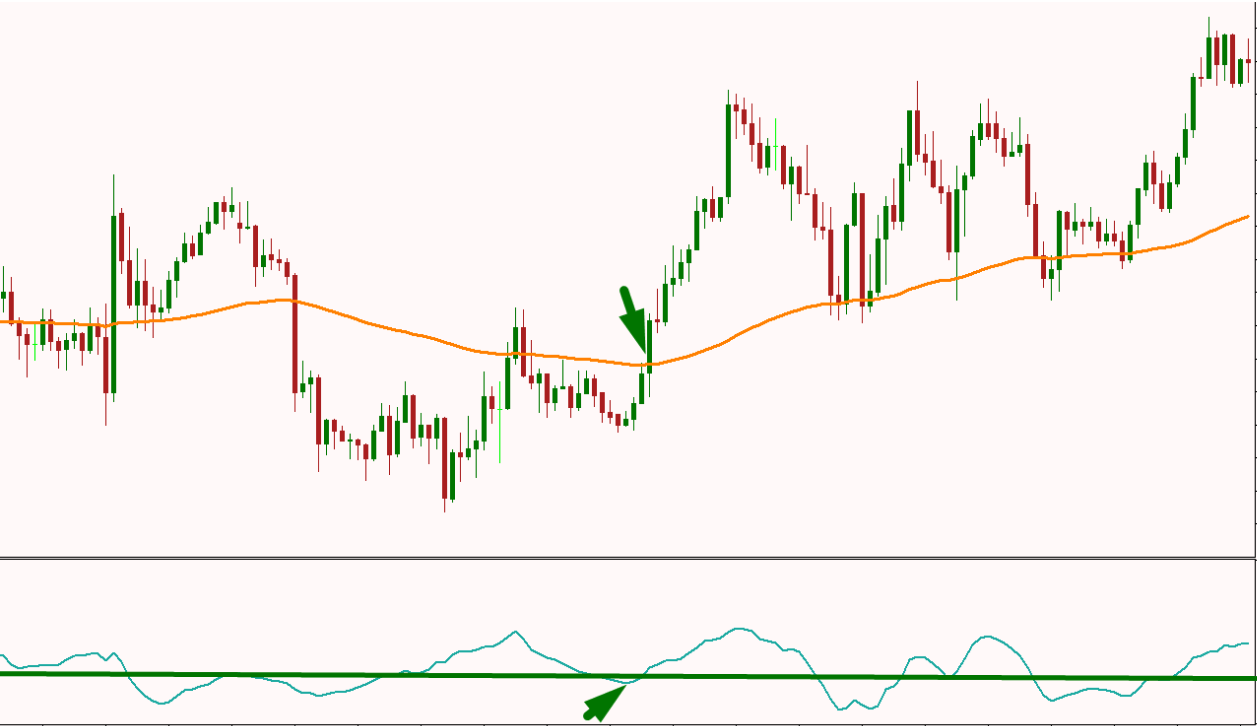

Индикатор Чайкина + MA

Для определения тренда и местонахождения цены нередко применяют скользящие средние MA, причем чем больше их период, тем точнее поступающие сигналы. Например, если использовать линию с периодом 100, можно определить достаточно длительный тренд, который будет развиваться в течение ближайших часов или даже дней.

Применять торговую стратегию можно так:

Обратите внимание! Дополнительный сигнал, подтверждающий прогноз – свечи 2-3 раза (или более) пытались протестировать уровень поддержки или сопротивления, но так и не смогли пробить его – цена вернулась и пошла по тренду.

Индикатор Чайкина + Stochastic

Еще один известный осциллятор – Стохастик. При добавлении базовые настройки лучше заменить на большие периоды – например, вместо 5, 3, 3 соответственно 25, 15, 15. Тогда сигналы станут более точными. Правила входа следующие:

Как видно, осцилляторы могут давать сигналы в разное время, что нормально. Трейдеру достаточно дождаться подтверждения и открыть ордер.

Важно! Вместо Stochastic можно использовать и любой другой осциллятор – например, популярные индикаторы MACD, RSI, AO и др. Правила стратегии будут точно такими же. По ним же можно смотреть и сигналы дивергенции.

Индикатор Чайина + Bollinger Bands

Найти индикатор Bollinger Bands можно в категории «Трендовые». Он часто используется в различных торговых системах, в том числе с осцилляторами. Правила стратегии достаточно простые:

Таким образом, осциллятор Чайкина дает достаточно точные сигналы для входа, но только на трендовом рынке и при условии, что его базовые настройки периодов будут увеличены по крайней мере в 2 раза.

Индикатор желательно применять вместе с другими инструментами, в том числе ориентироваться на важные ценовые уровни. Тогда торговая стратегия даст наилучшие результаты.

Осциллятор Чайкина | Chaikin Oscillator

Осциллятор Чайкина (англ. Chaikin Oscillator) был разработан трейдером Марком Чайкиным (англ. Marc Chaikin) и является индикатором момента линии накопления-распределения (англ. Accumulation Distribution Line, ADL). Другими словами, он представляет собой индикатор индикатора. В классическом случае он является разницей между 3-ех и 10-ти дневным экспоненциальным скользящим средним (англ. Exponential Moving Average, EMA) линии накопления-распределения. Его применение в анализе рынка, главным образом, сводится к прогнозированию изменения направления линии накопления-распределения, которое обычно предшествует смене направления тренда. Помимо этого, осциллятор Чайкина генерирует сигналы на основе пересечения так называемой нулевой линии и бычьей или медвежьей дивергенции.

Описание и настройка

Методика расчета значения осциллятора Чайкина в период времени t состоит из четырех последовательных этапов.

1. Рассчитывается значение мультипликатора денежного потока (англ. Money Flow Multiplier, MFM):

где Ct – цена закрытия в период времени t;

Ht – максимальная цена в период времени t;

Lt – минимальная цена в период времени t.

2. Рассчитывается значение объема денежного потока (англ. Money Flow Volume, MFV):

где Vt – объем торговли в период времени t.

3. Рассчитывается значение линии накопления-распределения:

где ADLt-1 – значение ADL в период времени (t-1).

4. Рассчитывается значения осциллятора:

где EMAt (3, ADL) – 3-ех дневное экспоненциальное скользящее среднее линии ADL;

Создатель осциллятора предлагал использовать 3-ех и 10-ти дневное EMA, однако эти параметры могут быть изменены. Следует понимать, что увеличение интервала сглаживания будет приводить к снижению количества сигналов и увеличению запаздывания, однако и одновременно повышать их надежность.

Линия накопления-распределения будет расти, когда значение мультипликатора денежного потока будет положительным, и, соответственно, снижаться при его отрицательном значении. В свою очередь значения мультипликатора будет положительным, если цена закрытия будет в верхней половине диапазона и отрицательным, если в нижней. Аналогично индикатору MACD, осциллятор Чайкина будет иметь положительное значение, когда значение EMA с меньшим интервалом сглаживания будет выше, чем значение EMA с большим интервалом сглаживания, и наоборот.

Интерпретация

Прежде всего следует помнить, что осциллятор Чайкина является индикатором индикатора и измеряет момент линии накопления-распределения. Это делает его удаленным, по крайней мере, на три шага от цены базового актива. На первом шаге цена и объем торгов трансформируется в линию накопления-распределения, на втором шаге линия накопления-распределения сглаживается при помощи двух экспоненциальных скользящих средних, а на третьем шаге берется разница между ними. Поэтому для этого индикатора характерна меньшая теснота взаимосвязи с ценой базового актива.

Следует понимать, что индикатор сконструирован таким образом, чтобы измерить давление, которое оказывают на рынок продавцы и покупатели. Его положительное значение свидетельствует о давлении покупателей (быков) на рынок, а отрицательное – о давлении продавцов (медведей). Дополнительные торговые сигналы также можно получить в случае возникновения медвежьих или бычьих дивергенций.

Пересечение нулевой линии

Простейшим сигналом к покупке или продаже является пересечение осциллятором Чайкина нулевой линии. Его положительное значение говорит о давлении быков на рынок, а отрицательное – о давлении медведей. Пример использования сигналов этого типа приведен на рисунке ниже.

Исходная настройка индикатора с использованием 3-ех и 10-ти дневного EMA может привести к довольно частому пересечению нулевой линии, как показано на рисунке выше, что негативно сказывается на качестве сигналов. Поэтому в некоторых случаях разумно увеличить интервалы сглаживания до 6-ти и 20-ти, как показано на рисунке ниже.

На примере графика валютной пары GBP/USD видно, что увеличение интервалов сглаживания привело к снижению количества сигналов и существенному повышению их качества.

Дивергенция

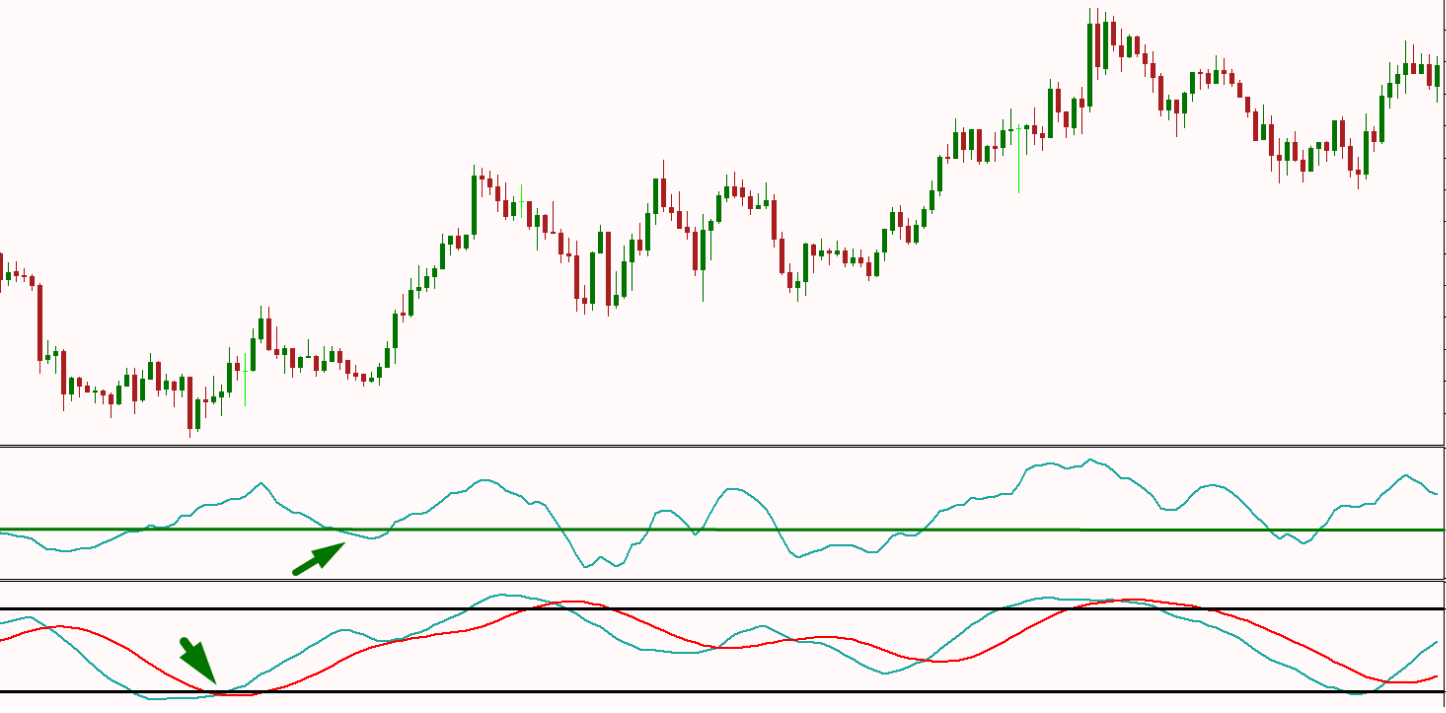

Медвежьи и бычьи дивергенции дают аналитику сигнал о снижении давления на рынок продавцов или покупателей, что зачастую предшествует смене направления господствующего тренда. Бычья дивергенция возникает на нисходящем тренде в случае, когда цены формируют новый минимум, ниже предыдущего, а соответствующий минимум осциллятора Чайкина будет выше предыдущего. Это ситуация свидетельствует о ослаблении давления медведей на рынок, однако требует дополнительных подтверждений, например, в виде пересечения нулевой линии по направлению снизу-вверх.

На приведенном выше графике валютной пары EUR/USD представлен классический пример бычьей дивергенции, которая возникла в момент внутритрендовой коррекции на восходящем тренде. График цены продемонстрировал новый минимум ниже предыдущего, однако аналогичный минимум осциллятора был выше предыдущего. Дополнительным подтверждением окончания коррекции и сигналом к покупке стало пересечение нулевой линии по направлению снизу-вверх.

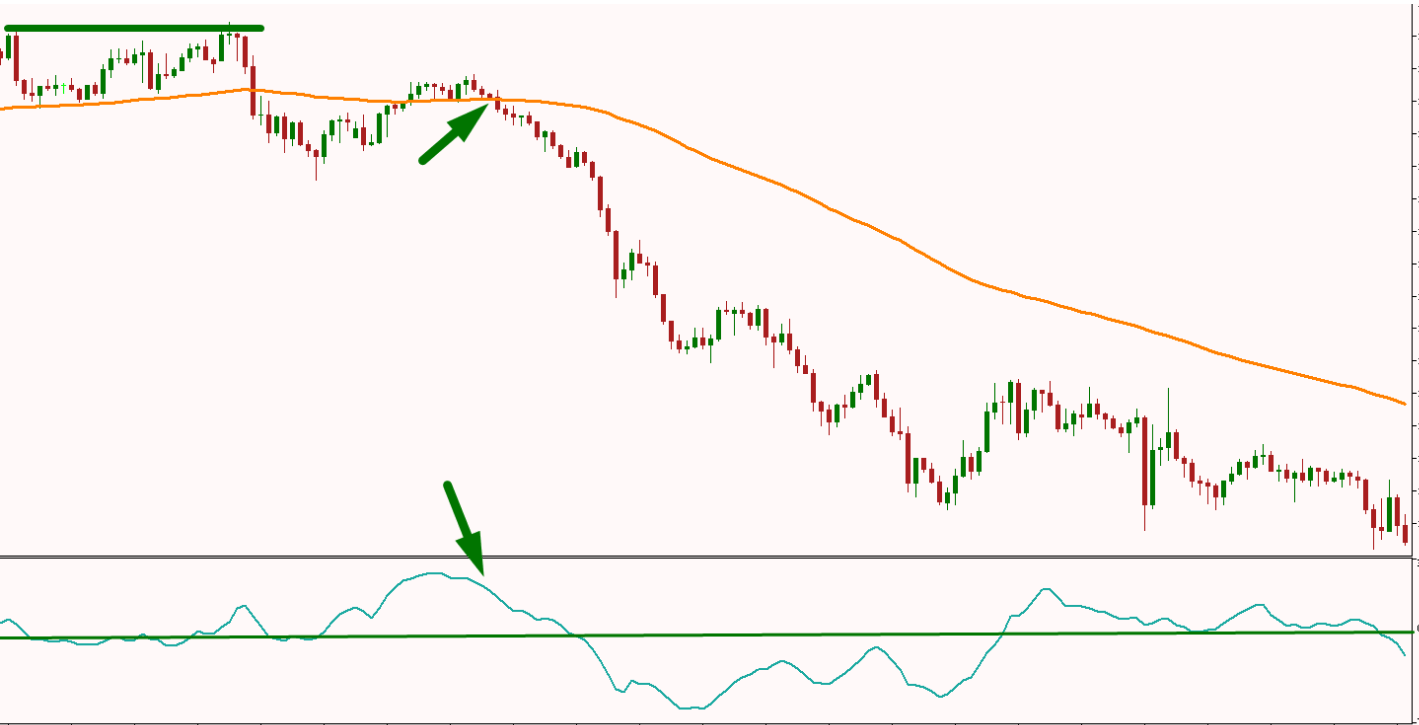

Медвежья дивергенция возникает на восходящем тренде, когда цены демонстрируют новый максимум выше предыдущего, а соответствующий максимум осциллятора Чайкина будет ниже предыдущего. Однако для повышения надежности сигнала необходимо дождаться пока индикатор пересечет нулевую линию и выйдет в область отрицательных значений.

На приведенном выше графике представлен классический пример медвежьей дивергенции, которая предшествовала развороту тренда. Котировки по валютной паре EUR/USD продемонстрировали новый максимум выше предыдущего, однако соответствующий максимум осциллятора был ниже предыдущего. Дополнительным подтверждением и сигналом на продажу стало пересечение нулевой линии по направлению сверху-вниз.

Лучшие стратегии Форекс, основанные на осцилляторе Чайкина (CHO)

Сегодня мы рассмотрим три простых стратегии для торговли на Форекс, в основе которых лежит осциллятор Чайкина (CHO). Этот инструмент не входит в стандартный набор индикаторов платформы MetaTrader, поэтому его потребуется скачать и интегрировать в корневую папку самостоятельно (MetaTrader/MQL/Indicators). CHO распространяется на профильных сайтах и форумах бесплатно.

CHO+MA

Для торговли по данной ТС желательно установить дополнительный уровень 0 в осциллятор Чайкина. Пересечение линией этого уровня будет основным сигналом на вход в рынок:

Stop Loss следует устанавливать на последнем локальном уровне, а выход из рынка с фиксированием прибыли можно осуществлять в ручном режиме. Сигналом для закрытия ордера будет разворот кривой осциллятора, как показано на скриншоте выше. Ордер Take Profit начинающим трейдерам лучше устанавливать заранее. В этом случае следует так же ориентироваться на локальные уровни.

Важно! Стратегия CHO+MA может эффективно применяться на любом временном периоде и финансовом инструменте, включая ценные бумаги.

Ордер Buy следует открывать при пересечении ценовым графиком адаптивной скользящей с периодом 21 снизу вверх. Кривая осциллятора C H O п р и э т о м д о лж н а с т р о и т ь с я в ы ш е н у л е в о г о у р о в н я :

На скриншоте представлен пример успешной сделки на покупку. При выставлении страховочных ордеров с фиксированным значением следует ориентироваться на локальные уровни.

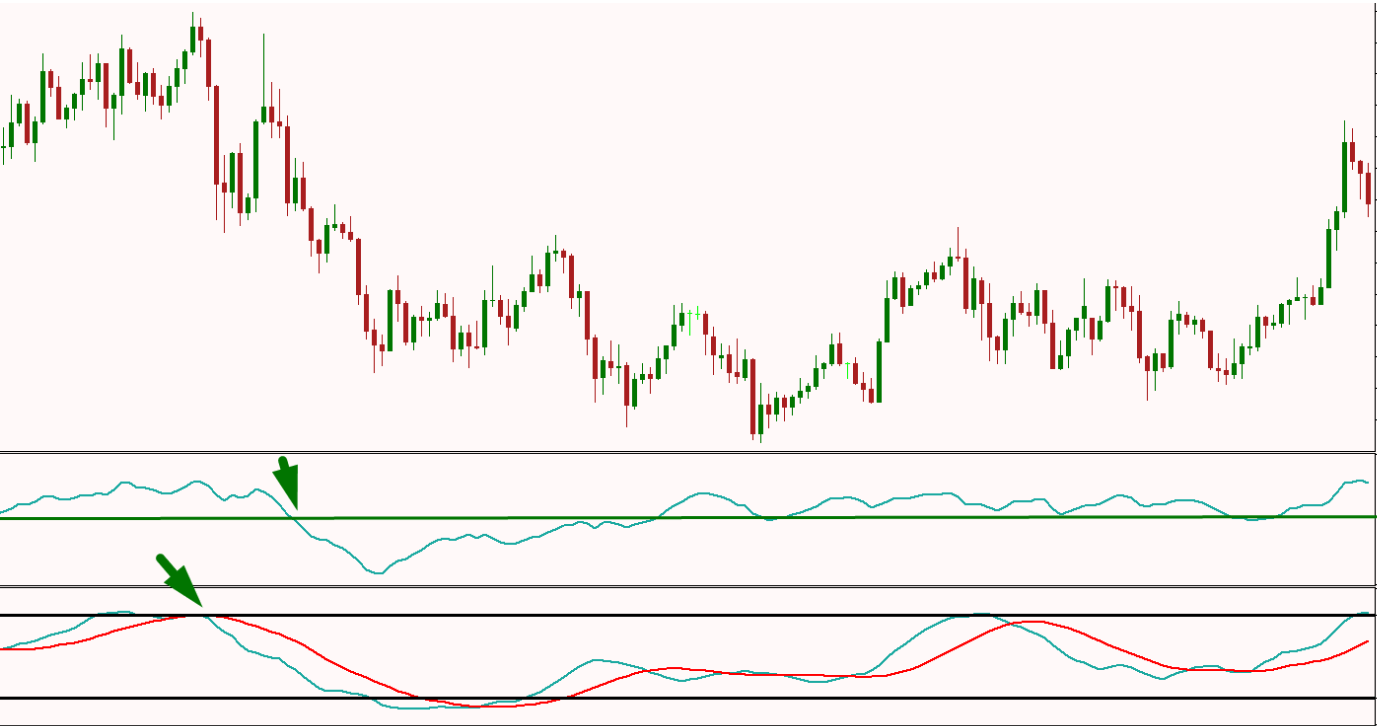

Для открытия ордера Sell потребуется дождаться пересечения ценовым графиком скользящей сверху вниз и построения кривой осциллятора ниже нулевого уровня:

Пример успешной сделки на продажу.

CHO+стохастический осциллятор

Для торговли по данной ТС потребуется осциллятор Чайкина и стандартный стохастик с параметрами 5,3,3 (для работы с ликвидными валютными парами на периодах Н1-Н4). В настройках CHO потребуется установить дополнительный уровень в окне индикатора с нулевым значением. При открытии ордеров потребуется руководствоваться стандартными сигналами индикаторов.

Для открытия ордера Sell сигналы индикаторов будут следующими:

Внимание! Помимо стохастического осциллятора, для торговли по данной ТС можно использовать RSI. MACD и прочие инструменты из стандартного набора MetaTrader. Рассмотренная стратегия универсальна и может успешно применяться на любом временном периоде и финансовом инструменте, но эффективность будет зависеть от корректности подобранных входных параметров для вспомогательных инструментов. Чтобы верно подобрать настройки индикаторов для каждого конкретного случая, потребуется уделить время работе с историей котировок. Помните, что каждый отдельный финансовый инструмент имеет свою специфику и характерные особенности, которые важно принимать во внимание в ходе работы.

Осциллятор Чайкина + конверт Боллинджера

Конверт Боллинджера (ВВ) является трендовым индикатором и в ходе торговли по данной ТС будет выполнять роль фильтра сигналов CHO. Основан на комплексе скользящих средних разного типа.

Важно! Конверт Боллинджера можно назвать хорошим аналогом индикатора “Аллигатор” Билла Вильямса. ВВ часто используется в стратегиях в качестве вспомогательного аналитического инструмента, но может служить основным, при чем как для краткосрочной, так и для долгосрочной торговли. Например, довольно эффективно комплексное применение конверта Боллинджера и стохастического осциллятора для скальпинга по EUR/USD или GBP/USD в период азиатской сессии.

Для комплексного применения СНО и ВВ в настройках осциллятора Чайкина так же потребуется установить дополнительный уровень с нулевым значением. Трактовка сигналов применяемых индикаторов остается стандартной.

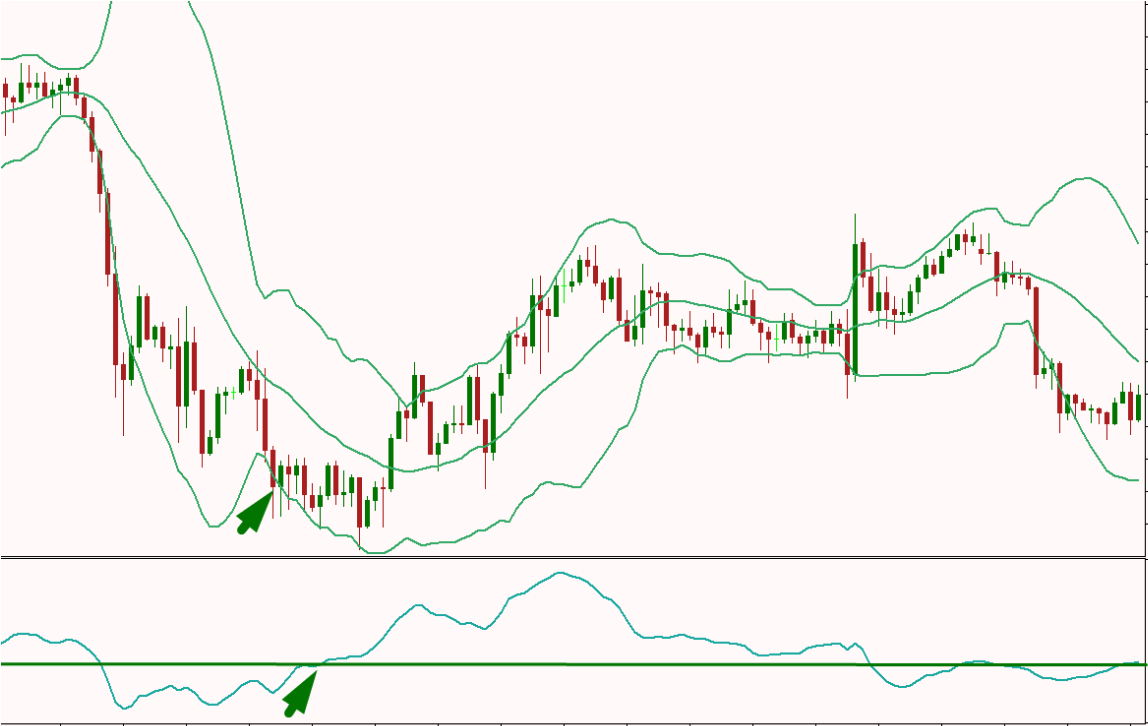

Для открытия сделки на покупку потребуется дождаться пересечения линией CHO нулевого значения снизу вверх, а свечи на графике должны один или несколько раз коснуться нижней границы конверта Боллинджера.

Сигналы для открытия сделки на продажу противоположны:

Важно! При выборе временного периода графика для торговли по данной ТС лучше отдавать предпочтение таймфреймам от Н1 и выше. Дело в том, что конверт Боллинджера крайне чувствительно реагирует на рыночный шум, поэтому эффективность от применения рассмотренной выше ТС на меньших таймфреймах крайне сомнительна.

Заключение

Осциллятор Чайкина – это очень эффективный аналитический инструмент для торговли не только производными финансовыми инструментами, но и ценными бумагами. Все три рассмотренных в статье стратегии основаны лишь на одном типе торговых сигналов СНО. Помимо пересечения нулевого уровня, по осциллятору Чайкина возможно с точностью выявлять дивергенции и успешно использовать это в торговле.

Осциллятор Чайкина. Удобный инструмент отслеживания силы рынка

Осциллятор Чайкина (Chaikin Oscillator, CHO) назван в честь своего создателя Марка Чайкина,

Chaikin Oscillator = ЕМА s (A/D) − EMA l (A/D)

Применяя построение скользящих для индикатора A/D, разработчик смог учесть в индикаторе не только изменение цены, но еще и информацию об изменении объемов торгов, которую считал более важной для анализа. В отличие от MACD в данном индикаторе не строится дополнительная сглаженная сигнальная линия. Визуально в терминале QUIK осциллятор представляет из себя кривую, которая колеблется вокруг нулевой линии в отдельном окне.

Осциллятор Чайкина показывает ускорение изменения объема торгов. Если объем нарастает на растущих свечах, быстрая скользящая начинает ускоряться относительно медленной, а линия осциллятора идет вверх. Противоположная ситуация наблюдается, когда объемы нарастают на падающих свечах. Колебания линии индикатора в районе нуля говорят о боковом движении без значительного перевеса в ту или иную сторону.

Присутствие объема в формуле делает сигналы индикатора более эффективными, а использование скользящих средних с короткими периодами — более чувствительным к малейшим колебаниям в объемах торгуемого актива. Если осциллятор начинает выдавать много ложных сигналов, можно снизить его чувствительность повышая период скользящих в настройках. Также можно изменить метод построения средних, однако автор рекомендовал использовать именной экспоненциальные скользящие.

Использование индикатора

Осциллятор Чайкина используется со стандартными или индивидуально подобранными настройками. Как и любой индикатор, его можно комбинировать с другими инструментами технического анализа.

Пересечение нулевого уровня

Пересечение нулевого уровня снизу-вверх говорит о нарастающем давлении покупателей и является сигналом на покупку. Пересечение сверху-вниз показывает, что силу набирают продавцы и в приоритете теперь позиции на продажу. Такой способ применения индикатора позволяет оперативно находить хорошие точки входа по тренду. Однако не следует применять его в фазу боковой консолидации, когда осциллятор колеблется вокруг нуля с малой амплитудой, а цена не показывает явного настроя в какую-либо сторону. Определить фазу рынка может помочь анализ старшего таймфрейма или анализ информационного фона вокруг актива.

Выход из сделки происходит при появлении обратного сигнала, по достижению целевого уровня цены или по другим индикаторам.

Несмотря на то, что в боковом коридоре сигналы инструмента не работают, все же существует метод применения осциллятора для идентификации выхода цены из боковика. Для этого можно очертить границы колебаний индикатора и ориентироваться на пробои этих границ. Пробой будет говорить о приходе объемов на рынок, которые могут обеспечить направленное движение.

Дивергенция

Медвежья дивергенция возникает, когда цена достигает нового минимума, а локальный минимум на осцилляторе находится выше предыдущего. И наоборот, бычья дивергенция возникает, когда цена достигает нового максимума, а максимум на осцилляторе ниже предыдущего. Такой сигнал говорит о том, что дальнейшее движение по тренду не подтверждается ростом объемов, а значит тренд затухает. Такая ситуация часто предшествует развороту котировок.

Дивергенцию следует ожидать после длительного направленного движения. Не стоит пытаться использовать её для идентификации выхода из боковика. Также заканчивающийся тренд должен быть устоявшимся, то есть не представлять из себя несколько импульсных движений. Когда цена быстро проходит большое расстояние, дивергенция может оказаться не информативной, так как первый импульс почти всегда сопровождается объемом большим, чем последующие.

Экстремумы осциллятора

Данный сигнал удобно использовать совместно с другими индикаторами. Неплохо показывают себя комбинации с обычными уровнями сопротивления/поддержки или канальными индикаторами, вроде полос Боллинджера или Envelopes.

Когда цена движется в тренде и происходит откат, формирование экстремума на осцилляторе Чайкина указывает подходящий момент для открытия основной или добавочной позиции по тренду. Если при этом цена расположена вблизи границы ценового канала или уровня, можно открыть хорошую сделку с высокой вероятностью успеха и оптимальным соотношением риск/прибыль.

Открыть счет

БКС Экспресс

Последние новости

Рекомендованные новости

Рынок США. Омикрон правит бал, новые драйверы не за горами

Какие акции в топе прогнозов на 2022 год

Омикрон гуляет по планете. Что лучше — Pfizer или Moderna?

Ключевые события недели: инфляция в России и США, переговоры Путина и Байдена, утренняя сессия

5 идей в российских акциях: Просадка в IT и не только

Акции Evergrande упали к 11-летнему минимуму. Что происходит с долгом

Акции Li Auto достигли среднесрочной цели и рухнули на 16%. Что дальше

Акции Ozon упали к цене начала торгов на бирже. Что дальше

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.