Что понимают под структурой инвестиций

Понятие структуры инвестиций, виды структур

Структура инвестиций – это состав инвестиций по видам и направлению использования, а также их доля в общем объеме инвестиций.

Структура инвестиций в самом общем виде представлена на рисунке 1.

Рисунок 1– Обобщенная схема структуры инвестиций

Источник: Сергеев И.В. Инвестиции // И.В. Сергеев. – Изд.: Юрайт, 2013.- С. 140

Из рисунка 1 видно, первым разветвлением инвестиций является их деление на реальные и финансовые, исследуем их особенности и различия.

Реальные инвестиции – это инвестиции материальные активы (в основной капитал, в оборотный капитал) и нематериальные активы. Из этого следует, что реальные инвестиции направлены на увеличение своего производственного капитала [14, c. 140].

Материальными инвестициями являются вложения в осязаемые объекты, создание или приобретение основного капитала, либо его элементов, таких как оборудование, здания и сооружения. К нематериальным инвестициям относятся вложения средств в нематериальные блага, такие как проведение НИОКР, переподготовка кадров и др.

Финансовые инвестиции – это вложения средств в финансовые активы, включающие все виды платежных и финансовых обязательств. Наибольшее значение в финансовых активах имеют ценные бумаги, такие как акции и облигации. Финансовые инвестиции как видно из рисунка подразделяются на прямые, портфельные и прочие:

— прямые инвестиции – это долгосрочные вложения капитала в новые здания, оборудование, товарно-материальные запасы в виде финансовых ресурсов, передачи технологии, управленческого опыта. Общепринято относить к прямым инвестициям вложения, составляющие как минимум 10% акционерного капитала;

— портфельные инвестиции – это вложения в ценные бумаги с целью получения дохода вследствие изменения курсовой стоимости ценных бумаг или дивиденда. К портфельным инвестициям относятся вложения, составляющие менее 10 % акционерного капитала;

— прочие финансовые инвестиции – это инвестиции, не подпадающие под категории прямых и портфельных инвестиций, к ним относятся банковские вклады, торговые кредиты, кредиты иностранных государств и др. [29, c. 280].

Из вышеперечисленных определений реальных и финансовых инвестиций можно прийти к выводу, что финансовые инвестиции практически не оказывают влияния на реальное производство товаров и услуг, однако это не так. На самом деле финансовые и реальные инвестиции находятся в тесной взаимосвязи. Рассмотреть, к примеру, рынок ценных бумаг, очевидно, что денежные средства, получаемые в результате размещения ценных бумаг на первичном рынке, как правило, идут на капитальные вложения. Также нельзя не учитывать роль вторичного рынка, хотя операции на вторичном рынке и не приносят средств непосредственно эмитенту, существование вторичного рынка делает ценные бумаги эмитента более привлекательными на первичном рынке, в силу того что инвестор может перепродать свои ценные бумаги в дальнейшем, благодаря этому ценным бумагам придается свойство ликвидности.

Уильям Шарп, лауреат Нобелевской премии по экономике 1990г. в своей книге определяет инвестиции следующим образом: «Реальные инвестиции обычно включают инвестиции в какой-либо тип материально осязаемых активов, таких как земля, оборудование, заводы. Финансовые инвестиции представляют собой контракты, записанные на бумаге, такие как обыкновенные акции и облигации. В примитивных экономиках основная часть инвестиций относится к реальным, в то время как в современной экономике большая часть инвестиций представлена финансовыми инвестициями. Высокое развитие институтов финансового инвестирования в значительной степени способствует росту реальных инвестиций. Как правило, эти две формы являются взаимодополняющими, а не конкурирующими» [18, c. 3].

В российском законодательстве акцентируется внимание на реальных инвестициях, т.е. инвестициях в основной капитал.

В реальных инвестициях выделяют следующие виды структур:

— технологическая структура – это состав затрат на сооружение объекта, а также их доля в общей сметной стоимости, т.е. это распределение долей капитальных вложений, которые направляются на строительно-монтажные работы, приобретение машин и оборудования, проектно-изыскательные работы и другие. При прочих равных условиях наиболее эффективной считается те технологические структуры, в которых больший удельный вес принадлежит активным капиталовложениям, т.е. вложениям в оборудование, инструменты и инвентарь. Совершенствование технологической структуры в этом направлении оказывает значимое влияние на сокращение срока окупаемости и фондоотдачу основных производственных фондов;

— воспроизводственная структура – это распределение долей инвестиций на новое строительство, реконструкцию и техническое перевооружение действующего производства, его расширение и модернизацию. Считается, что рост доли капитальных вложений, направляемых на реконструкцию и техническое перевооружение действующего производства, позволяет совершенствовать воспроизводственную структуру, так как по сравнению с новым строительством является менее затратным в отношении капиталовложений и времени ввода дополнительных мощностей [9, с. 12]. Реконструкция и модернизация предприятий имеют ряд преимуществ, так как требуют меньших капиталовложений на единицу дополнительной мощности благодаря снижению доли (или полного отсутствия) строительно-монтажных работ, сокращению затрат на подготовительные работы (дорожное строительство, освоение территории и т.п.). Важно также и то, что значительно быстрее вводятся в действие дополнительные мощности. Это сокращает сроки окупаемости капиталовложений, т.е. обеспечивается их рациональное использование;

– отраслевая структура – это распределение и соотношение инвестиций по отраслям экономики и экономики в целом. Считается, что быстрее остальных должны развиваться отрасли, способствующие научно-техническому прогрессу. Прогрессивная отраслевая структура образуется при направлении капитальных вложений в первую очередь на развитие ведущих отраслей в приоритетных секторах экономики страны, которые обеспечивают техническое перевооружение хозяйства страны [6, c. 6];

– региональная структура – это распределение и соотношение инвестиций по регионам и национальной экономики в целом;

– структура инвестиций по источникам финансирования – это соотношение инвестиций финансируемых за счет собственных и заемных средств и общего объема инвестиций. Существуют различные взгляды на совершенствование данной структуры, некоторые авторы считают совершенствованием повышение удельного веса собственных средств, в особенности прибыли и амортизационных отчислений, которые используются для реинвестирования, так как при таком финансировании чистая прибыль высока, в связи с тем, что нет необходимости выплаты основного долга и его обслуживания. Но с другой стороны, за счет привлеченных средств можно обеспечить более активный рост производства, если, например, норма прибыли при использовании дополнительных привлеченных средств перекрывает, выплату основного долга и ставку процента по заемным средствам, кроме того, происходит развитие финансовой системы.

Анализ структуры инвестиций способствует выявлению тенденции развития инвестиционного процесса и факторов, влияющих на них, что позволяет выработать эффективную инвестиционную политику.

Какие основные виды инвестиций существуют

Цель деятельности любой коммерческой компании – получение прибыли. Одним из инструментов для извлечения средств являются инвестиции. Они подразделяются на множество разновидностей.

Вопрос: Как отразить в учете АО получение бюджетных инвестиций на реконструкцию объекта недвижимости, учитываемого в составе основных средств (ОС) (сумма инвестиций признается взносом государства в уставный капитал АО)? Реконструкция ведется подрядным способом.

Общая сумма бюджетных инвестиций составляет 90 000 000 руб. На эту сумму АО передает в собственность РФ акции дополнительного выпуска по рыночной стоимости. С уполномоченным федеральным органом исполнительной власти заключен договор об участии РФ в собственности субъекта инвестиций. Общая номинальная стоимость переданных акций — 50 000 000 руб. В текущем месяце часть полученных средств направлена на оплату выполненных в этом месяце подрядчиком работ по реконструкции стоимостью 1 200 000 руб., в том числе НДС 200 000 руб. В результате реконструкции увеличивается первоначальная стоимость объекта ОС. Увеличение первоначальной стоимости реконструированного объекта ОС и начисление по нему амортизации в данной консультации не рассматриваются.

Посмотреть ответ

Что такое инвестиции?

Инвестиции – это вложение денег (ценные бумаги, предприятия и прочее) с целью получения средств. Это могут быть:

Компания может вкладывать деньги в такие отрасли, как промышленность, транспортная сфера, сельское хозяйство.

Разновидности инвестиций

Инвестиции подразделяются на разновидности на основании разных своих характеристик.

Реальные инвестиции

Реальные инвестиции (РИ) предполагают вложение денег в материальные и нематериальные объекты. Это могут быть как физические (техника, транспорт и прочее), так и нефизические (патенты) объекты. РИ подразделяются на эти виды:

Как правило, РИ являются долгосрочными. То есть прибыль от вклада можно получить только спустя год или спустя более длительное время.

Финансовые инвестиции

Финансовые инвестиции – это вклад денег в финансовые инструменты: ценные бумаги, драгоценные металлы, валюта. ФИ подразделяются на эти разновидности:

Финансовые и реальные вклады – это основные типы инвестиций. Некоторые инвесторы предпочитают оперировать финансовыми инструментами, другие – вкладывать средства в реальные объекты. Первый вариант является более распространенным.

В зависимости от степени участия

Инвестиции классифицируются в зависимости от характера участия:

Доля прямых инвестиций в мировом масштабе составляет 25%.

В зависимости от срока получения прибыли

Инвестиции классифицируются в зависимости от срока вкладов:

Как правило, краткосрочные инвестиции обладают большим риском. Долгосрочные инвестиции предполагают получение большего объема прибыли.

В зависимости от их доходности

В большинстве случаев доходность вклада можно просчитать. Выделяют следующие типы инвестиций:

Чем выше доходность инвестиций, тем они более рискованные. Наиболее надежные вклады отличаются низкой доходностью.

В зависимости от степени риска

Риск – это одна из основных характеристик инвестиций. Рассмотрим виды вкладов с этой точки зрения:

К безрисковым и низкорисковым инвестициям можно отнести банковские вклады, покупку акций крупных предприятий. К высокорисковому виду относятся спекулятивные инвестиции.

В зависимости от показателей ликвидности

Ликвидность – это возможность продать активы по рыночной цене или по стоимости, приближенной к рыночной. Инвестиции классифицируются в зависимости от степени их ликвидности:

Компаниям рекомендуется запастись высоколиквидными инвестициями. Они позволят быстро пополнить баланс организации в случае необходимости. Один из показателей ликвидности – востребованность объекта инвестиции на рынке.

В зависимости от направления применения капитала

Вклады подразделяются на виды в зависимости от того, какие именно средства вкладываются. Рассмотрим разновидности инвестиций:

Вид вклада позволяет определить характер инвестирования.

В зависимости от совместимости

Как правило, у компаний есть множество инвестиций. Они могут быть связаны между собой. Рассмотрим эти разновидности вкладов:

В последнем случае инвестору на выбор предоставляется несколько вариантов. Из представленного перечня нужно выбрать один вариант. Взаимоисключающие вклады отличаются такими характеристиками, как низкая ликвидность, продолжительность владения. Перед приобретением взаимоисключающих вкладов нужно провести инвестиционный анализ.

В зависимости от предмета вклада

Выделяют следующие виды инвестиций в зависимости от предмета вклада:

Тип инвестиций определяется в зависимости от их предположительных характеристик. Большинство свойств вкладов можно предугадать. Это сроки получение прибыли, риски, ликвидность и прочее.

Что такое структура инвестиций

Инвестиционная деятельность – важная отрасль современного экономического мира. Все больше и больше людей начинает ею заниматься, чтобы обеспечить себе достойный доход.

Грамотный инвестор перед тем как вкладывать во что-то деньги, тщательно изучит объект вложений, проработает все возможные варианты. Именно это и отличает инвестора, который зарабатывает на своих вкладах от того, кто на них не зарабатывает.

Чем является структура инвестиций?

Структура инвестиций – это их составные части. Их определяют направление, в котором планируется использование данных материальных благ, а также виды использования. Если обобщить, что же такое структура инвестиций, то можно сказать, что она предопределяет взаимосвязь между различными элементами инвестиционной деятельности.

При выпадении из этой четко организованной цепи какого-либо звена структура нарушается, а инвестиции становятся непригодными.

Виды денежных вкладов

Современная структура вложений достаточно разветвленная. Итак, остановимся на ней подробнее. Как уже было сказано, на нее влияет вид вложения денег (просьба не путать с видами инвестиций). Он может существовать в виде 3 форм:

Потребительские

Капитальные

Капитальные вклады обычно используют при строительстве или реконструкции каких-то зданий. Тут работает принцип – чем больше вложений для модернизации и обновления капитала, тем больше прибыли он принесет.

Финансовые

Финансовые вклады осуществляются для покупки акций каких-то интересующих инвестора компаний, вложение в строящиеся объекты и т. д. Другими словами – приобретение финансовых активов.

Какие виды структур бывают

Различают общую структуру вкладов, структуру реальных и портфельных вложений.

Видовая

Видовая структура представляет собой конституцию распределения основного капитала между различными видами инвестирования. Например, с течением времени может увеличиваться приток капитала к жилому недвижимому имуществу, после чего спрос на него снова может упасть, а возрасти, например, на автомобили. Это и отражает состав вкладов по виду.

Технологическая

Технологическая структура вкладов показывает, какая доля из выделенных на строительство или реконструкцию какого-либо объекта денежных средств отводится на ремонтные и строительные работы. Сюда также входят средства, потраченные на закупку материалов и оборудования. Оказывает самое мощное влияние на эффективность в использовании вложений.

Воспроизводительная

Отраслевая

Под отраслевой конструкцией стоит понимать распределение средств среди всех отраслей народного хозяйства, а также в экономике. На практике применяют, чтобы обнаружить отрасли, ускоряющие получение дохода. В такие части экономики вклады делаются в первую очередь.

Территориальная

И, наконец, территориальная структура инвестиций определяет распределение материальных вложений между различными территориальными частями страны (район, область, край и т. д.). Количество получаемых вкладов прямо пропорционально привлекательности края.

Инвестиционное страхование частных лиц и защита международных инвестиций.

Что такое инвестиции?

В новостных видеороликах, особенно связанных с экономическими событиями, нередко упоминается об инвестициях – частных, государственных, зарубежных. По мнению корреспондентов, наличие и развитие инвестиционных потоков благоприятно влияет на российскую экономику, создавая условия для развития предпринимательства, роста уровня жизни и пр. Но для многих зрителей телевизионных новостей понятие инвестиций остается размытым, а порой – и вовсе непонятным. В этой статье попробуем объяснить, что такое инвестиции простыми словами и зачем они нужны.

Общее понятие инвестиций

Сегодня термин «инвестиции» широко распространен в экономической, промышленной, инновационной и пр. сферах. Под понятием инвестиций понимается вложение капитала в проекты или организации, направленное на получение прибыли или иного положительного эффекта в будущем. В зависимости от срока инвестиции могут быть:

В отличие от спекуляций, где главной целью видится получение максимальной прибыли за сверхкороткий промежуток времени, инвестиции направлены на получение выгоды спустя более длительный период.

Что такое инвестиционная деятельность и инвестиционная политика?

Ежегодно спрос на инвестиции увеличивается. Причем в инвестиционной деятельности заинтересованы как частные лица, так и юридические (предприятия и государство). Для населения страны инвестиции – это возможность получить дополнительный доход и сбережения на случай сложных жизненных ситуаций, для предприятий – стабилизировать финансовое положение в условиях рыночной конъюнктуры и увеличить оборотные средства, для государства – повысить эффективность проводимой финансовой стратегии на уровне макроэкономики.

Инвестиционная деятельность – это комплекс мер, который проводит инвестор для получения желаемого результата и увеличения капитала. Осуществление инвестиционной деятельности требует знаний, времени, контроля и неизменно связано с рисками. Инвестор – это тот, кто не просто использует свои финансовые ресурсы, а тот, кто получает выгоду от своей деятельности в этом направлении.

Одним из самых успешных примеров инвестиций – Вячеслав Мирашвили. Вложив 30000$ в соцсеть «Вконтакте», он стал обладателем ее контрольного пакета акций и через несколько лет стал самым молодым долларовым миллиардером в стране.

Словарь

Большой энциклопедический словарь в редакции 2002 года определяет слово «инвестиции» как долгосрочные вложения капитала в отрасли экономики внутри страны и за границей.

Людей, которые занимаются инвестированием, называют инвесторами. Частным инвестором может стать кто угодно — менеджер среднего звена, финансист, врач, преподаватель, студент или пенсионер, для этого не требуется специальное образование. Для них это способ получить дополнительный доход. Трейдеры — противоположность инвесторов; они постоянно проводят краткосрочные сделки, этот вид деятельности является для них основным источником дохода.

При том, что инвестиции направлены на получение инвестором прибыли, они не являются гарантированным способом ее получить. Разные способы инвестирования обеспечивают разные гарантии получения дохода, но во всех случаях существует риск того, что вместо прибыли инвестор получит убыток.

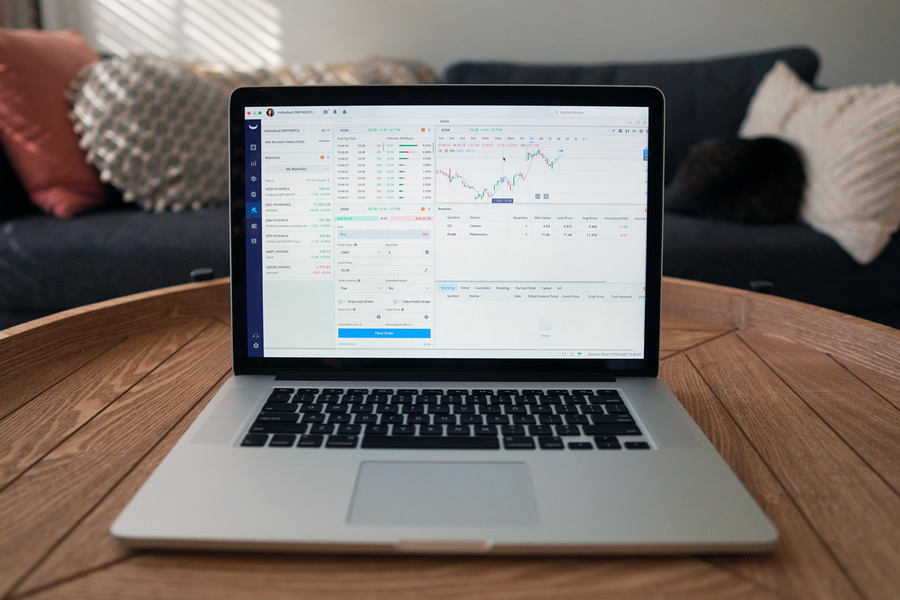

Способы частных инвестиций

На бирже существует множество способов вложить деньги. Одни не требуют глубоких познаний работы финансовых рынков, другими занимаются только профессионалы.

К самым распространенным предметам для инвестиций на бирже можно отнести:

Сроки инвестирования

Для удобства частные инвестиции разделяют на группы в зависимости от сроков. Всего их три:

Стиль инвестирования

В наше время сформировалось два основных стиля инвестирования. Первый — пассивное инвестирование. Для него характерны вложения на долгий срок. Такой стиль предполагает, что человек вложил деньги, например, в акции компании, и несколько лет держит их, не продавая. Как правило пассивные инвестиции производятся в крупные сырьевые, технологические, финансовые компании — у них ниже риск резкого падения котировок, часто такие компании платят дивиденды.

Второй стиль — агрессивное инвестирование. Здесь подразумевается, что инвестор вкладывает деньги в более рискованные инструменты. Например, в акции не локомотивов индустрии, а в акции компаний поменьше — при колебаниях рынках такие бумаги сильнее растут или падают (то есть, обладают высокой волатильностью), но за счет этого же качества можно больше заработать. Такой вид инвестиций требует глубокого понимания рынка и готовности потерять вложенные средства.

Как инвестировать частному лицу

Также брокеры предоставляют услуги профессионального управляющего. Вместе со специалистами вы выбираете стратегию инвестирования, договариваетесь, при каких условиях какие акции покупать/продавать, а дальше ситуативные решения по вашему портфелю принимает управляющий.

Нужно ли платить налоги с инвестиций

Законодательством учитываются ситуации, когда инвестор с одной сделки получил прибыль, а с другой — убыток. Например, если вы купили ценные бумаги на сумму ₽100 тыс., а продали за ₽140 тыс., ваша прибыль составит ₽40 тыс. Затем вы купили также на ₽100 тыс., но продали за ₽90 тыс., то тут ваш убыток составит ₽10 тыс. В итоге вам нужно будет заплатить налог с суммы ₽30 тыс.

Если вы налоговый резидент России, то вам придется заплатить 13% со своей прибыли; если вы иностранец — 30%. Брокер удержит за вас налог и перечислит его в государственный бюджет по итогам года. Если вы покупаете иностранные акции, то доходом считается разница между суммой покупки и продажи в рублях.

С 1 января 2021 года налог нужно будет платить со всех облигаций, как государственных, так и корпоративных. Исключений нет. Ставка — 13% для резидентов и 30% для нерезидентов.

Если вы обычный российский частный инвестор, то брокер сначала заплатит государству с ваших дивидендов налог в 13% и потом переведет вам уже чистые деньги. Когда вы получаете дивиденды, например, по американским акциям, то 10% пойдут в американский бюджет, а 3% — в российский.

Кроме обычного брокерского счета инвестор может открыть индивидуальный инвестиционный счет (ИИС). Он представляет собой тот же брокерский счет, но с возможностью получить налоговый вычет. Возможность его открыть есть только у граждан РФ.

ИИС появился в России 1 января 2015 года. Он бывает двух типов — А и Б. В случае со счетом А вы можете вернуть 13% от суммы, которую внесли на ИИС в течение года. Сумма, от которой будут рассчитаны эти 13%, не может превышать ₽400 тыс. Поэтому максимально вы можете получить от государства по этой льготе ₽52 тыс. в год. Счет типа Б освободит вас от налога на прибыль. То есть весь доход, который вы смогли заработать, торгуя ценными бумагами на ИИС, не будет облагаться подоходным налогом в 13%.

Доходность и риски

Инвестиции обладают двумя ключевыми качествами, которые имеет прямую взаимосвязь. Это доходность и риск. Чем выше риск, с которым связана инвестиция, тем выше может быть потенциальная доходность. И наоборот — относительно надежные инвестиции никогда не позволяют рассчитывать на высокий заработок.

Например, банковский вклад, который тоже вполне можно считать инвестицией, или покупка государственных облигаций — это вложения с низким риском. Банковские вклады страхуются, а в случае с гособлигациями гарантом возврата денег выступает государство. Но и доходность таких инвестиций ниже, чем потенциальная доходность акций, на которые могут повлиять самые разные причины от рыночных до корпоративных.

Для иллюстрации связи рисков с доходностью можно привести другой пример. Облигации с 10-летним сроком погашения приносят покупателю больший доход, чем, например, трехлетние облигации. Здесь действует следующий принцип: чем выше срок погашения облигации, тем больший риск берет на себя инвестор (все-таки за 10 лет даже с гособлигациями многое может произойти) и соответственно тем больше его нужно за этот риск вознаграждать.

Портфель инвестиций и его диверсификация

Помимо диверсификации по активам, портфель также важно распределить по секторам или отраслям экономики. Важность такого принципа хорошо прослеживается при внимательном изучении любого экономического кризиса. В такие периоды когда одни акции падают, другие растут. Это создает баланс и позволяет свести потери к минимуму.

Какие бывают инвестиции

Понятие инвестиций не ограничивается частными инвестициями в ценные бумаги или производные финансовые инструменты. В широком смысле термин «инвестиции» можно распространить на любые вложения частным лицом или компанией будь то деньги, материальные средства или нематериальные активы.

Основные классы инвестиций:

Противоположностью инвестиции является дивестиция. Так в экономике называют сокращение актива. Дивестицией можно назвать продажу части существующего бизнеса — компании так поступают в случае, если хотят сосредоточиться на основном направлении своей деятельности.

Дивестиции могут совершаться, в том числе, по морально-этическим причинам. В последние годы к дивестициям связанных с нефтяной промышленностью активов призывают экологические активисты.

Иногда дивестиция становится результатом антимонопольной политики. Один из таких случаев произошел в 1984 году, когда власти США обязали телекоммуникационную корпорацию AT&T разделить и продать одно из подразделений.

Известные инвесторы

Питер Тиль — американский инвестор немецкого происхождения. Сооснователь платежной системы PayPal, первый внешний инвестор Facebook, сооснователь и управляющий фондом Founders Fund.

Джордж Сорос — американский трейдер и инвестор. За Соросом закрепилась репутация дерзкого финансового спекулянта. Он приобрел известность после 1992 года, когда принял активное участие в обвале британского фунта.

Братья Уинклвоссы — близнецы Кэмерон и Тайлер Уинкловоссы, американские инвесторы, известные в первую очередь судебной тяжбой с Марком Цукербергом (Уинклвоссы утверждали, что Цукерберг использовал их идею при создании Facebook) и как одни из первых инвесторов в биткоин. Уинкловоссы стали первыми криптовалютными миллиардерами.

Масаёси Сон — японский бизнесмен, основатель компании SoftBank. Созданный SoftBank фонд Vision Fund Investments, вкладывающий деньги в новые технологии, искусственный интеллект и робототехнику, стал одним из крупнейших инвестфондов Кремниевой долины последних лет.

Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности. Подробнее