Что обозначает к с в реквизитах банка

Что такое корреспондентский счет банка

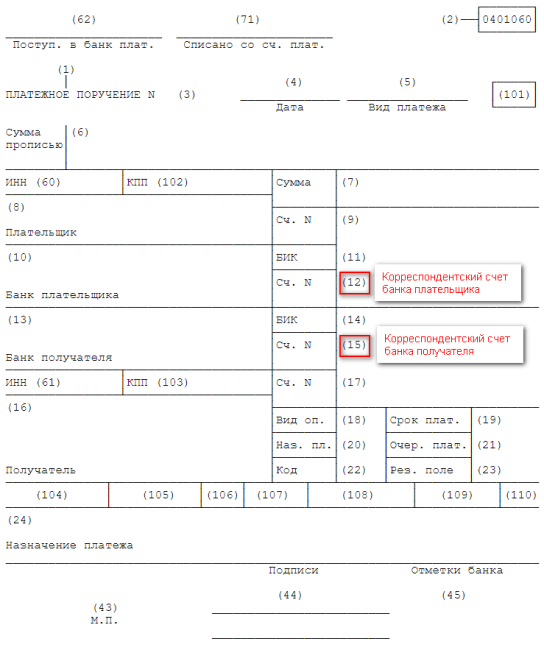

Заполняя платежное поручение, вы сталкиваетесь с несколькими похожими, но разными по смыслу терминами: расчетный счет, корреспондентский счет, БИК. Для чего нужны корреспондентские отношения, как они снижают финансовые риски, расскажем в материале.

Корреспондентский счет (КС) открывает банк в Центробанке или другой кредитной организации. Он предназначен для операций, которые одно финансовое учреждение проводит по поручению и на средства другого.

Что такое корреспондентский счет банка

Его открывает финансовое учреждение, предоставляющее услуги другому учреждению. Корреспондент выполняет множество различных функций, упрощает переводы, прием депозитов, проведение финансовых транзакций, сбор необходимых документов.

Допустим, у российского банка нет представительств в другой стране. Для проведения транзакций для международных клиентов он обращается в организацию-корреспондент, которая выступает как посредник между эмитентом и получателем.

КС облегчает обмен валюты, безналичные операции, электронные переводы. Если организация-отправитель и получатель не заключали специальный договор о банковских переводах, они могут проводить платежи через корреспондента.

Так, небольшой банк в Хабаровске решил принимать международных клиентов из Азии, но у него нет собственных отделений за рубежом. Он использует корреспондент для перевода денег, проведения финансовых операций. Это дает доступ к иностранному банковскому рынку в обмен на комиссию.

Для чего нужен корсчет

КС нужен для проведения следующих межбанковских операций:

При работе по корсчетам за транзакциями финансовых учреждений в России следит Центробанк. На основании показателей КС (активы, резервы, расчеты) ЦБ формирует рейтинг компании. Транзитный аккаунт применяется для проведения платежей одной финансовой организации по договору с другой.

В чем отличие от расчетного счета

У каждой бизнес-организации есть расчетный счет (РС), а вот КС есть только у финансово-кредитных компаний, работающих с другими в рамках специального договора.

Чем отличается РС и КС

Только банки, кредитные компании

В чем отличие от корреспондирующего счета

Корреспондирующие аккаунты – это счета внутри одной организации. Разница между КС и корреспондирующим велика.

Корреспондирующие счета – взаимосвязанные счета в бухгалтерском учете: каждая операция записывается на дебете одного и кредите другого. Еще этот тип отражения финансовых операций называется «двойная запись». Такую связь называют корреспонденцией: показывает источник появления и направление расходования средств, общее финансовое положение организации.

Директор внес 10 тысяч на баланс компании. Бухгалтер делает одновременно две записи:

Виды корреспондентских счетов

Всего в мировой банковской практике существует три вида КС: ностро, лоро, востро.

Если банк «Капитал» откроет счет в банке «Медведь», это будет ностро для «Капитала» и лоро для «Медведя». А если «Капитал» откроет счет в City Bank (Бангладеш), это будет ностро для «Капитала», а с точки зрения City Bank это будет востро.

Как узнать корсчет

Четыре простых способа, как узнать КС:

Как открыть корреспондентский счет

При регистрации финансово-кредитной организации ей автоматически присваивается корреспондентский шифр. Как это происходит: организация подает заявление в Центробанк, получает лицензию, реквизиты. Уникальный идентификационный номер банку присваивают после оформления корреспондентского договора.

Российские финансовые институты не могут полноценно функционировать без взаимодействия с зарубежными банками, которые поддерживают бизнес их клиентов, обслуживают расчеты, предоставляют финансирование. Корреспондентские отношения – один из инструментов снижения финансовых рисков благодаря доверительному обмену информацией, контрольным документам (альбом образцов подписей), финансовой отчетности, тарифам, другим документам.

Что такое корреспондентский счет: виды, особенности и назначение

Платежные поручения приходится заполнять не только бухгалтерам компаний, но и обычным гражданам, когда нужно провести расходные операции через банк. В этом документе много специфических терминов, которые необходимо знать, чтобы деньги поступили по назначению. В статье разберем, что такое корреспондентский счет, для чего он нужен, чем отличается от расчетного и как узнать нужную цифровую комбинацию.

Определение и основные характеристики

Корреспондентский счет (корсчет, к/с) представляет собой счет, который используется в операциях между финансово-кредитными организациями, в том числе и при расчетах с Центробанком России.

Любое юридическое лицо обязано иметь счет в банке для ведения своей хозяйственной деятельности (получение выручки, уплата налогов и сборов, перечисление денег поставщикам, выплата зарплаты и пр.). Для компаний, индивидуальных предпринимателей и людей, которые занимаются частной практикой, такой счет носит название расчетного.

Финансово-кредитная организация является полноправным участником экономического механизма. Ей так же, как и любой другой компании, надо обслуживать свою деятельность. Для этого есть корреспондентский счет. Она может открыть его в других банках, в том числе и иностранных, а также в Центробанке. Между участниками процесса заключается корреспондентское соглашение. Количество к/с неограничено.

Примеры операций, которые осуществляются через корсчет:

Центробанк контролирует транзакции и следит за правомерностью совершаемых операций между банками. Показатели к/с выступают критериями для рейтинговой оценки финансовой организации. Банк открывает корсчет в ЦБ РФ для учета своего имущества, формирования резервов и отражения расчетов.

Счет в другом банке используется как транзитный, служит для отражения операций по поручению другой кредитной организации в рамках соглашения.

Отличия от расчетного счета

В глазах обывателя часто расчетный и корреспондентский счета – одно и то же. Но это не так. Рассмотрим в таблице, чем они отличаются:

| Параметры сравнения | Расчетный счет | Корреспондентский счет |

| Кто открывает | Любое юридическое лицо, ИП и лицо, занимающееся частной практикой | Банки и другие финансово-кредитные организации |

| Назначение | Для обслуживания деятельности юридических лиц, ИП и лиц, занимающихся частной практикой при посредничестве банка | Для обслуживания деятельности кредитных организаций при посредничестве других кредитных организаций |

| Возможность получения кредита | Есть | Нет |

| Документооборот | Поручение от юрлица, ИП и лица, занимающегося частной практикой, банку | Поручение от банка другому банку |

| Как пишется номер | Может начинаться с цифр 407 или 408. В конце 20-значного ряда обычный номер в банковской системе | Всегда начинается с цифр 301. Заканчивается тремя последними цифрами БИК |

Классификация корсчетов

Виды корреспондентских счетов:

В российской практике не разделяют НОСТРО и ВОСТРО. А все виды к/с используются в управленческом учете, частным клиентам эта информация только для общего развития.

Кроме этой классификации, различают к/с:

Структура корсчета

Корреспондентский счет состоит из 20-значного номера. Рассмотрим расшифровку на примере к/с Сбербанка.

301 01 810 0 00000000 608

Номера к/с Сбербанка в разных регионах будут отличаться.

При любой приходно-расходной операции необходимо оформить поручение. У него есть установленная форма, в которую строго вписывается определенная информация. В поля 12 и 15 заносятся номера корсчетов банков плательщика и получателя. Рекомендую заранее узнать к/с, чтобы деньги пришли вовремя и по назначению.

Как узнать корсчет

Для платежных операций внутри одного банка номер к/с знать необязательно. Но для межбанковских переводов он нужен и для плательщика, и для получателя. Реквизиты своего банка, в том числе и его корсчет, можно взять:

Узнать к/с для перевода лучше всего из документов, которые должен вам предоставить получатель денег. У одного банка может быть сотня корсчетов, поэтому целесообразнее запросить конкретный номер у организации, куда вы переводите средства. Если платежное поручение оформляете через личный кабинет или мобильное приложение, то при заполнении других реквизитов к/с проставляется автоматически.

Заключение

Заполнение платежных документов требует внимательности и понимания, куда и какие цифры записывать. Любая ошибка обернется тем, что банк не сможет отправить деньги адресату и вернет их. Не исключена ситуация, когда они зависнут где-то в пути или придут не в ту финансовую организацию. Тогда придется подключать банковские службы, чтобы разыскать и вернуть денежные средства. На все эти операции уйдет много времени.

По этой причине не отмахивайтесь от незнакомых терминов. Они нужны не только бухгалтеру, но и любому человеку, который получает или переводит деньги. Узнать к/с не составляет труда, а от этих 20 цифр зависит скорость и точность проведения операции.

Банковские реквизиты: что это такое

Наверняка вам хоть раз приходилось вводить аббревиатуры БИК, КПП, к/с. А если еще нет, то когда-нибудь точно придется. Давайте разберемся, что значат эти буквы и цифры, где их используют и насколько безопасно ими делиться.

Когда Олеся заполняла договор на оказание услуг, на последнем листе ей нужно было вписать свои банковские реквизиты.

Когда в ветеринарной клинике не работал терминал, Василия попросили совершить оплату на счет.

Когда Мария работала от лица ООО, поставщики просили ее прислать для выставления счета карту партнера.

Мы предлагаем разобраться с платежной абракадаброй. Узнаем, что значит каждая строчка банковских реквизитов, кому можно видеть эти данные, и что случится, если случайно ошибиться в одной из цифр.

Что такое банковские реквизиты

Банковские реквизиты (их еще называют платежными) нужны для проведения безналичных платежей.

Осуществить платеж можно:

Первые два варианта удобно использовать в повседневной жизни – например, отправлять деньги друзьям или родным с помощью карты «Халва». А вот организациям удобнее использовать последний вариант.

Однако вместе со счетом почему-то запрашивают еще и другие данные – БИК, ИНН, КПП, КБК, к/с. Они тоже нужны, потому что это составляющие адреса человека или организации. Благодаря этим данным банк понимает, кому именно отправляет деньги.

Что такое расчетный счет

Расчетный счет – это уникальный номер, который присваивается клиенту в банке. Расчетный счет (р/с) могут иметь только организации или ИП. Для физлиц подобная комбинация цифр называется просто «счет».

Р/с используют для:

Он состоит из комбинации 20 цифр:

407 02 810 5 6200 ХХХХХХХ

405, 406 – номер государственных организаций,

407 – номер негосударственных организаций,

01 – финансовое учреждение,

02 – коммерческая организация,

03 – некоммерческая организация,

Значение всех цифр можно посмотреть здесь.

Значение всех кодов можно посмотреть здесь.

Важно: у клиентов одного банка номера счетов отличаются, а вот у клиентов разных – могут совпасть. Чтобы не произошло ошибки, запрашивают остальные реквизиты.

Подробно о том, что такое р/с и как его открыть, мы рассказывали в этой статье.

Что такое корреспондентский счет

Корреспондентский счет, который в записях может фигурировать под видом «к/с», в отличии от р/с относится не к лично ИП или организации, а к финансовой организации. К/с используют для проведения межбанковских операций.

Если деньги переводятся из Совкомбанка в другой, то к/с необходим. А если внутри одного банка – нет.

Отличие расчетного счета от корреспондентского.

К/с тоже состоит из 20 знаков, однако в начале всегда идет комбинация 301. А последние три знака соответствуют последним трем знакам БИК.

Что такое БИК

БИК расшифровывается как банковский идентификационный код. Он позволяет увидеть, где открыт счет.

БИК присваивается каждому банку (иногда и филиалу) Банком России. Он же и ведет учет всех кодов.

БИК состоит из 9 цифр:

ХХ ХХ ХХ ХХХ

Что такое ИНН

Индивидуальный налоговый номер присваивается физлицам, ИП и организациям, позволяет вести учет налогоплательщиков. При переводах ИНН служит для идентификации получателя.

ИНН физлиц состоит из 12 цифр, и вы хорошо с ним знакомы. ИНН юрлиц – из 10. Рассмотрим подробнее:

ХХХХ ХХХХХ Х – для юрлиц,

ХХХХ ХХХХХХ ХХ – для физлиц.

Важно: ИНН физлица и ИП одинаковый.

Что такое КПП

КПП расшифровывается как код причины постановки на учет в налоговой, он состоит из 9 цифр:

ХХ ХХ ХХ ХХХ

Как правило, КПП дополняет ИНН и идет в записях идет рядом с ним. Но в отличие от ИНН, это не уникальный номер, а лишь демонстрация причины постановки на учет.

Важно: КПП присваивается только организациям, их может быть несколько, и они могут изменяться. Например, при смене места регистрации.

Что такое КБК

КБК – код бюджетной классификации. Он состоит из 20 знаков и используется для переводов в государственный бюджет.

ХХХ ХХХХХХХХХХ ХХХХХХХ

Перечень КБК ежегодно утверждает Минфин, поэтому актуальный список можно найти в соответствующем приказе.

Что еще указывают в банковских реквизитах

Кроме закодированного в цифры адреса, в раздел с реквизитами владельца нередко вписывают дополнительную информацию.

Сюда вписывается ФИО человека, владеющего счетом, или полное наименование организации.

Например, Сидоров Владимир Петрович.

Например, ИП «Салют» или ООО «Удача».

Финансовая организация, в которой открыли счет. Это может быть как подразделение, так и общее наименование, если у финансовой организации нет своих филиалов.

Например, ПАО «Совкомбанк».

Назначение платежа – не формальная строчка, а часть «антиотмывочного закона» 115-ФЗ. Благодаря этим данным контрагент и банк понимают цель платежа – например, оплата товара или возврат долга.

Важно прописывать строку не общими формулировками, а с указанием конкретных названий, номера договора или счета.

Если не заполнить строчку, финансовая организация не идентифицирует платеж, из-за чего могут возникнуть вопросы к бизнесу, как следствие – появятся ненужные проблемы.

Пример корректного заполнения:

Оплата по договору №589 от 24.11.2021 за поставку товара (мебель) НДС не облагается.

Для указания налога на добавленную стоимость иногда выделяется отдельная строка.

Например: НДС не облагается / НДС включен.

Основной государственный регистрационный номер для организаций или ИП. Он состоит из 13 цифр и соответствует номеру записи в ЕГРЮЛ или ЕГРИП.

Например, ОГРН: 1144400000425.

Код предприятия в соответствии с Общероссийским классификатором предприятий и организаций. Он состоит из 8 или 10 цифр. Нужен, чтобы облегчить учет и ведение списков предприятий в общероссийских базах данных.

Например, ОКПО: 24399828.

Также иногда прописываются ОКАТО или ОКТМО – сведения об адресе регистрации компании.

Что такое SWIFT-реквизиты и зачем они нужны

Перевести деньги в любой валюте за границу или получить их оттуда можно через систему SWIFT. SWIFT – уникальный код из букв и цифр, который присваивается банку для прямых переводов.

SWIFT Совкомбанка: SOMRRUMM.

Дополнительно к нему могут применяться три цифры для уточнения подразделения для перевода.

Запомните: для переводов внутри России используются обычные банковские реквизиты, для переводов за границу – SWIFT-реквизиты.

Как узнать свои банковские реквизиты

Узнать свои банковские реквизиты можно:

Что делать, если ошибся в написании банковских реквизитов

Во-первых, не паниковать. Ввод большого количества данных при переводах организации или ИП – достаточно муторная работа, но именно это и позволяет банку безошибочно определить, кому вы отправляете деньги.

Если напутать в одной из цифр или строк, «пазл» не сойдется, и система зафиксирует ошибку.

Надеемся, теперь у вас есть представление о том, что значит вереница цифр в банковских реквизитах, и вы без труда сможете выудить нужную вам информацию в таинственных кодировках.

Кор счет

Что такое р/с и к/с в банковских реквизитах?

Время от времени каждому из нас приходится заполнять платёжные квитанции. По большей части, обычные граждане просто переписывают буковки и циферки с образца, который им предоставляет соответствующая структура для совершения платежа.

Многим из нас абсолютно неизвестно, к примеру, что такое р/с и к/с в реквизитах банка, которые вносятся в графы квитанции. Даже если вы догадываетесь, что р/с означает «расчётный счёт», то вряд ли точно знаете, какова его роль в межбанковском обороте, и в чём заключается разница между ним и корреспондентским счётом, который обозначают буквами к/с. Между тем, ничего сложного во всём этом нет, а знать такие вещи иногда бывает полезно.

Что такое р/с?

Итак, р/с – это расчётный счёт, но что конкретно означает это словосочетание? Финансовые сравочники подскажут, что расчётным счётом называют учётную запись, которую открывают и ведут от имени физлица или юрлица и в которую заносят все сведения об имеющихся на его счёте деньгах. Расчётный счёт служит в основном для текущих операций – платежей или получения поступающих сумм.

Формат расчётного счёта является стандартным для всех банков в России. Его структура такова:

— с 1 по 3 цифры – номер 1-го порядка балансового счёта;

— 4 и 5 цифры – номер 2-го порядка балансового счёта;

— с 6 по 8 цифры – закодированное обозначение валюты счёта (для российского рубля 810);

— 9 цифра – проверочная, вычисляемая по специальной методике в соответствии с цифрами расчётного счёта и БИК банка;

— с 10 по 13 цифры – код подразделения банка, в котором открыт данный расчётный счёт;

— с 14 по 21 цифры – номер лицевого счёта клиента.

Номер расчётного счёта во всех документах указывается исключительно в его цифровом выражении, без расшифровки значений входящих в него групп цифр.

Что такое к/с?

В платёжной квитанции и любом другом финансовом документе сокращение к/с обозначает корреспондентский счёт, который банк открывает в другой финансовой организации – банке, кредитной структуре, фонде и т.д., либо филиал банка открывает в центральном отделении. Назначение корреспондентского счёта – аккумулирование и учёт платежей, проходящих между этими структурами.

В центральном отделении каждого банка имеются специально открытые корреспондентские счета других банков и собственных филиалов, через которые ведутся расчёты и проводятся платежи. Расчётные счета открываются на основе заключаемых корреспондентских договоров. Чтобы осуществить межбанковский платёж, нужно указать не только название банка и номер лицевого или расчётного счёта, но и номер корреспондентского счёта, через который будет проходить платёж.

Система корреспондентских счетов действует на всей территории России, но при перечислении денег в зарубежные банки она может не использоваться.

Структура корреспондентского счёта выглядит следующим образом:

— с 1 по 3 цифры – балансовый счёт 1-го порядка, для российских банков это всегда число 301;

— с 4 по 5 цифры – балансовый счёт 2-го порядка;

— с 6 по 8 цифры – код валюты, в которой открыт и действует счёт (для рублей России это 810);

— 9 цифра – проверочная, вычисляемая по специальной системе;

— с 10 по 17 цифры – код, соответствующий номеру счёта в банке;

— с 18 по 20 цифры – соответствуют последним трём цифрам БИК этого банка.

Всего корреспондентский счёт любого банка состоит из 20 цифр.

Для чего нужны р/с и к/с?

В платёжных системах внутрибанковского и межбанковского денежного оборота расчётный и корреспондентский счета выполняют функции упорядочения проводок, чтобы отправленные суммы быстрее находили своих адресатов и попадали на их счета.

При отправке платежа средства вначале отправляются на корреспондентский счёт банка, в который они адресованы. С корреспондентского счёта платежи распределяются на расчётные счета клиентов.

Порой при оформлении необходимых бумаг для проведения финансовой операции плательщику требуется указать корреспондентский счет. Многие граждане, не знакомые с нюансами реквизитов, часто путают их и допускают грубые ошибки. Правильность указаний банковских сведений крайне важна для правильного осуществления различных финансовых операций.

Каждому кредитно-банковскому учреждению присваивается личный корреспондентский счет. Этот реквизит включен в перечень обязательных и нужных, помогающих осуществлять банковскую деятельность и совершать различные необходимые финансовые перечисления. Поэтому каждому плательщику следует знать корреспондентский счет Сбербанка, где его узнавать и как расшифровывать.

Корсчет Сбербанка — важный и обязательный реквизит, необходимый для проведения денежных транзакций

Что такое корсчет

Кор счет Сбербанка – это уникальный, индивидуально установленный номер, включающий в себя двадцать чисел. Главное его предназначение заключается в обосновании всех производимых расчетов. Проводят финансовые операции на основании оформленного корреспондентского соглашения между кредитно-банковскими организациями.

Основная задача корсчета – демонстрация и подтверждение финансового состояния конкретной банковской структуры.

Зная, что такое корреспондентский счет Сбербанка России, Центробанк может быстро провести аудит и совершить обоснованные выводы о текущем положении финансовых дел данного кредитно-финансового учреждения. Производится это путем анализа пассивов/активов организации на базе заданных параметров корсчета. Эти сведения важны и для самого Сбербанка – они помогают осуществлять внутренний банковский аудит (по балансу корсчета можно выяснить финансовое «здоровье» банка).

Основная суть реквизита

Какую информацию носит корреспондентский счет

Все 20 чисел корсчета несут в себе зашифрованные данные/сведения обо всех проводимых банковских операциях. Эти данные очень важны и необходимы для проверяющих, контролирующих структур. Например, опираясь на эти данные, Центробанк оценивает и анализирует возможные риски от осуществляемых конкретным банком денежных транзакций. А также узнает, имеются ли признаки банкротства структуры.

При нулевом либо отрицательном балансе корсчета Сбербанк не может и не имеет права осуществлять денежные переводы плательщиков.

Данный реквизит имеется у каждой банковской структуры в России. И у каждого банка он уникализированный. Все банковские реквизиты находятся в свободном доступе, и ознакомиться с ними может каждый желающий. Публикуются сведения на официальных интернет-порталах, а также прописываются в договорах. Но сведения обо всех проводимых по корсчету транзакциях доступны лишь Центробанку, некоторым крупным инвесторам и аудиторским компаниям.

Расшифровка корсчета

Все двадцать чисел, из которых состоит корреспондентский счет, несут за собой определенную информацию. В частности:

БИК представляет собой уникальный банковский код, который, как и в случае с корсчетом, присваивается Центробанком. БИК состоит из 7–9 чисел и также включен в список реквизитов, необходимых для указания при проведении денежных транзакций. Корреспондентский счет Сбербанка располагается в столичном регионе, что и указывается во всех реквизитах. Плательщику требуется только обозначать цифры корсчета, без месторасположения.

С помощью корсчета Центробанк проводит аудит финансовых организаций

Могут ли измениться данные

Такая ситуация вполне возможна, но осуществляется она исключительно по указанию Центробанка. А это значит, что плательщику стоит периодически проверять подлинность банковских реквизитов, чтобы не указать уже устаревшие. Если допущенная ошибка при оформлении платежного поручения и проведения перевода, транзакция не может осуществиться, все переведенные средства вернутся отправителю. Причем весь процесс может занять до 10–12 банковских суток.

Изменения в корсчете и БИК происходят по причине смены официального названия финансового учреждения или перемены его месторасположения.

Как узнать корреспондентский счет Сбербанка

Каждому потенциальному плательщику следует уметь различать индивидуальные и общие банковские реквизиты. Эти понятия не являются одинаковыми и применяются при проведении различных денежных операций.

Уточнить банковские реквизиты можно на официальном портале банка

Общие реквизиты. Используются при проведении платежей между разными кредитно-финансовыми учреждениями (например, если плательщик обслуживается в одном банке, а получатель в стороннем). Также эти данные становятся необходимыми для указания при проведении оплаты с помощью платежных систем. К общим реквизитам относятся следующие параметры:

Индивидуальные реквизиты. Относятся к личным данным владельца расчетного счета. То есть получателя перевода (банковского клиента). Это номера личных счетов/карт, открытых в конкретном банке.

Корсчет Сбербанка можно выяснить на официальном портале финансовой организации. Уточняется информация следующим путем:

Банковские реквизиты не понадобятся при проведении внутренних платежей (между счетами одного банка). Например, при переводе денег с одной карты Сбера на другую. Для проведения подобных транзакций от плательщика требуется только указать номер карты получателя.

В случае допущенной ошибки в корсчете денежный перевод выполнен не будет

Также уточнить информацию по действующим реквизитам можно у операторов колл-центра. Для этого следует позвонить по круглосуточному телефону горячей линии: 8-800-555-55-50. Сейчас у Сбербанка реквизиты имеют следующий вид:

Что такое БИК, расчетный и корреспондентский счет

Банковские идентификационные коды (БИК) присваиваются Центробанком России каждому банку и для каждого банка они являются уникальными.

БИК представляет собой составной идентификационный код из 9 разрядов где:

— первые два разряда равны “04″ и характеризуют принадлежность Российской Федерации,

— разряды 3-4 являются кодами по ОКАТО или 00 для территорий вне России

— разряды 5-6 определяют код подразделения Банка России

— разряды 7-9 определяют внутренний номер банка в подразделении Банка Росии

Справочник БИК является статическим и ежемесячно или чаще обновляется Банком России.

Поскольку БИК является открытым статическим справочником доступным на сайте ЦБ РФ и во многих финансовых системах, то практически вся скрытая в нём информация доступна в лучшем качестве из внешних источнков данных. Извлечение данных из кода БИК целесообразно только при отсутствии информационной системы под руками.

В общем случае из кода БИК можно извлечь:

— подразделение Банка России ответственного за его регистрацию.

— примерную дату регистрации Банка поскольку уникальный внутренний номер в подразделении является инкрементальным

Расчетный и корреспондентский счета

Общее описание

Расчетный счет — это счет используемый банком для проведения денежных операций.

Расчетный счет состоит из следующей структуры:

— 3 разряда — номер балансового счета первого порядка (значения за исключеним 301)

— 2 разряда — номер балансового счета второго порядка

— 3 разряда — код валюты по ОК 014-94 (для рублевых счетов — 810)

— 1 разряд проверочная цифра

— 11 разрядов — код счета в банке

Корреспондентский счет — счёт, открываемый кредитной организации (банку) в подразделении центрального банка или в иной кредитной организации.

Предназначен для отражения расчётов, производимых одной кредитной организацией по поручению и за счёт другой на основании заключённого между ними корреспондентского договора.

В платёжных документах, отправляемых через расчётную сеть Банка России, указываются не только расчётные счета отправителя и получателя средств, но и корреспондентские счета кредитных учреждений, в которых эти расчётные счета открыты.

В практике международных расчётов, однако, использование данного реквизита в платёжных поручениях не является обязательным.

В России номера корреспондентских счетов состоят из 20 разрядов, при этом первые три разряда (так называемый счёт первого порядка) — 301.

Последние три знака номера корреспондентского счёта, открываемого в учреждении Банка России (18-й, 19-й, 20-й разряды), содержат 3-значный условный номер участника расчётов, соответствующий 7-му, 8-му, 9-му разрядам БИК.

Корреспондентский счет состоит из следующей структуры:

По первым 3 и 5 цифрам счета можно определить его предназначение. Например: 407 —

это счета (обычных) клиентов банков

Подробнее о структере балансового счета можно прочитать, например, здесь — http://www.bank24.ru/bank/finance/dynamics/methodics/

Что такое расчетный счет?

Расчетный счет — место хранения денежных средств предпринимателя или предприятия. Все операции по расчетному счету выполняются только при наличии соответствующих распоряжений предпринимателя или ответственного лица организации.

Как только предприятие регистрируется, оно обязано обратиться в банк и открыть такой счет. Открытие осуществляется достаточно оперативно после предоставления необходимого пакета документов. В дальнейшем расчетный счет требуется для проведения всех платежей, в первую очередь, налогов (внесение обязательных платежей в казну государства в наличном виде не допускается, поэтому и необходим расчетный счет в банке). Кроме того, между юридическими лицами действующими нормативными актами запрещены расчеты в наличной форме на сумму более 100 тысяч рублей, поэтому большая часть платежей за товары, сырье и материалы, различные услуги производится в безналичной форме с использованием расчетных счетов. Даже при наличии необходимой суммы в кассе предприятия, бухгалтер обязан будет не передать денежные средства в кассу контрагента, а внести их на расчетный счет в банк и выполнить платежную операцию.

Внешне расчетный счет представляет собой уникальный набор из двадцати цифр (лицевой счет компании в банковском учреждении), каждая из которых имеет свое значение. Обладая умением читать счета можно узнать форму собственности компании или ИП, вид валюты, в которой выполняются операции по счету, и так далее. Номер расчетного счета является обязательным реквизитом в платежных документах, который необходимо указывать партнеру для того, чтобы он мог перечислить деньги.

С помощью расчетного счета клиент банка может выполнять следующие операции:

Некоторые предприятия имеют несколько счетов в различных финансовых организациях, что не запрещено законодательством, но обо всех их при открытии следует уведомлять контролирующие органы (в настоящее время банки делают это самостоятельно в автоматическом режиме). При этом каждый счет представляет собой уникальную комбинацию цифр, что позволяет быть уверенным, что при корректном указании платежных реквизитов средства будут зачислены именно на счет того адресата, которому они предназначаются.

Что такое корреспондентский счет?

Корреспондентский счет — аналог расчетного счета, но для использования финансовым учреждением (банком). С его помощью осуществляются все межбанковские переводы. Кроме того, средства, которые хранятся на таком счете, уже защищает Центральный банк РФ.

Предприятия выбирают в качестве партнеров разные банки, поэтому при перечислении средств от одной компании в другую происходит не только смена счетов, но и финансовых учреждений. Для того, чтобы платежи могли проходить между банками требуются корреспондентские счета. Они открываются каждой финансовой организацией в соответствующем территориальном отделении Центрального банка РФ. Также банки могут устанавливать взаимоотношения напрямую, в такой ситуации платежи кредитных организаций проходят значительно быстрее.Однако финансовых учреждений в стране сейчас насчитывается более 500,, а значит, без системы корреспондентских счетов Банка России не обойтись.

Таким образом, корсчет является и одним из элементов управления ликвидностью – способностью банка своевременно удовлетворить требования своих кредиторов, как предприятий по проведению платежей, так и физических лиц в части своевременного возврата вкладов. Наличие средств на корреспондентских счетах позволяет оперативно получить их в кассу для выдачи клиентам или для того, чтобы все платежи могли оперативно производиться.

В законодательстве установлено, что корреспондентский договор может быть трех видов, следовательно, можно выделить следующие типы корреспондентских счетов:

В ситуации, когда организация оформляет платежное поручение для перечисления средств контрагенту в другой банк, она обязана в документе указать не только реквизиты расчетного счета, но и сведения о финансовой организации партнера (для этого потребуется узнать корреспондентский счет, БИК, наименование банка). Это позволит банку плательщика оперативно перечислить средства со своего корреспондентского счета партнеру, а тому — зачислить полученные средства на счет контрагента. Чем быстрее выполняются данные операции, тем быстрее поставщик увидит денежные средства у себя на счете и, например, начнет отгрузку товара.

Существуют и ситуации, когда корреспондентский счет банка не требуется. Например, если перевод выполняется внутри одной финансовой организации или между ее филиалами. В этом случае Центральный банк РФ не задействуется, все операции производятся в рамках одной информационной системы.

Банков-корреспондентов может быть несколько, в зависимости от региона, куда направляется платеж, отношений между самими банками, синхронизации информационных систем и многих других факторов.

Отличия между счетами

Расчетный счет открывается юридическим или физическим лицом (инд. предприниматели) для ведения расчетов с бюджетом или другими юридическими лицами. Корреспондентский счет — это счет банка, в Центральном банке, как и БИК.

Проще всего их отразить отличия в таблице.

| Расчетный счет организации | Корреспондентский счет банка |

|---|---|

| Имеется только у юридических лиц и индивидуальных предпринимателей | Используется при осуществлении расчетов между банками, открывается одним банком в другом или обоими финансовыми учреждениями в Центральном Банке РФ |

| Может использоваться для получения кредита в банке | Применяется только для расчетных операций, кредиты Банка России предоставляются финансовым организациям на другие счета |

| Требуется для перечисления средств от отправителя и получателя при помощи банковской системы | Требуется для осуществления межбанковских переводов с привлечением дополнительных финансовых организаций или Центрального Банка |

| Основанием для проведения операции является платежное поручение компании или ИП | Основанием для выполнения операции является платежное поручение финансовой организации |

Отличить корреспондентский счет от расчетного очень просто. Во-первых, различаются первые три цифры – это номера в банковском плане счетов для ведения бухгалтерского учета (расчетный счет начинается с 407 или 408, а корреспондентский счет – с 301). Во-вторых, последние три цифры корсчета совпадают с БИК обслуживающего банка, а у расчетного это просто номер в банковской информационной системе.

Итак, несмотря на схожее строение, наличие 20 цифр в номере, разобраться, расчетный или корреспондентский счет представлен в реквизитах, достаточно просто. При этом они оба необходимы для осуществления расчетов. Особенно актуально наличие обоих типов при выполнении переводов в другие банки. Сведения о корреспондентском счете в такой ситуации становятся необходимыми.