Что обозначает оплата через сбп

СБП C2B. Снаружи и изнутри

Мы все уже освоились с «переводами по телефону» друг другу, но пришла пора поговорить про оплату через СБП. Тем более что эту функцию реализовали уже больше 60 российских банков, то есть новый инструмент для платежа смартфоном есть теперь у большинства жителей страны.

В этой статье я хочу рассказать, что такое C2B-операции в Системе быстрых платежей:

сценарии со стороны клиента

с точки зрения реализации

и немного – про выгоду

Принцип такой: данные о предстоящем платеже хранятся в ОПКЦ (Операционно-Процессинговый и Клиринговый Центр) СБП. Для платежа эти данные (назовем это платежной ссылкой) должны попасть в смартфон клиента, чтобы ему осталось нажать “ОК”, а потом банк плательщика запустит процесс.

Исторически первым механизмом транспорта этих платежных данных был QR-код. Продавец показывает картинку, покупатель сканирует и “ок, согласен”. Поэтому большинство примеров здесь как раз с QR-кодом.

Какие сценарии можно реализовать?

QR-наклейка на кассе

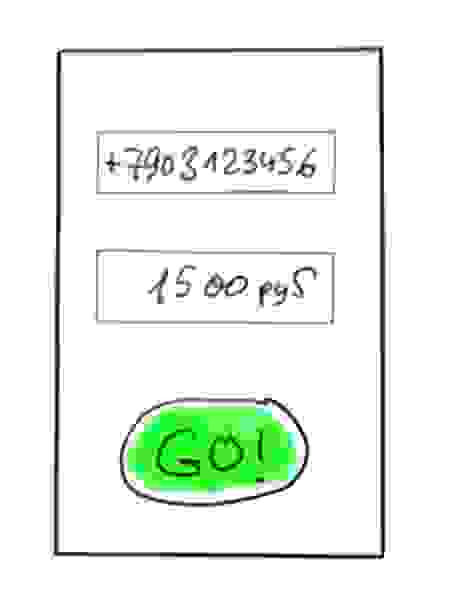

Распечатанная наклейка с QR-кодом, наклеенная на кассу, на билборд, на автобус, на колонку АЗС, показанная на большом экране на конференции и т.п. Покупатель сканирует камерой QR-код, у него открывается приложение банка, в котором видны детали платежа:

Этот вариант подходит тем, кто не может генерировать QR’ы под каждый платеж, но клиенты готовы вводить сумму. Если вы читаете эту статью с настольного компьютера, вот пример: на сайте благотворительного фонда Хабенского есть QR-код, который вы можете отсканировать телефоном и при желании пожертвовать сотню. https://bfkh.ru/help/qr-kod.php

Динамический QR на экране.

Если у продавца есть под рукой экран (смартфон или настольный компьютер), то он может генерировать одноразовые QR’ы под каждый платеж, и тогда в каждом коде уже точно будет сумма. Покупателю остается только проверить, кому платит, и нажать “ОК”.

QR-наклейка на кассе, но с индивидуальной суммой.

Что делать, если экрана рядом с кассой нет, но хочется упростить каждому покупателю UX на пару нажатий? Можно к долговременному QR-коду на наклейке прикрутить одноразовые кассовые ссылки под конкретную покупку, чтобы покупатель не вводил сумму. Сложнее реализовать, но проще платить. И экономия на наклейках и экранах.

Привязка счета (подписка).

Однако платежная ссылка (данные о платеже) может попадать в смартфон покупателя не только по воздуху через QR-коды. Ссылку можно зашить в самую дешевую NFC-метку, которую тоже приклеить где-то на кассе. А в остальном UX такой же.

Что кроме QR-кода?

Возврат платежа. Он тоже быстрый, почти мгновенный.

Диспут, когда полюбовно о возврате договориться не удалось и покупатель жалуется в свой банк на недобросовестного продавца или некачественный товар.

Вот теперь с пользовательскими сценариями все, и можно поговорить про реализацию.

Реализация

Быстро сказка сказывается, да долго дело делается.

Давайте сначала напомню про участников операции:

Регистрация продавца в системе,

Генерация платежной ссылки и/или генерация QR-кода,

1. Регистрация ТСП

Ничего сложного, к тому же это единовременная операция. Используя REST API, в базе ОПКЦ СБП регистрируется юридическое лицо, ИП или самозанятый. Сохраняются ИНН, ОГРН, название, адреса и другие реквизиты, необходимые для дальнейших платежей. Если у продавца больше одной точки продаж, то можно зарегистрировать все эти точки в связке с организацией, указав про них:

название, “имя на вывеске”

тип деятельности (mcc)

Опустим подробности и будем считать, что у нас есть просто “продавец”. После регистрации Продавец получает идентификатор, на который будут завязаны все дальнейшие действия.

2. Создание платежной ссылки

Продавец опять дергает наш API для создания платежной ссылки (многоразовой, которую можно распечатать в виде QR-кода и наклеить на кассе; или одноразовой, под конкретную покупку), записывая в базу следующее:

номер счета и банк, где он ведется,

сумму и назначение платежа (опционально),

Кстати, регистрация ТСП и платежной ссылки – это один из механизмов защиты от мошенника. Если мошенник сам сгенерирует QR и подсунет его покупателю, то совершить транзакцию по такой ссылке не получится: СБП «не знает» эту ссылку и подложного получателя денег.

Итак, у продавца есть ссылка или QR на экране или QR на наклейке не кассе. Кажется, все готово к приему покупателя!

3. Сам платеж

Шаг 1. Покупатель сканирует QR-код (или NFC-метку) телефоном (камерой в приложении банка, обычным приложением “камера” или специальным “сканер штрих-кодов”). Смартфон покупателя, разобрав QR-код (NFC-метку), получает ссылку вот такого вида:

Если смартфон получил ссылку из браузера или из приложения, еще проще. Смартфон знает, что ссылки, начинающиеся на qr.nspk.ru, нужно открывать в приложении банка, и перекидывает ссылку ему. Банк плательщика из этой строки получает:

id банка получателя (продавца)

По большому счету, здесь играет роль только идентификатор.

Шаг 2. Банк плательщика обращается к ОПКЦ СБП (используя тот же REST API), просит дать всю информацию о ссылке с этим идентификатором и получает детали:

идентификаторы продавца и его банка,

наименование продавца и его “название на вывеске”,

Шаг 5. ОПКЦ СБП обогащает полученное поручение дополнительными данными и перенаправляет запрос в банк получателя для проверки: готов ли он принять это платеж? Банк получателя говорит “готов, высылайте”.

Шаг 6. ОПКЦ СБП формирует поручение в Банк России на перевод: перевести с кор.счета банка плательщика на кор.счет банка получателя указанную сумму.

Шаг 7. Осталось немного, но самое приятное. ОПКЦ СБП отправляет банкам плательщика и получателя уведомления об успешной операции. Банки должны увеличить и, соответственно, уменьшить баланс на счетах продавца и покупателя. Банковское приложение покупателя показывает ему, что платеж прошел.

Шаг 8. Покупатель видит, что оплата прошла, а продавец? ОПКЦ СБП отправляет продавцу callback с подтверждением операции, чтобы он отпустил покупателя с товаром.

Шаги 4-8

Шаг 9, опциональный. Если доставить уведомление об успешной операции в банк не получилось (даже с учетом переповторов), банк может запросить статус операции, дернув ОПКЦ СБП с помощью того же API.

Бенефиты

Если платите на сайте, не нужно вводить данные карты и опасаться её компрометации.

Как подключить СБП (систему быстрых платежей) и сколько за неё придется заплатить?

Любому, у кого семья пользуется несколькими банками сразу, приходила в голову мысль: эх, если бы при переводе с Тинькова на Сбер не было бы комиссий…

Мечты иногда сбываются — два года назад ЦБ запустил систему быстрых платежей (СБП), чтобы пользователи разных банков быстро и бесплатно переводили друг другу деньги.

Что это за система, как её подключить и на какие подводные камни придется натолкнуться — давайте разбираться.

Дивный новый «Мир» национальной платежной системы

История началась в 2014 году, когда возникла вероятность отключения России от Visa и MasterCard. Дальше разговоров и единичных прецедентов дело не ушло, но «на всякий случай» ЦБ решил создать НСПК — национальную систему платежных карт, чтобы в случае отключения переводов российские банки смогли продолжать работу.

Банки сами не обсчитывают переводы и транзакции — для этого существуют платежные системы. Их много, но две крупнейшие — Visa и MasterCard, на их долю приходится 40% всех банковских карт в мире.

Если их вдруг заблокируют в РФ (или они сами отключат свои услуги), то все карты, обслуживаемые ими, превратятся в обычный пластик — платежи просто не будут проходить.

В 2015 появилась национальная платежная система «Мир», на которую перевели госслужащих и бюджетников. Одноименная карта «откусила» у конкурентов четверть рынка и на этом остановилась — во многом из-за технических ограничений (невозможность расплачиваться в интернет-магазинах, долго не могли договориться с Apple). СБП — следующий шаг в развитии платежной системы.

На сайте СБП прежде всего напирают на «мгновенность переводов» — странная фишка, учитывая что в большинстве банков переводы сейчас осуществляются за минуту.

Формально СБП запущена в 2019 «для улучшения качества обслуживания и повышения конкуренции». Но полноценно заработавшей систему можно считать только в 2020, когда к ней присоединился крупнейший банк России — Сбер.

Суть проста: переводы осуществляются по номеру телефона, между всеми банками, подключенными к СБП. Лишь одно условие — оба участника должны подключить СБП в своем мобильном банке.

Чем выделяется СБП среди других банков и сервисов, через которые переводят деньги?

При переводах более 100 тысяч рублей взимается комиссия 0,5% — но она не должна превышать 1500 рублей. При этом переводы госучреждениям и юрлицам бесплатны — но для этого нужен специальный QR-код. Где и как они используются — расскажем чуть ниже.

QR-коды — дешевле, быстрее, без возврата.

Вторая функция системы быстрых платежей, которая пока мало кем используется — оплата услуг с помощью QR-кодов. Для этого продавцу нужно подписать специальный договор с банком-участником СБП. Комиссия ниже, чем стандартный банковский эквайринг (0,7%), но пока эта функция не очень популярна.

Несмотря на кажущееся удобство (поднес камеру — оплатил покупку) малый бизнес, на который и рассчитана система, не рвется налаживать систему оплаты по QR-кодам. Из возможных причин — недоверие к ЦБ, а также неавтоматизированные возвраты.

Если покупатель решит вернуть деньги за покупку, то продавцу придется в «ручном режиме» делать обратный перевод через СБП по номеру телефону.

В будущем ЦБ обещает ввести функцию оплаты на Госуслугах, автоматическое списание денег для различных сервисов и другие полезные вещи. Функционал расширяют и банки-партнеры СБП — например, некоторые уже решают проблемы с автоматизацией возврата за покупки

Как подключить систему быстрых платежей в своем банке?

Возможно, вы удивлены, что до сих пор не слышали об СБП. Ну, во-первых система существует всего два года (причем только один — в полноценном виде), а во-вторых банки не сильно рекламируют этот сервис.

СБП — проект ЦБ, частным банкам он невыгоден. Ведь с комиссий при переводе из банка в банк они раньше хорошо зарабатывали, поэтому большинство платежных систем спрятало функцию подключения к СБП куда-то подальше.

Некоторые пошли ещё дальше — например, Сбер в 2020 даже не объявил, что подключается к СБП — об этом рассказали соцсети других банков.

Сейчас к сервису подключено уже 206 банков — это как «большая тройка» (Сбер, ВТБ, Тинькофф), так и множество мелких финансовых организаций. Также с СБП работают некоторые электронные кошельки (Юмани, WebMoney). Полный список вы можете посмотреть на официальном сайте СБП — но ваш банк в нем, скорее всего, есть.

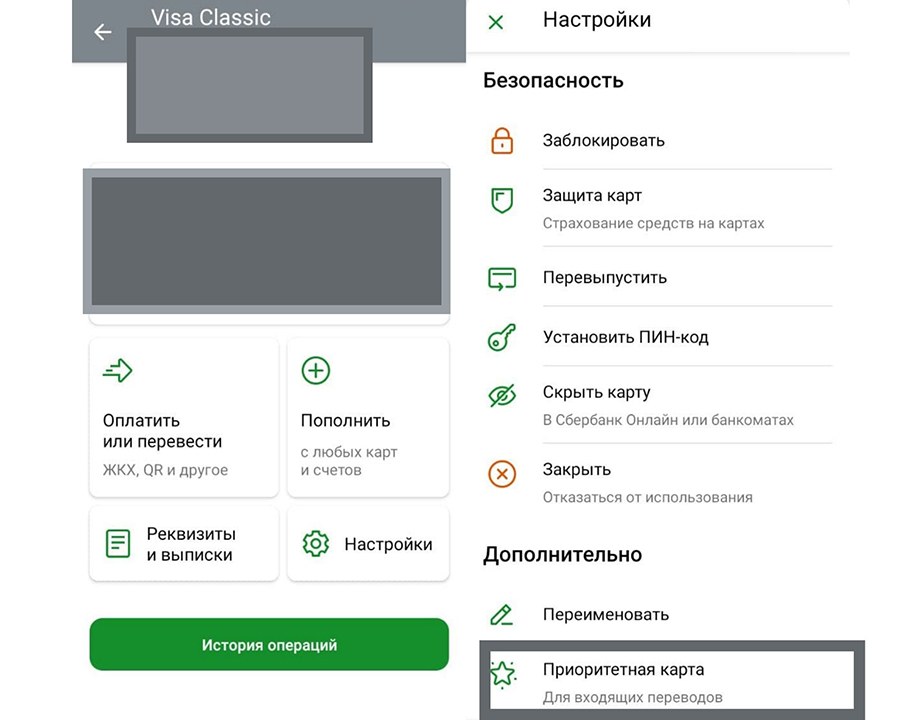

Само подключение очень простое. Как это делать мы расскажем на примере Сбера — но в любом банковском приложении это займет не больше 5 минут:

Все, готово — после подключения сразу можете опробовать систему Кстати, переводить деньги можно не только другим, но и самому себе — если нужно раскидать деньги по картам разных банков. Нужно просто выбрать свой номер телефона и нужный вам банк.

Как выбрать банк «по умолчанию» для СБП

Советуем сразу выбрать карту «по умолчанию», на которую вам будут приходить платежи. У Сбера она выбирается в настройках самой карты — вам нужно найти нужную карту в меню, зайти в её настройки и нажать на кнопку «Приоритетная карта».

Подобная настройка есть практически у всех банков. Если возникают какие-то трудности с другим банком, то вы всегда можете написать в чат поддержки, либо спросить об этом здесь, в комментариях.

Есть ли минусы у СБП — «сыр бесплатный, подходи»

Большинство СМИ и блогеров, естественно, обсуждают только положительные стороны СБП. И да — система действительно удобная и очень выгодная… для нас.

Но банки несут с неё одни убытки, ЦБ — тоже, он специально занижает для банков стоимость переводов. Неужели такую дорогостоящую вещь создали только для «удобства пользователей»?

Здесь мы заходим на территорию догадок и предположений. Но, если посмотреть на последние 5 лет — ЦБ планомерно стягивает «на себя» весь контроль над финансовыми операциями.

Своя платежная система, карта «Мир» — СБП это лишь часть общего плана централизации финансов. В эту же «схему» вписывается автоматизация сбора НДС, онлайн-кассы и другие интересные вещи.

Например, в СБП уже улучшили мониторинг над платежами пользователей — теперь Банк России будет собирать больше информации о каждом переводе. Формально это делается для борьбы с мошенниками — но это можно использовать и в других целях. Например, в борьбе с неуплатой НДФЛ…

Да, данные о ваших платежах можно получить и сейчас — но с большими трудностями: ведь они раскиданы по разным банкам. А если большая часть переводов пойдет через СБП, то мониторить расходы отдельного человека станет гораздо проще.

Заключение

Возможно, уже скоро функционал СБП будут расширять — в следующем году планируют запустить оплату штрафов и пошлин.

Поэтому за отсутствие комиссии и мгновенные переводы вы, прежде всего, расплачивайтесь своими данными — самой ценной современной валютой.

Насколько вы готовы доверять ЦБ данные о своих транзакциях — решать только вам.

Что нужно знать бизнесу о системе быстрых платежей

Семейная пара выбрала диван, и муж по привычке поднес телефон к банковскому терминалу. Расторопный консультант предложил рассчитаться через систему быстрых платежей (СБП). Он показал QR-код, клиент считал его телефоном и получил свой чек. Так хозяин бизнеса экономил на комиссии 500 – 1 000 руб. с каждой покупки.

Выгоды СБП и эквайринга сравнили эксперты комплексного решения для малого бизнеса Контур.Маркет.

Оплата по QR-коду — это.

Это новый способ перечислить деньги со счета покупателя на счет магазина, заведения общепита или другой точки обслуживания. Оплата происходит через СБП, которую запустил Банк России в 2019 году.

Если проще, СБП — это еще один способ расплатиться безналом. Он подходит, если в магазине нет терминала эквайринга для оплаты по карте. А еще подходит для случаев, когда терминал есть, но предпринимателю хочется сэкономить на комиссии.

Сравним комиссию по СБП и эквайрингу

Комиссию по СБП получает банк, в котором бизнесмен держит расчетный счет. Комиссия составляет 0,7 %, а если покупают товары повседневного спроса, то 0,4 %.

С 1 октября 2021 года размер комиссии СБП не должен превышать 1 500 руб. за одну покупку (Решение Совета директоров Банка России от 13.08.2021). Это выгодно бизнесу при продаже автомобилей, техники и других товаров дороже 215 000 руб.

В СБП есть и условно нулевая комиссия, когда государство возвращает ее в полном объеме на счет предприятия. Такая льгота действует для субъектов малого и среднего предпринимательства (МСП) на платежи в период до 31 декабря 2021 года.

Пример

Влюбленный покупает букет за 3 000 руб. Посчитаем, сколько банк возьмет с хозяйки цветочного магазина за транзакцию:

Что нужно для получения денег

И для СБП, и для эквайринга потребуются соответствующая техника и программное обеспечение.

Как принимать оплаты через эквайринг:

Как принимать оплаты по СБП:

Взвесим плюсы и минусы

Оплата по QR-кодам помогает значительно экономить на комиссии. Однако полностью переходить на СБП рискованно, потому что покупатели могут не знать про СБП, не доверять этой системе или попросту прийти в магазин с разряженным телефоном.

Однако и отказываться от СБП не стоит, люди постепенно осваивают этот тип платежа. По данным Центрального Банка на начало 2021 года через СБП прошло 800 транзакций на 4 млрд руб.

Рекомендуем бизнесу сочетать СБП и эквайринг, чтобы быть максимально гибкими и гарантированно получать оплату от клиентов с наличкой, картами или смартфонами.

Копирование и любая переработка материалов Контур.Журнала запрещены

Как работает система быстрых платежей и как ее подключить

Обычный банковский перевод может идти до пяти рабочих дней. Чтобы перевести деньги, нужно вводить множество громоздких реквизитов, знать номер карты получателя или его банковский счет. Но сегодня у клиентов российских банков появилась возможность переводить деньги просто по номеру мобильного телефона, причем перевод приходит за считанные секунды. Все, что нужно сделать, — воспользоваться сервисом «Система быстрых платежей» (СБП), который был разработан Банком России совместно с Национальной системой пластиковых карт.

Давайте разберемся, как работает система быстрых платежей, поговорим о ее преимуществах и недостатках. Также в статье вы найдете пошаговые инструкции по подключению и использованию СБП в мобильных приложениях различных банков.

Что такое система быстрых платежей

Система быстрых платежей дает физическим лицам возможность отправлять деньги как другим людям, так и выполнить перевод на собственный счет. При этом счета могут находиться в разных банках. Переводы осуществляются в рублях по всей России.

СБП работает по следующей схеме:

Несмотря на то, что операция состоит из нескольких шагов, вся процедура занимает не более одной минуты, а деньги получателю придут практически моментально.

Плюсы и минусы системы быстрых платежей

СБП дает пользователям множество преимуществ:

Как видите, плюсов у системы быстрых платежей очень много, однако не обходится без некоторых ограничений:

Как подключить систему быстрых платежей

Возможность платежа по СБП может быть доступна сразу (обычно эта опция находится в разделе платежей и переводов), но некоторые банки перед первым использованием сервиса требуют вручную включить систему быстрых платежей в мобильном приложении. Рассмотрим, как это делается, на примере приложений нескольких крупных банков.

Как подключить СБП в Сбербанке

Переводы через систему быстрых платежей в Сбербанке осуществляются через мобильное приложение «Сбербанк Онлайн». По умолчанию такой пункт в списке вариантов платежей отсутствует, для его активации необходимо произвести следующие настройки:

Теперь, чтобы перевести деньги на свой счет в другом банке или отправить перевод другому человеку в мобильном приложении «Сбербанк Онлайн», проделайте следующие шаги:

Уже через несколько секунд после подтверждения операции деньги будут доступны адресату. Чтобы убедиться в том, что перевод осуществлен успешно, свяжитесь с получателем.

Переводы по системе быстрых платежей доступны для пользователей мобильного приложения «Сбербанк Онлайн» для операционных систем iOS и Android, начиная с версии 10.12. Минимальная сумма одного перевода в Сбербанке составляет 10 рублей, максимальная — 50 тысяч рублей. Также действует суточный лимит 50 тысяч рублей.

Подключение СБП в Альфа-банке

Для использования СБП в Альфа-банке:

Теперь, если входящие платежи у получателя перевода включены, вы сможете отправить ему деньги:

СБП в ВТБ

Система быстрых платежей ВТБ в мобильном приложении «ВТБ-Онлайн» подключается так:

Для выполнения перевода в приложении «ВТБ-Онлайн»:

Система быстрых платежей в Тинькофф Банке

Для перевода денег через систему быстрых платежей в приложении Тинькофф:

Перспективы развития сервиса

Уже сейчас в системе быстрых платежей имеется возможность не только выполнять переводы между счетами физических лиц, но и производить платежи в пользу юрлиц, например, для оплаты товаров или услуг. Делать это можно в том числе с применением QR-кодов.

В будущем планируется расширить функционал сервиса: добавить систему запроса денег, возможность выполнять переводы денежных средств от компаний физическим лицам, а также реализовать автоплатежи для погашения кредитов или оплаты через СБП подписки за контент.

Система быстрых платежей простыми словами

или денежные переводы вчера, позавчера и сегодня.

Если вы ученый, квантовый физик, и не можете в двух словах объяснить пятилетнему ребенку, чем вы занимаетесь, — вы шарлатан.» (С) Ричард Фейнман

Я уже 12 лет работаю в индустрии денежных переводов и успел застать смену нескольких эпох. Сейчас я работаю в Системе быстрых платежей, и приходится рассказывать про СБП школьным друзьям, бывшим коллегам и даже продавцам шаурмы, поэтому на тысячный раз я взял и записал свои рассказы и решил их опубликовать. Тут будет рассказ, как транзакции стали такими повседневными и незаметными, что про них никто не вспоминает.

Перевод, как это делалось раньше

Сегодня речь пойдет только о переводах от человека к человеку, Consumer-to-Consumer, C2C.

Кто и как этим пользовался?

Как это выглядело для клиента?

Говоришь код получателю (хорошо, если банк тебе его в СМС отправил, можно просто переслать).

Кассир распечатывает заявление на выдачу, и после получения подписи выдает наличные.

Дочитали? Еще недавно это было нормой.

По требованию законодательства нужно идентифицироваться, поэтому при отправке больших сумм личного визита в банк не избежать никак.

Card-to-cash, когда сумма вносится картой, а не наличными. Как правило это оформление перевода на сайте с оплатой картой как в интернет-магазине;

Cash-to-card, на карту. Переводы самому себе для пополнения дебетовой карты или погашения кредитной.

Первые два варианта ограничивается суммой 15.000 рублей, так как отправитель не идентифицирован.

Как сегодня? Mobile only

Основная предпосылка нового поведения – у каждого есть смартфон и смартфон используется как инструмент по умолчанию для любой бытовой операции.

Вроде всех все устраивало, но вот кейс: пообедали совместно пять человек и хотят заплатить.

— упс, а я наличку дома забыл. Дайте взаймы, я завтра сниму и отдам!

— давайте я заплачу за всех, а вы мне скинетесь?

— у меня только тысяча, есть сдача?

— Нет, “ББ”. А твой АА умеет в ББ переводить?

— Посмотрим. не вижу такого. Вроде нет. А твой банк может в мой запрос кинуть?

— Ну ок. А карточки в другом банке нет?

— Да это нормальный банк!

— Понял. Тогда по номеру карточки?

— Ага, перевожу. Ого, комиссия. Отправил. Жди, скоро переведется. Хотя тут про сроки ничего не сказано.

Какие кейсы переводов хотелось бы видеть в своем мобильном? Перевод микросуммы человеку, который рядом. С минимальными транзакционными расходами (комиссия, время, количество нажатий). И хорошо бы не афишировать номер карточки.

Скинуться другу, оплатившему общий счет.

Собрать деньги на подарок коллеге.

Вернуть долг, пока не забыл.

Пополнить общий семейный бюджет.

Срочно подкинуть ребенку денег на обед.

Перевести полученную зарплату в другой банк.

Как все это можно сделать в СБП. Это и даже чуть больше.

С 2019 года в России работает Система быстрых платежей. Это система межбанковских переводов, разрабатываемая и поддерживаемая Банком России и Национальной Системой Платежных Карт. В продолжении статьи я расскажу, как это устроено изнутри, а для пользователя нужно знать только две важные вещи:

Сейчас к СБП подключилось более 200 банков, включая крупнейшие, и ваш банк, скорее всего, тоже, даже если вы этого не знаете. И банк того парня, которому нужно перевести тоже подключен, можно его не спрашивать.

Идентификатором перевода служит номер телефона. И всё. Этого достаточно, не нужно знать номер карты и прочее.

(Больше того, карточки вообще не нужны. Перевод идет со счета на счет, так что можно перевести с «бескарточного» счета на «бескарточный»)

Это значит, что кейс с взаиморасчетом после обеда выглядит теперь так:

Скачал специальную программку

Спросил, в каком банке у получателя счет

Убедился, что мой банк может отправлять деньги в этот банк

Шучу, нет конечно же. Вот так:

1. В своем мобильном банке ввел мобильный номер получателя / выбрал его из контактов

3. Проверил глазами, кому отправляешь. Подтвердил отправку.

Вот и всё. Помните историю про изобретение шариковой ручки? Вот и здесь вроде ничего принципиально нового нет, а поведение изменилось. И весь рассказ уложился в один абзац.

Не нужно скачивать никаких новых приложений – перевод можно сделать внутри мобильного приложения вашего банка.

Не нужно платить комиссию, если переводишь между разными банками в СБП. Переводы до 100 тыс. рублей в месяц бесплатно.

Деньги на счете получателя появляются действительно мгновенно, и это реальные деньги, а не авансирование под ожидаемое пополнение; деньги по корсчетам банков тоже движутся мгновенно. Это очень актуально для бизнеса, т.е. для C2B – не нужно прикидывать, когда у банка следующий рейс в ЦБ; даже если на дворе Новогодние каникулы – платежи мгновенные.

Не нужно заполнять печатными буквами заявления, если уж сравнивать с 2010 годом 🙂

Сценарий C2C Pull, то есть опять перевод от человека к человеку, но уже по запросу получателя. Перевод зарплаты из зарплатного банка в любимый банк (ведь удобнее это сделать из приложения любимого банка). Краудфандинг, сбор на подарок или возврат долга.

Лежа на диване, увидел сообщение “Василий П. запросил у Вас 1000 руб”.

Нажал “Ок, перевести”.

Продолжаешь лежать на диване уже с чистой совестью.