Что означает выражение высокий p e

Мультипликатор P/E. Преимущества, недостатки, как его использовать

В отчетах аналитиков частенько упоминаются рыночные мультипликаторы. Наиболее известным из них считается P/E.

Речь идет о соотношении капитализация/прибыль. Некоторые считают его «священным Граалем», другие указывают на недостатки этого показателя. Истина где-то посередине.

Как и любой другой мультипликатор, P/E необходимо правильно использовать, а ситуацию полезно оценивать в комплексе, не полагаясь на один единственный показатель.

Для чего нужны мультипликаторы

Речь идет о фундаментальном анализе, точнее сравнительной оценке. Оценку эту принято считать «быстрой и грубой», она способна дать мгновенную, хотя и менее точную по сравнению со сложными моделями дисконтирования денежных потоков картину действительности: показать насколько акций недооценена/переоценена по сравнению с конкурентами.

Представьте такую ситуацию. Вы сравниваете два публичных предприятия. У них схожий бизнес, капитализация и финансовые показатели, но разное число акций. Как результат, цена одной акции в двух случаях может заметно отличаться. Значит ли это, что одна бумага реально дешевле или лучше/привлекательней другой?

Не факт. Для получения более объективной картины необходимо привести две компании к единому знаменателю. Точнее, сопоставить стоимость предприятия с его финансовыми показателями (доходами и т.д.). Такой подход позволит избавиться от эффекта разного числа акций в обращении, позволив найти реальные расхождения в ценообразовании активов.

Это и есть сравнительная оценка или оценка по мультипликаторам. Под рыночными мультипликаторами принято понимать соотношение стоимости предприятия и его доходов, денежных потоков, балансовой стоимости и пр. Как результат, мы имеем прибыль или, к примеру, выручку на одну акцию вне зависимости от размера компании или количества бумаг в обращении.

Формально более низкий в сравнении с аналогами мультипликатор свидетельствует о недооценке и даже «дешевизне» акций, и наоборот. Возможно использование мультипликаторов для определения целевых уровней бумаг. Тут есть определенные и очень важные нюансы. Обо всем этом речь пойдет далее.

Мультипликатор P/E и его собратья

Представляет собой соотношение капитализации компании и ее чистой прибыли за год (предыдущий отчетный период или последние 4 квартала), Price (Market Capitalization) /Net Income. Фактически речь идет о соотношении цены на акцию к прибыли на одну акцию — Price/EPS — за сколько лет предприятие окупает себя.

Наиболее известный, доступный и интуитивно понятный мультипликатор, ведь прибыль в расчете на акцию зачастую является ключевым мерилом деятельности топ-менеджмента компании. P/E частенько используют для оценки рынка в целом, то есть фондовых индексов.

Несмотря на свою распространенность, показатель этот имеет множество недостатков. Во-первых, он неприменим для корпораций с отрицательной чистой прибылью, то есть убыточных. Тут необходимо либо использование форвардных мультипликаторов (с учетом будущих доходов, о них речь пойдет далее), либо сглаживание P/E с учетом цикла.

Форвардные мультипликаторы — те же самые мультипликаторы, но в знаменатель подставляется оценка финансовых показателей в будущем. Частенько речь идет о консенсус-прогнозе аналитиков на ближайшие 12 месяцев.

Также имеет смысл рассматривать мультипликатор с учетом прибыли, скорректированной на единовременные расходы, например, затраты на реструктуризацию. В случае стартапов в глубоком «минусе», стоит обратить внимание на другие показатели. Зачастую к ним сравнительная оценка не применима.

P/E не учитывает разницу в налогообложении и долговой нагрузке сравниваемых компаний. Немаловажный момент на развивающихся рынках — оргструктура предприятия, список ключевых собственников, а значит риски для миноритариев. Получается, что два предприятия могут выглядеть по-разному с точки зрения P/E именно из-за расхождений в этих аспектах бизнеса. То, что P/E сравниваемых предприятий сильно расходятся — это еще не повод говорить о недооценке/переоценке одного из них.

Зачастую показатель P/E наиболее адекватен для анализа банковских акций. В этом плане оптимально его использование в сочетании с показателем P/BV (рыночная капитализация/ балансовая стоимость собственного капитала).

Показатель P/E, скорректированный на долгосрочный рост. Как правило, представляет собой соотношение P/E и среднегодовые темпы роста eps, спрогнозированные на ближайшие пять лет. Мультипликатор неплохо подходит для оценки быстрорастущих компаний, позволяет сгладить эффект низкой базы. PEG ниже 1 свидетельствует о возможной недооценке акций. Чем более PEG превышает 1, тем «дороже» выглядят бумаги.

Из специфических недостатков PEG и прочих форвардных мультипликаторов существует возможность ошибочного прогноза будущих показателей, что может привести к неправильным выводам.

Shiller P/E

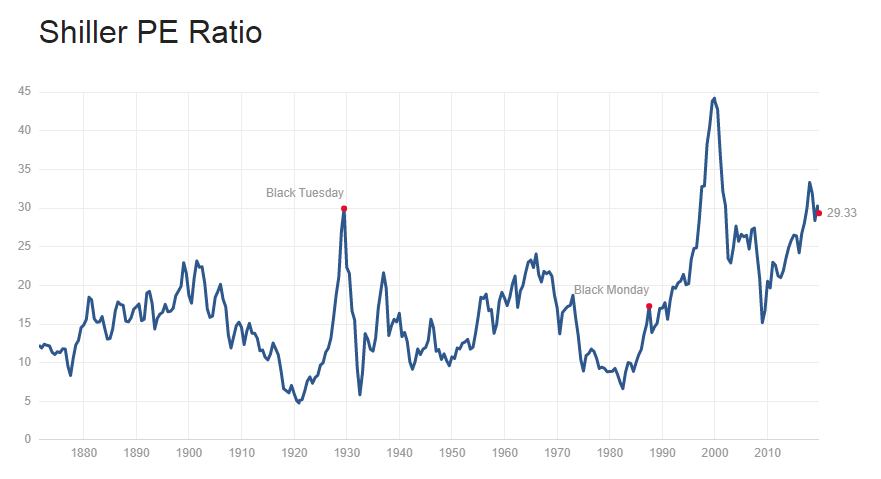

Или CAPE (P/E, базирующийся на средней скорректированной на инфляцию прибыли за 10 лет). Был разработан нобелевским лауреатом Робертом Шиллером для оценки фондового рынка США, а точнее S&P 500. Сейчас рассчитывается и для прочих рынков акций.

Позволяет сглаживать циклические колебания доходов. Показатель принято сравнивать с пиковыми значениями, а также исторической средней. Сам Шиллер признавал, что точный момент для входа в позицию или выхода из нее CAPE не дает.

Примеры использования P/E

Российский рынок

По мультипликатору P/E российский фондовый рынок является самым «дешевым» в мире: 6,7 против 14,1 по группе развивающихся рынков и 25 по S&P 500. Сказываются структурные проблемы экономики РФ, геополитические риски, хотя заметная недооценка все равно налицо.

Данные на 31.08.2018 (чтобы получить более четкое изображение, кликните по таблице)

По прочим показателям российский рынок также низок, хотя консолидированная дивидендная доходность составляет вполне достойные 5,7% годовых.

Данные на 31.08.2018 (чтобы получить более четкое изображение, кликните по таблице)

Рынок США

Если сопоставить американский фондовый рынок с другими, то выяснится, что он входит в топ-3 по P/E (25) и по P/E Шиллера (33,1).

Показатель Shiller P/E не дотягивает до пикового значения пузыря доткомов 1999 г. (44), но на 96% выше исторической средней 16,9. Обычный P/E также заметно превышает средние 16.

График Shiller P/E индекса S&P 500

В секторальном разрезе наиболее «дороги» по Shiller P/E в рамках S&P 500 сегменты недвижимости и технологий, «дешевы» — сегменты производителей товаров первой необходимости и коммуникационных услуг.

JP Morgan

Возьмем для примера крупнейший американский банк, ибо мультипликатор P/E наиболее адекватен для оценки банковской индустрии. Сочетать его будем с показателем P/BV (капитализация/ балансовая стоимость) — еще одним типичным мультипликатором для банков. Еще один ценный мультипликатор — P/TBV — соотношение капитализации и балансовой стоимости материальных активов.

Данные и прогнозы взяты из терминала Reuters. Многие показатели также есть в базах Morningstar и прочих аналитических агентств.

Мультипликаторы с учетом показателей за последние 12 мес.

По совокупности мультипликаторов имеем чуть ли не самый «дорогой» банк из выборки крупнейших финучреждений США. Форвардные мультипликаторы еще в большей мере подтверждают сравнительную «дороговизну» JP Morgan.

Отмечу, что сравнивать мультипликаторы лучше с медианными значениями по группе сопоставимых компаний, а не с фондовым индексом. В рамках отдельных индустрий типичными могут быть в корне отличающиеся значения P/E из-за особенностей бизнеса и структуры капитала, хотя возможна недооценка/переоценка всего сегмента.

С начала года P/E JP Morgan заметно сгладился (сократился) за счет увеличения прибыли.

Теперь посмотрим на фундаменталии. Из таблицы видно, что рентабельность собственного капитала (ROE, чистая прибыль/собственный капитал) и маржа чистой прибыли (чистая прибыль/выручка) заметно превышают медианы по выборке сопоставимых компаний. Однако ожидания по приросту прибыли на акцию (eps) слабы — 6,4% среднем в год на ближайшую пятилетку. Показатель PEG равен не слишком интересным 1,35.

Вывод: учитывая сравнительно высокие значения мультипликаторов и неоднозначные фундаменталии, JP Morgan по мультипликаторам смотрится высоковато.

Надо понимать, что резюме требует дополнительного анализа и не является рекомендацией на продажу от текущих уровней. После публикации квартальной отчетности JP Morgan возможен пересмотр фундаменталий, а вслед за ними — переоценка мультипликаторов.

Насколько полезен показатель P/E

Мультипликатор этот привлекателен своей простой и интуитивной понятностью. Его легко найти в свободном доступе.

По факту есть много нюансов. Это зависимость от особенностей налогообложения и структуры капитала, невозможность получения адекватного значения для убыточных предприятий.

Фактически более полезны форвардные или сглаженные аналоги, но тут может быть существенный разброс по различным источникам информации, ибо прогнозы и методы корректировки могут отличаться. Форвардные показатели слишком зависимы от правильности прогноза по используемым в знаменателе финансовым метрикам.

P/E полезен для оценки отдельных индустрий, прежде всего банков. В большинстве случаев — это лишь дополнение к целому ряду мультипликаторов, которые нужно рассматривать в комплексе — с поправкой на финансовые показатели предприятия.

В любом случае, оценка по мультипликаторам — проста, но одновременно груба. Компании-аналоги (индустрия, весь рынок) могут в целом быть слишком перекупленными или перепроданными, тогда медианы по мультипликаторам не слишком годятся для грамотного анализа. Есть еще один интересный момент — сравнительная оценка не позволяет выбрать оптимальный момент для входа в позицию или выхода из нее. Это удел теханализа.

В общем, ситуацию необходимо оценивать в комплексе с поправкой на особенности ведения бизнеса и возможные катализаторы.

БКС Брокер

Последние новости

Рекомендованные новости

Главное за неделю. Скок-отскок

Итоги торгов. Еще одна неделя в минусе

Рынок нефти 2022. Сколько будет стоить баррель в новом году

Как зарабатывать на облигациях в период изменения ставок

Рынок США. Технологичные бумаги провалились

Банк России повысил ключевую ставку до 8,5%

Акции, которые обеспечат будущее вашим детям

В погоне за трендами. Роскосмос тянется к IPO?

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Коэффициент P/E простыми словами.

Значение цена — чистая прибыль позволяет быстро сравнить несколько абсолютно разных по капитализации компаний и сделать правильный выбор в пользу тех, которые в данный момент наиболее выгодные с точки зрения доходности.

Допустим у вас есть деньги и вы хотите купить квартиру (или несколько) для сдачи в аренду. Есть вариант квартиры с большой площадью стоимостью 100 000 долларов. Также можно на эти деньги купить 2 квартиры поменьше, по 50 тысяч каждая. Что же выбрать?

Исходя из этих данных получаем:

p/e большой квартиры будет равен 16,6 (100 000$ / (500$ х 12 мес.)

p/e маленькой квартиры будет равен 13,8 (50 000$ / (300$ х 12 мес.)

Исходя из полученного значения цена / чистая прибыль получаем, что покупка 2-х квартир более выгодное вложение. Ведь их срок окупаемости почти на 3 года меньше.

Соответственно обратное их p/e или доходность будет составлять 6% и 7,2%.

Тот же самый критерий можно применить и к оценке компаний. Возьмем самую популярную компанию Газпром. Стоимость самой компании (капитализация) составляет примерно 5423 миллиардов рублей, а сама компания заработала 1620 миллиардов чистой прибыли. В таком случае получаем:

P/E = 3,3 (5423 млрд. / 1620 млрд.)

Если вы купите всю компанию целиком, то сможете вернуть все потраченные деньги через 3,3 года. Конечно при условии, что норма прибыли не изменится.

Но так как вы скорее всего таких денег не имеете, то вам по карману купить только часть акций. Но прибыль, приходящаяся на одну акцию будет в той же пропорции, что и у всей компании. Поэтому P/E вашей инвестиции также будет 3,3.

Для компаний, акции которых торгуются на бирже, значение P/E будет зависеть от их котировок и нормы прибыли. Когда на рынке преобладает оптимизм — это толкает значение P/E вверх. Если пессимизм коэффициент цена — прибыль падает.

За последние 40 лет средний P/E акций, входящих в индекс S&P 500 составлял примерно 18. Причем в этот период наблюдались достаточно сильные отклонения как вверх так и вниз от среднего значения. Диапазон колебаний составлял от 10 до 35. Только на основании этих данных уже можно делать определенные выводы о дальнейших перспективах. Если значение выше 20 — это не самое лучшее время для покупки. А если соотношение цена прибыль достигает экстремальных значений 30-35 — самое время уходит с рынка и продавать все акции, так как идет явная переоцененность стоимости компаний.

Обычно высокие цены на акции обусловлены повышенными ожиданиями инвесторов роста доходов компании в будущем. В расчет берется бурный рост экономики, различные технологические изобретения, способные дать толчок компании. Конечно, это может повлиять на повышение прибыли, но на достаточно коротком интервале времени. Как правило, на долгосрочном периоде, размеры прибыли не сильно меняются. Поэтому излишний оптимизм по поводу роста дохода не оправдан.

Яркий пример опасности покупки акций при высоком P/E наблюдался в начале 2000-х в США во время бума IT-компаний. Все верили в то, что интернет-компании перевернут мир и их доходы будут со временем только расти. В то время котировки акций Yahoo достигали на бирже 100 долларов. При том, что прибыль на акцию составляла всего 12 центов. Коэффициент цена прибыль при этом составлял немыслимое число — 800. Это значило, чтобы окупить свои вложения при сохранении текущей прибыли нужно ждать 800 лет.

Конечно, никто не думал про это. Все считали, что компания будет наращивать прибыль, удваивая или утраивая ее с каждым годом. Но чуда не произошло. И вскоре котировки упали более чем в 20 раз.

Особенности использования P/E

Коэффициент позволяет практически на лету сравнивать компании, имеющие разные обороты, доходность, стоимость. Но следует понимать, что значение цена прибыль не дает полной картины и дополнительно у него есть ряд недостатков и особенностей, которые нужно учитывать проводя сравнительный анализ.

Вариантов как всегда несколько. Выбирайте понравившийся в зависимости от того, где вы торгуете и какие критерии отбора вам нужны.

Коэффициент P/E. Чем он плох, и что есть лучше.

Мультипликатор P/E

Если акции компании стоят 20 рублей, то ее Р/Е равняется 20/2=10.

Если какая-то другая компания зарабатывает те же 2 рубля на акцию, но ее акции стоят 30 рублей, то Р/Е будет равен 15.

При прочих равных, выгоднее покупать акции с низким Р/Е, так как такие акции стоят дешевле, или, иными словами, вы получаете больше прибыли в расчете на одну акцию.

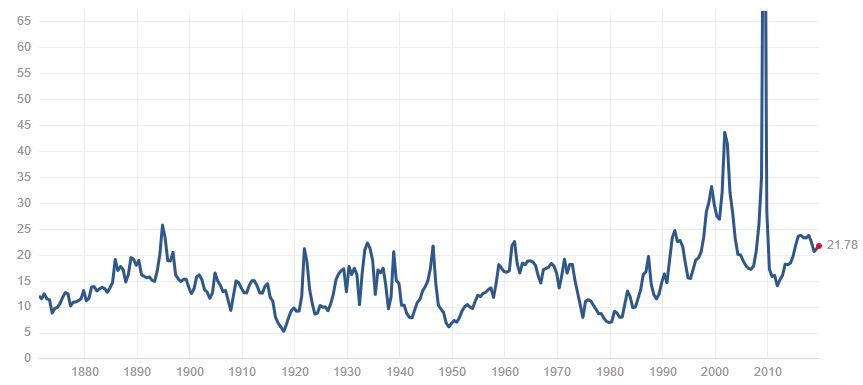

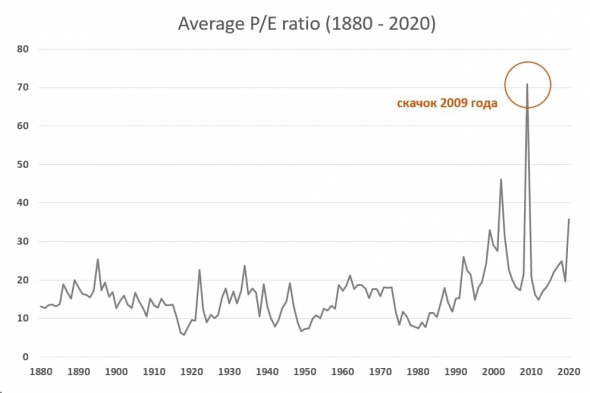

Но иногда Р/Е может вас обманывать. Посмотрите, какое большое значение Р/Е для американского рынка было в момент кризиса в 2009 году.

В тот год индекс S&P 500 рухнул на десятки процентов, акции были сверхдешевыми. Если бы вы купили их в тот момент, вы бы разбогатели.

Но как раз в это время коэффициент Р/Е говорил нам, что акции очень дороги, а значит их покупать не стоит. Дело в том, что прибыль компаний была в тот момент настолько низкой, что Р/Е наоборот вырос! Если бы мы ориентировались только на Р/Е, мы бы упустили уникальный шанс купить дешевые акции.

Обратная ситуация возникает в моменты экономического процветания. Когда экономика устойчиво росла в течении нескольких лет, а прибыль компаний показывает рекордные уровни, Р/Е может быть достаточно низким. Но потом экономический цикл заканчивается, прибыли падают, а вслед за ними и цена акций.

Поэтому, прежде чем покупать акции такой компании, нужно всесторонне ее проанализировать.

Forward Р/Е

Наверно, это был бы хороший показатель, если бы не одно НО. Значением будущей прибыли легко манипулировать, и очевидно, что с этим прогнозом можно ошибиться. А значит будущий Р/Е будет неверным.

Возможно, этот коэффициент придумали, чтобы делать некоторые акции более привлекательными. Например, у какой-то компании сейчас Р/Е 40, а через год прибыль вырастет в два раза (в прогнозах прибыль обычно растет), и ее Р/Е станет 20. То есть из будущего компания выглядит дешевле, чем сейчас, а значит привлекательнее.

TTM P/E

Какое значение Р/Е является оптимальным?

Нельзя сказать, что какое-то значение P/E является хорошим, а какое-то плохим. Показатель Р/Е необходимо анализировать с учетом темпов роста прибыли.

Например, компания с Р/Е равном 5 при нулевом темпе роста прибыли будет плохой инвестицией, так как такая компания не сможет увеличивать свою прибыль и не будет поспевать за инфляцией.

С другой стороны Р/Е, равное 20, при темпах роста прибыли 20%, это хороший вариант, так как прибыль такой компании будет расти хорошими темпами, а значит будут расти и доходы акционеров.

Три альтернативы Р/Е

Чем можно заменить Р/Е? Считается, что свободный денежный поток FCF является более показательным, чем чистая прибыль компании.

Поэтому вместо традиционного Р/Е можно использовать отношение цены и свободного денежного потока P/FCF.

Вполне может быть так, что по показателю Р/Е компания может выглядеть дорогой. Но при этом она генерирует много свободного денежного потока, который больше чистой прибыли. В этом случае Р/Е нам будет показывать, что компания дорогая, хотя на самом деле, она может быть оценена справедливо или недооценена с учетом ее денежного потока.

Коэффициент PEG

Как я писал выше, Р/Е нужно анализировать с учетом темпов роста прибыли (или денежного потока, или дивидендов).

Если Р/Е компании равен 10. А ее темпы роста прибыли составляют 5%, то PEG будет равен 2.

Если темпы роста ожидаются 10%, то PEG равен 1. Если темпы роста 15%, то PEG равен 0,6.

Как видно, чем больше темпы роста прибыли, тем меньше PEG. Поэтому лучше покупать компании, у которых PEG меньше единицы.

Если компания выплачивает дивиденды, можно сделать корректировку, которая сделает PEG более правильным. Так как компания выплачивает часть прибыли на дивиденды, из-за этого ее темпы роста прибыли могут быть ниже. Чтобы это компенсировать, к темпам роста прибыли нужно еще прибавить дивидендную доходность акций.

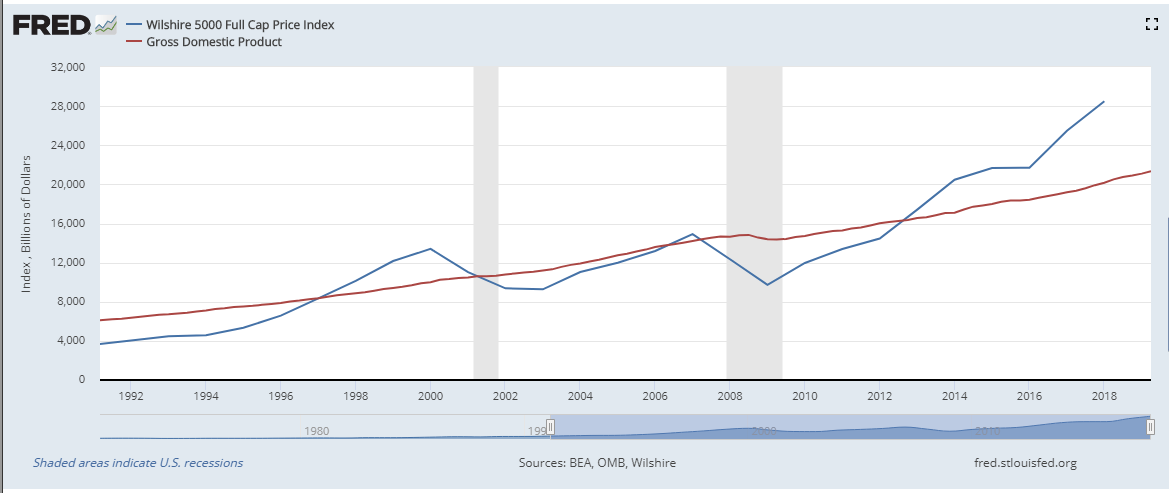

Отношение рыночной капитализации к ВВП

Для оценки «дороговизны» всего рынка в целом можно использовать отношение рыночной капитализации фондового рынка к ВВП страны. Еще этот индикатор известен, как «индикатор Баффета».

Это дает представление, насколько рынок дорог или дешев в сравнении с величиной валового продукта, произведенного экономикой.

Ниже график, который показывает величину капитализации американского фондового рынка через индекс Wilshire 5000 и величину ВВП.

Например, во времена пиков, капитализация рынка превышала ВВП, а в моменты кризисов была значительно ниже.

Данное соотношение можно учитывать при определении распределения активов в своем портфеле, регулируя долю акций в зависимости от их «дороговизны».

Shiller P/E (CAPE)

Он так же, как и «индикатор Баффета» используется для уровня оценки всего рынка в целом.

Основное отличие от традиционного Р/Е заключается в том, что в CAPE используется показатель чистой прибыли не за один последний год, а среднее значение скорректированной на инфляцию прибыли за последние 10 лет.

Это позволяет избежать искажений, когда Р/Е выглядит слишком высоким или слишком низким, поскольку значение прибыли учитывает результаты нескольких лет в течение бизнес-цикла.

Если сравнить этот график CAPE с графиком обычного Р/Е, то мы увидим, что в момент кризиса доткомов в 2000 году CAPE был заметно выше (45), чем Р/Е (25), то есть более точно показывал высокую оценку рынка.

А в момент ипотечного кризиса с 2008 году CAPE заметно ниже (15), чем Р/Е (>65), показывая недооценку акций.

Заключение

К сожалению, идеального индикатора оценки, который бы показывал, когда акции дешевы или дороги, не существует. Есть несколько индикаторов, с помощью которых можно сделать примерные выводы.

Не стоит так же забывать, что все познается в сравнении. Нельзя делать выводы используя только один показатель Р/Е. Обязательно нужно учитывать темпы роста прибыли компаний и уровень процентных ставок в экономике.

Высокое значение Р/Е может быть вполне оправдано для компаний с высокими темпами роста прибыли.

Так же как высокое значение Р/Е может быть оправдано низкими процентными ставками в экономике. Если процентные ставки по государственным облигациям 2,5%, а Р/Е равняется 22, это означает, что доходность акций (100% / 22 = 4,5% ) почти в 2 раза больше доходности облигаций.

Акции (урок 6) – мультипликатор P/E

Перейдём к мультипликаторам. Дальше я буду использовать материалы из CFA.

Прежде чем погружаться в этот океан, надо понимать: расчёт мультипликаторов – это прекрасное упражнение для ума, но всё это мало прибавляет вам как трейдеру. Цены на акции могут годами отклоняться от справедливой стоимости. Вы успеете сединой покрыться, пока мультипликаторы вернутся на разумный уровень.

Понимание мультипликаторов даёт некое общее понимание: переоценена или недооценена анализируемая компания, но основывать торговые и инвестиционные решения на основе одних лишь мультипликаторов нельзя.

По одним мультипликаторам компания может быть переоценена, по другим – недооценена.

Если какая-то компания в текущий момент недооценена или переоценена по метрикам, обычно для этого есть какая-то существенная причина. В этом-то вся и подстава.

Все мультипликаторы можно сравнивать по двум основаниям:

P/E, пожалуй, самый используемый мультипликатор, — это отношение капитализации компании к её прибыли, или (что то же) отношение цены акции к прибыли на одну акцию (P = Price = цена всех акций, или капитализация; E = Earnings = прибыль).

— Показывает, как рынок оценивает один доллар прибыли компании.

— Если P/E = 10, говорят: компания стоит 10 своих годовых прибылей.

— Если P/E слишком высок, говорят: компания переоценена.

— Высокий P/E может означать, что в отношении компании инвесторы имеют очень высокие ожидания.

Сразу надо различать, есть:

Когда говорят просто P/E имеют в виду именно Trailing P/E.

Leading P/E, в свою очередь может быть:

1. Justified Leading P/E («обоснованный опережающий») – это Leading P/E, в котором P рассчитывается посредством дисконтирования дивидендов, т.е. через модель Гордона. Имеет смысл рассчитывать только для компаний, стабильно платящих дивиденды.

2. Actual Leading P/E («фактический опережающий») — это Leading P/E, в котором P – это текущая фактическая цена акций.

▫️Понять, переоценена ли компания, можно, если сравнивать:

а) Justified Leading P/E vs. Actual Leading P/E

б) Trailing P/E vs. Trailing P/E других компаний.

Trailing P/E некоторых компаний:

APPLE: 35.6

Microsoft: 36.2

Amazon: 92.0

Google: 34.0

Facebook: 33.0

Tesla: 834 (!)

JP Morgan: 15.26

Nvidia: 100

Yandex: 193

Газпром: 9.6

Сбербанк: 6.5

Текущее среднее значение P/E индекса S&P = 35.78.

❔Если у компании P/E =100, то что теперь, не покупать? Нет. Это не значит, что компания не может вырасти еще на 100%. Что сейчас норма, судить сложно, потому что мы живём в новой реальности ультра-мягкой политики ЦБ.

❔Если у компании А P/E меньше, чем у компании B, то что теперь, надо покупать компанию A? Тоже нет. Как раз-таки там, где P/E высок, и происходят вся движуха. А там, где P/E низок — полное болото.

(График ниже – среднее значение P/E рынка США)

В 2009 году среднее P/E рынка взлетело. Почему? Прибыли банков (знаменатель) упали в ноль.