Что показывает отчет налоги и взносы кратко

Для достижения нашей цели мы будем использовать отчет «Анализ начисленных налогов и взносов». В программе 1С:Бухгалтерия он находится в меню Зарплата, в программе 1С:Зарплата и управление персоналом его можно найти на закладке Налоги. Но наверняка, многим из вас этот отчет уже знаком.

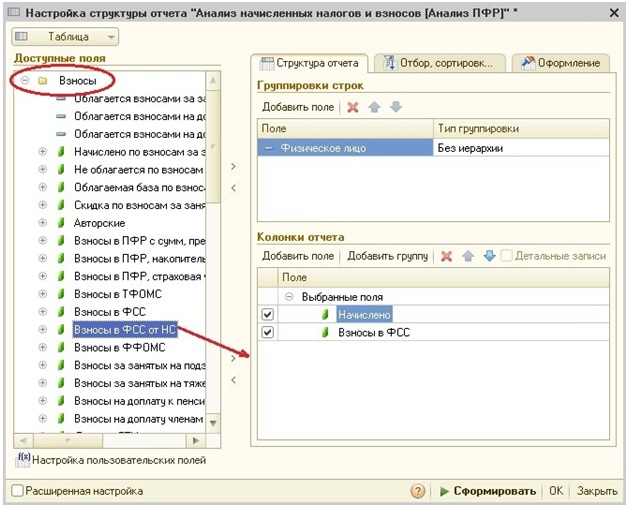

Открываем отчет, справа должна быть панель настройки, если её нет, то нажимаем кнопку «Настройка». Затем ищем в нижней части панели кнопку с нарисованным гаечным ключом и нажимаем на неё, выбираем пункт «Настройка структуры».

Из верхней правой таблицы удаляем все поля (по умолчанию там могут быть указаны «Организация», «Дата начисления», «Вид тарифа страховых взносов» и др.) и добавляем поле «Физическое лицо», выбрав его из таблицы слева.

Теперь настраиваем состав колонок, для этого будем заполнять нижнюю правую таблицу. Первым делом посмотрите, какие поля там уже выбраны и удалите те, которые Вас не интересуют. Затем в таблице слева разворачиваем плюсик у слова «Взносы» и выбираем нужные нам поля из списка.

Состав полей Вы можете настроить любой, я обычно выбираю

— Взносы в ФСС от НС

— Взносы в ПФР, страховая часть

— Взносы в ПФР, накопительная часть

Затем таким же образом разворачиваем плюсик рядом со словом «НДФЛ», расположенным ниже взносов и добавляем поле «НДФЛ исчисленный». Порядок колонок можно изменить кнопками со стрелками, которые находятся над таблицей с полями.

Нажимаем кнопку «Сформировать» и наслаждаемся результатом

Теперь нам нужно сохранить сделанную настройку, чтобы не выбирать нужные поля каждый раз при формировании отчета. Для этого обращаем внимание на уже знакомую нам панель настройки и находим внизу кнопку с изображение дискеты, нажимаем и выбираем «Сохранить вариант как. «. В открывшемся окне указываем наименование нашей настройки и нажимаем сохранить.

Сейчас при открытии отчета на верхней панели будет отображаться Ваш вариант настройки, его достаточно просто выбрать щелчком мыши, указать период, организацию и нажать кнопку «Сформировать».

Ну вот Вы и научились настраивать отчеты в программах 1С: Предприятие 8!

С этого момента для Вас не составит труда получить данные о начисленных налогах, взносах, облагаемой базе в удобной форме. Вместо сотрудников в строки отчета можно вывести организации и получить сводную таблицу по всем юрлицам или выбрать поле «Месяц начисления» и сформировать помесячный отчет, по которому удобно сверять данные отчетности в ПФР и ФСС.

Экспериментируйте смело и Вы обязательно найдете оптимальные для Вас варианты!

Понравилась статья? Подпишитесь на рассылку новых материалов

Начисление страховых взносов в 1С Бухгалтерия

В программе 1С 8.3 Бухгалтерия 3.0 есть некоторый функционал по ведению кадрового учета и начислению заработной платы. Он конечно не такой расширенный, как в 1С:Зарплата и управление персоналом, но все же, в небольших организациях его вполне достаточно. Ведение документов и отчетность соответствует законодательству и постоянно поддерживается и обновляется. В этой статье мы рассмотрим основные аспекты учета страховых взносов в 1С 8.3 и рекомендации что делать, если они не начисляются.

Предварительная настройка

Прежде, чем приступать к начислению страховых взносов, необходимо провести небольшую настройку программы. От нее зависит корректность расчетов. Страховые взносы – вещь серьезная, поэтому не пренебрегайте настройками и будьте внимательны.

Если ранее вы не указали систему налогообложения вашей организации, обязательно сделайте это в учетной политике.

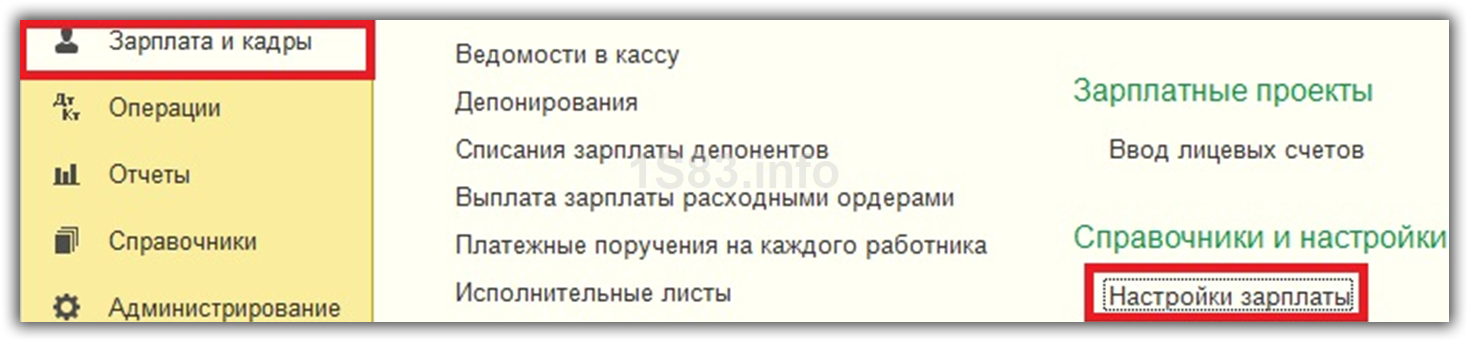

Настройка учета

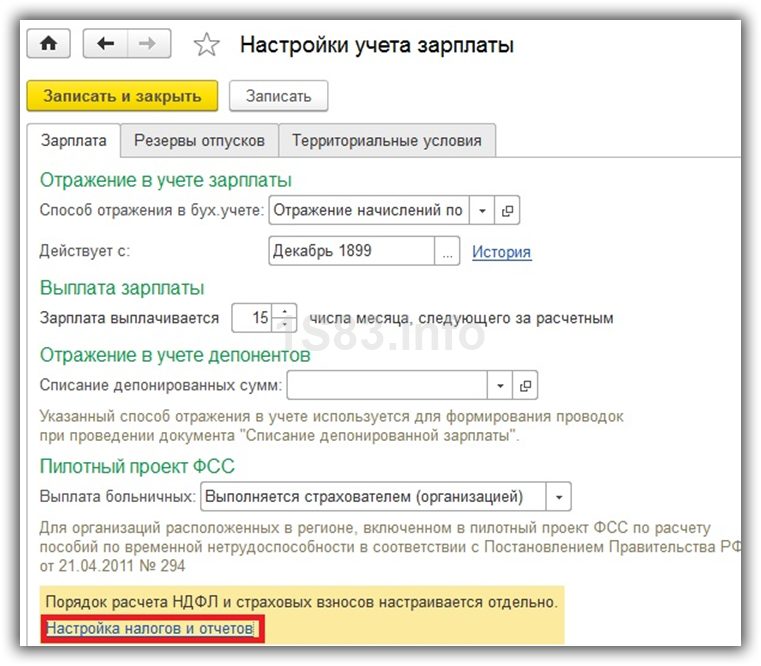

Первым делом приступим к настройке учета наших взносов. Они настраиваются там же, где и зарплата. В меню «Зарплата и кадры» выберите пункт «Настройки зарплаты».

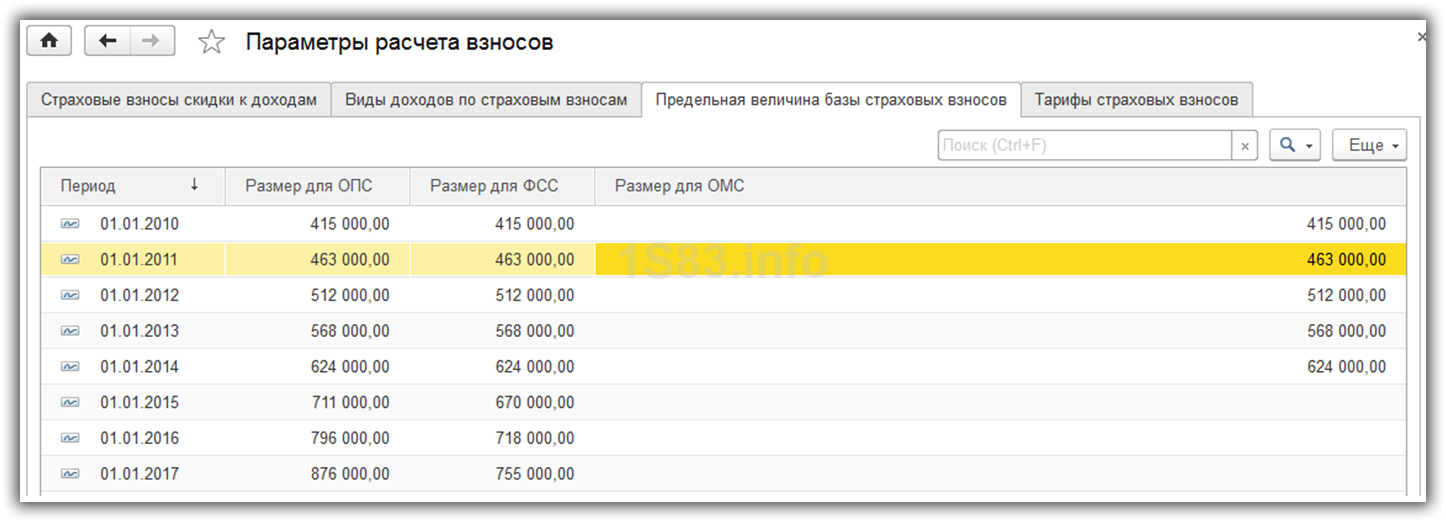

Перейдя по гиперссылке «Страховые взносы» в разделе «Классификаторы» вы можете просмотреть параметры расчета взносов. Заострять внимание на них не будем, так как данные в этих регистрах уже заполнены в типовой поставке конфигурации по действующему законодательству.

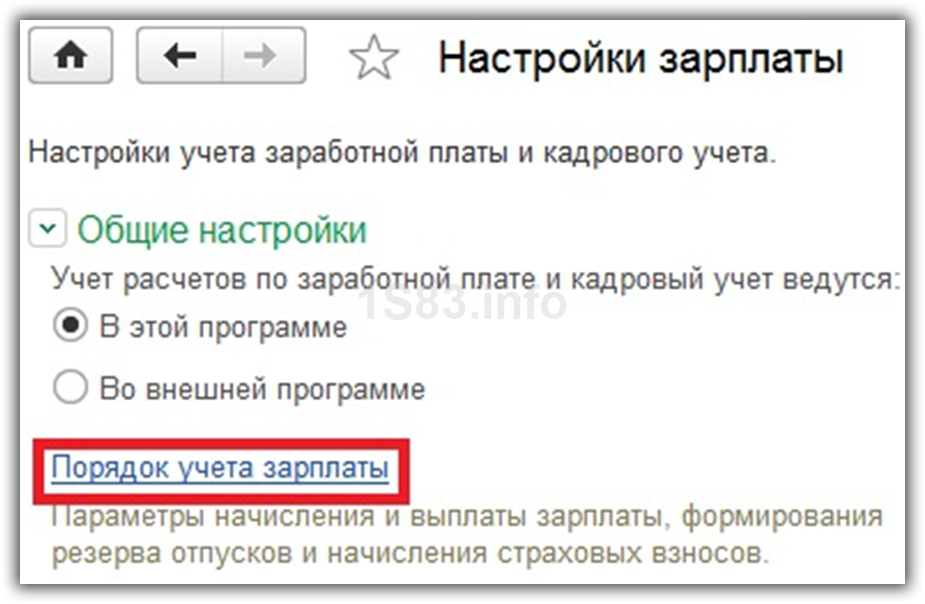

Теперь перейдем непосредственно к настройке учета наших взносов. В форме настройки зарплаты выберите пункт «Порядок учета зарплаты».

В самом низу открывшейся формы перейдите по ссылке для настройки страховых взносов.

Получите понятные самоучители по 1С бесплатно:

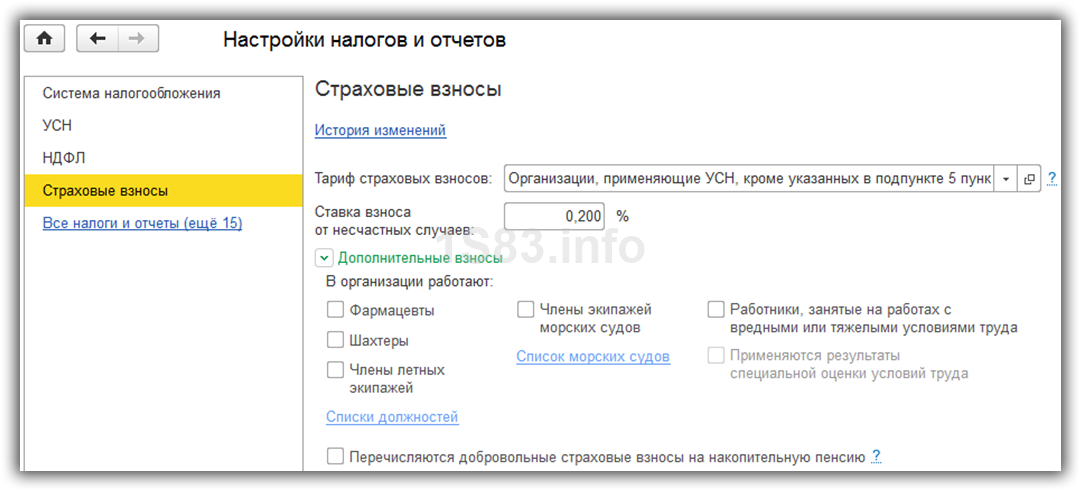

В открывшемся окне перейдите в раздел «Страховые взносы» и заполните нужные поля.

Тариф по НС и ПЗ проставляется в зависимости от основного вида деятельности за прошлый год. Минимальный тариф — 0,2 процента. Он утверждается ФСС в который каждый год подаются документы для подтверждения основного вида деятельности.

Так же здесь можно настроить дополнительные взносы для тех профессий, кому они положены, и указать, есть ли работники с вредными условиями труда. В самой нижней части можно поставить отметку о перечислении дополнительных страховых взносов на накопительную пенсию в соответствии с ФЗ №56 от 30.04.2008 года.

Статьи затрат

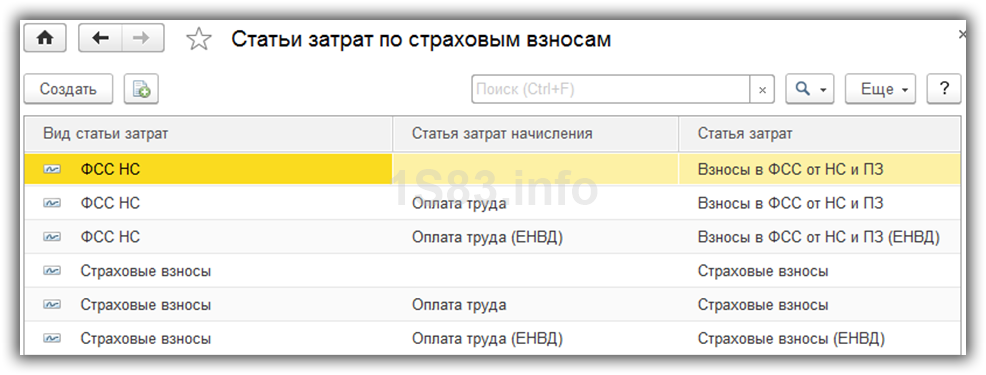

Для правильного отражения в бухучете страховых взносов нужно сделать еще одну настройку. В форме настройки зарплаты выберите пункт «Статьи затрат по страховым взносам». Именно здесь настраивается порядок отражения обязательных взносов с ФОТ на бухгалтерских счетах.

Перед вами откроется уже заполненный по умолчанию список. При необходимости его можно дополнить или откорректировать.

По умолчанию счет дебета будет 26, кредита — 69.

Начисления

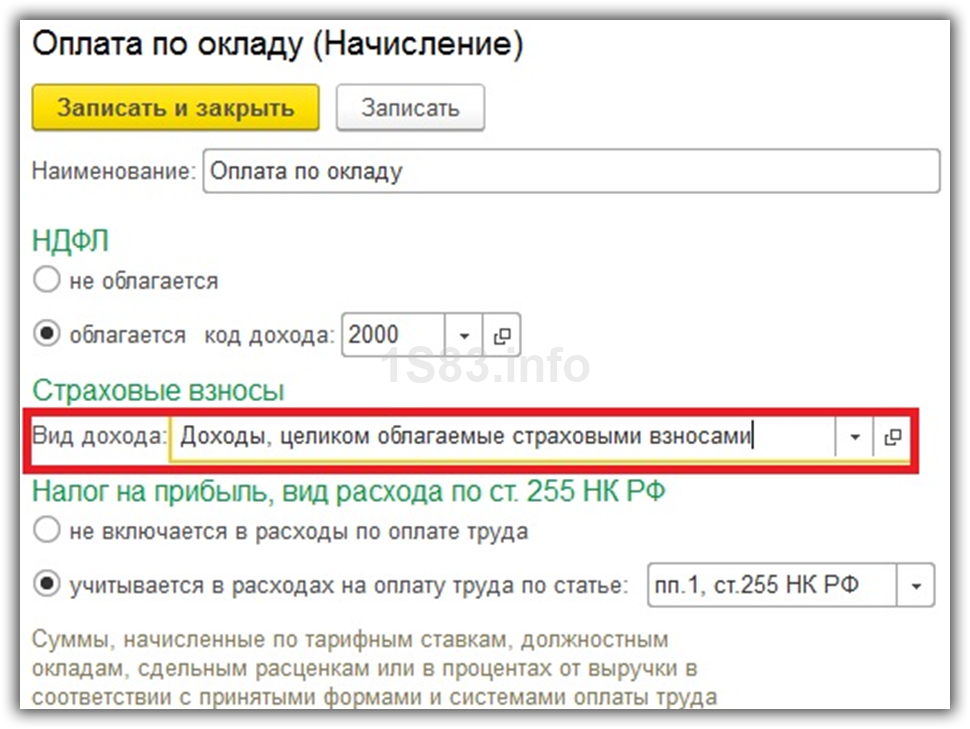

Существует много различных видов начислений. Это оплата по окладу, больничный, отпуск и прочие. Для каждого из них необходимо настроить, должны ли с них уплачиваться страховые взносы.

Вернемся на форму настройки зарплаты. В разделе «Расчет зарплаты» выберем пункт «Начисления».

Перед вами откроется перечень всех начислений. Их можно редактировать или добавлять новые.

Откройте любое начисление. Вы увидите поле «Вид дохода». Именно от указанного в нем значения будет зависеть, начисляться по нему страховые взносы или нет. В нашем примере мы открыли одно из стандартных начислений, поэтому здесь уже все заполнено, но при добавлении новых не забывайте указывать вид дохода.

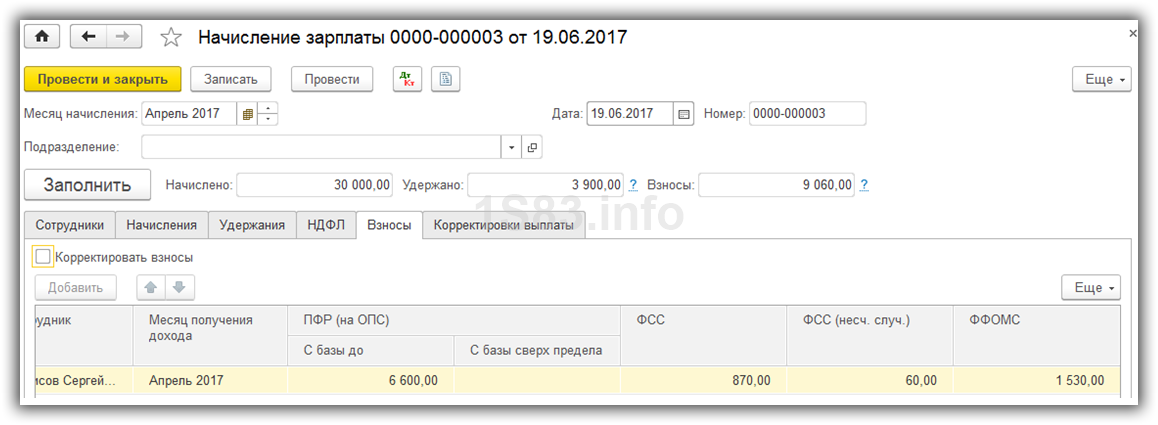

Начисление страховых взносов в 1С 8.3

Начисление страховых взносов производится одновременно с начислением зарплаты. Они находятся на вкладке «Взносы» соответствующего документа. Их расчет производится автоматически и подлежит ручной корректировке.

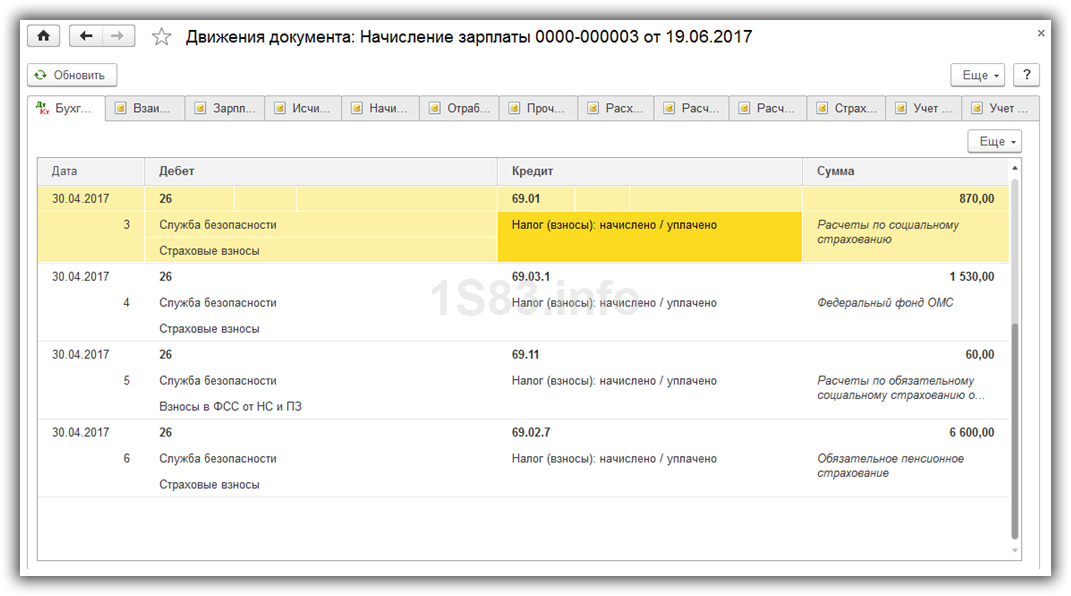

Посмотрим, какие же проводки по взносам сформировал этот документ начисления зарплаты.

Все получилось так, как настраивали. Счет дебета мы оставили по умолчанию 26, но при необходимости его можно изменить в настройках зарплаты (пункт «Способы учета зарплаты»).

Смотрите также небольшой видеоурок про начисление зарплаты в 1С 8.3:

Отчеты

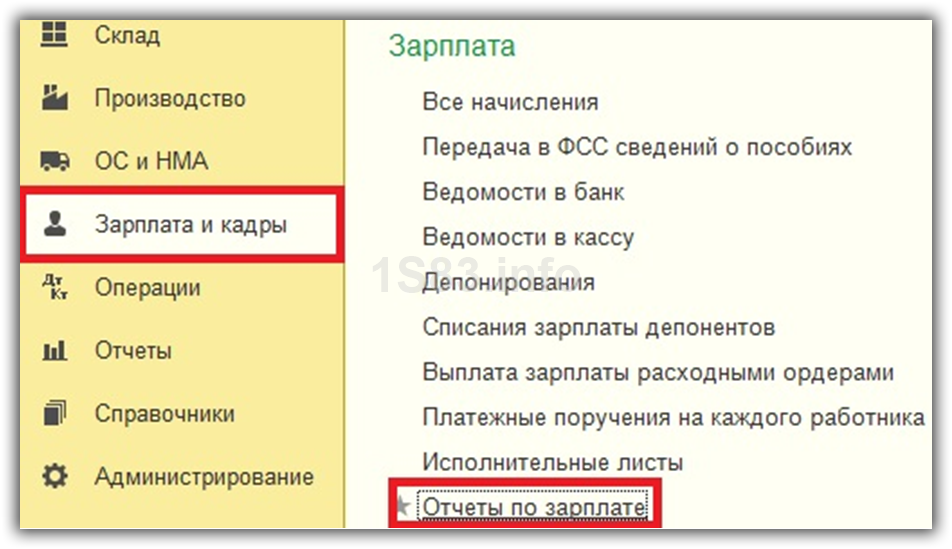

Все рассмотренные ниже отчеты будут формироваться из меню «Зарплата и кадры» пункт «Отчеты по зарплате».

«Анализ взносов в фонды»

Данный отчет подробно и сводно отражает данные о суммах взносов по их видам с указанием начислений. Период формирования отчета задается пользователем.

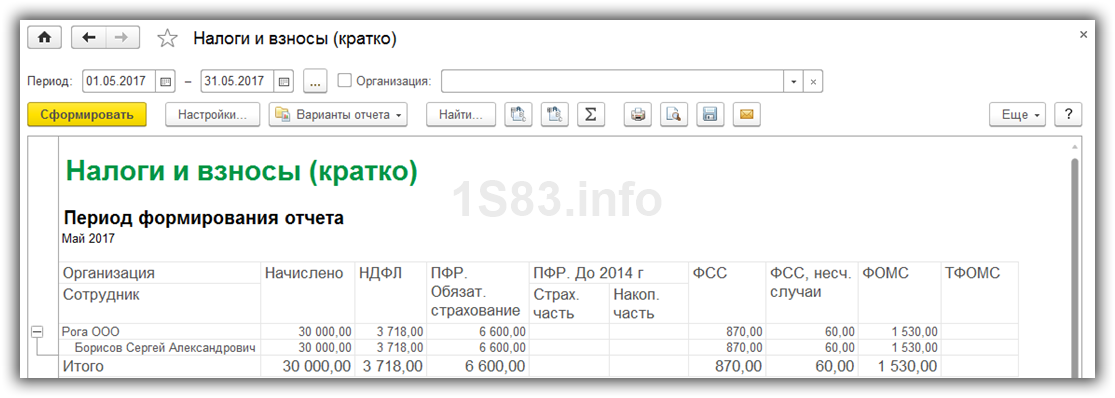

«Налоги и взносы (кратко)»

Данный отчет очень удобен для ежемесячного формирования. Он выводится в разрезе сотрудников.

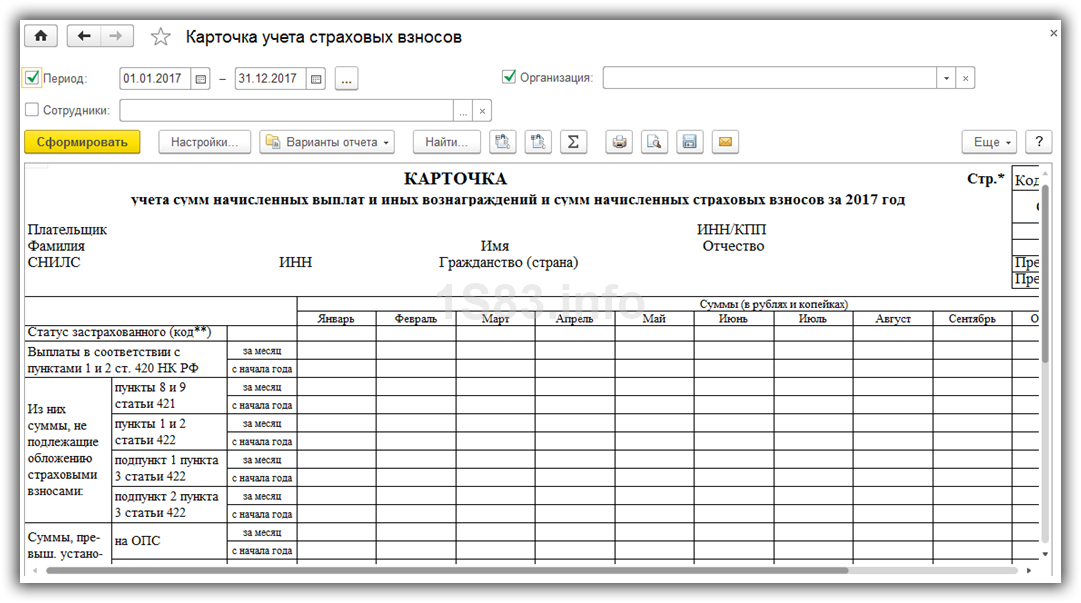

«Карточка учета страховых взносов»

Этот отчет рекомендован ПФР. Он очень удобен для ежегодной проверки начисления взносов. Суммы взносов разбиваются помесячно.

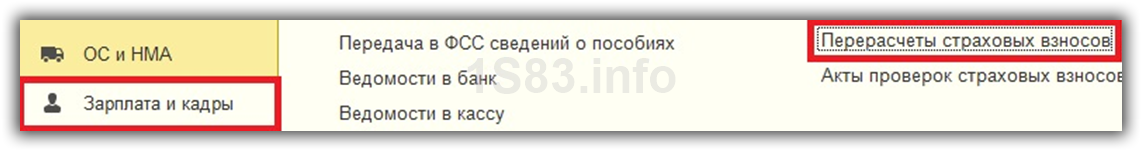

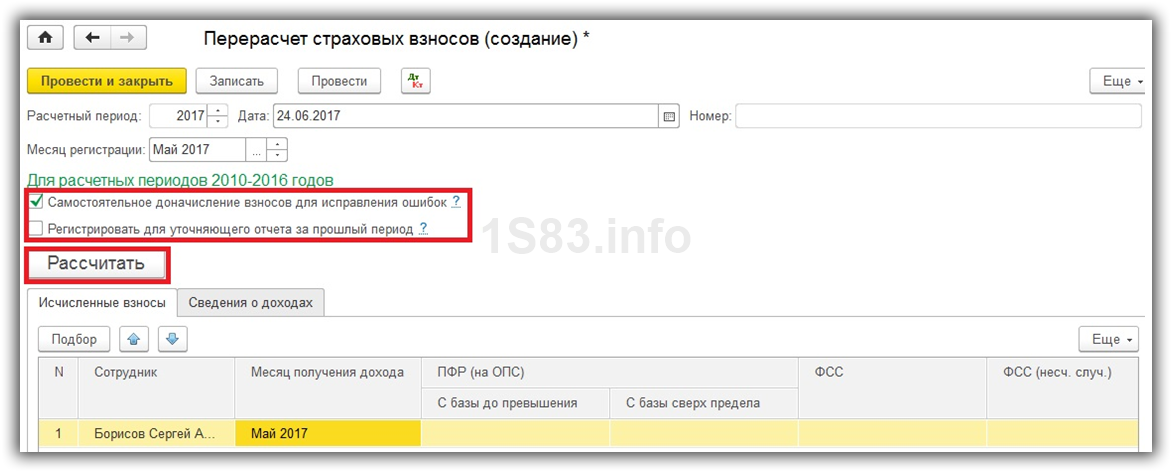

Перерасчет страховых взносов

Бывают такие ситуации, когда нужно скорректировать уже начисленные ранее страховые взносы. Для этого в программе 1С:Бухгалтерия служит документ «Перерасчет страховых взносов».

В шапке документа заполните месяц начисления и расчетный период. В случае, когда доначисление нужно совершить, не затрагивая прошлые периоды, установите флаг в первом поле (см. рисунок ниже). Если изменения должны быть произведены задним числом, то установите флаг на втором поле (при необходимости формирования уточненного РСВ-1 за прошлый период).

Далее нажмите на кнопку «Рассчитать» и данные заполнятся автоматически.

Для достижения нашей цели мы будем использовать отчет «Анализ начисленных налогов и взносов». В программе 1С:Бухгалтерия он находится в меню Зарплата, в программе 1С:Зарплата и управление персоналом его можно найти на закладке Налоги. Но наверняка, многим из вас этот отчет уже знаком.

Открываем отчет, справа должна быть панель настройки, если её нет, то нажимаем кнопку «Настройка». Затем ищем в нижней части панели кнопку с нарисованным гаечным ключом и нажимаем на неё, выбираем пункт «Настройка структуры».

Из верхней правой таблицы удаляем все поля (по умолчанию там могут быть указаны «Организация», «Дата начисления», «Вид тарифа страховых взносов» и др.) и добавляем поле «Физическое лицо», выбрав его из таблицы слева.

Теперь настраиваем состав колонок, для этого будем заполнять нижнюю правую таблицу. Первым делом посмотрите, какие поля там уже выбраны и удалите те, которые Вас не интересуют. Затем в таблице слева разворачиваем плюсик у слова «Взносы» и выбираем нужные нам поля из списка.

Состав полей Вы можете настроить любой, я обычно выбираю

— Взносы в ФСС от НС

— Взносы в ПФР, страховая часть

— Взносы в ПФР, накопительная часть

Затем таким же образом разворачиваем плюсик рядом со словом «НДФЛ», расположенным ниже взносов и добавляем поле «НДФЛ исчисленный». Порядок колонок можно изменить кнопками со стрелками, которые находятся над таблицей с полями.

Нажимаем кнопку «Сформировать» и наслаждаемся результатом

Теперь нам нужно сохранить сделанную настройку, чтобы не выбирать нужные поля каждый раз при формировании отчета. Для этого обращаем внимание на уже знакомую нам панель настройки и находим внизу кнопку с изображение дискеты, нажимаем и выбираем «Сохранить вариант как. «. В открывшемся окне указываем наименование нашей настройки и нажимаем сохранить.

Сейчас при открытии отчета на верхней панели будет отображаться Ваш вариант настройки, его достаточно просто выбрать щелчком мыши, указать период, организацию и нажать кнопку «Сформировать».

Ну вот Вы и научились настраивать отчеты в программах 1С: Предприятие 8!

С этого момента для Вас не составит труда получить данные о начисленных налогах, взносах, облагаемой базе в удобной форме. Вместо сотрудников в строки отчета можно вывести организации и получить сводную таблицу по всем юрлицам или выбрать поле «Месяц начисления» и сформировать помесячный отчет, по которому удобно сверять данные отчетности в ПФР и ФСС.

Экспериментируйте смело и Вы обязательно найдете оптимальные для Вас варианты!

Понравилась статья? Подпишитесь на рассылку новых материалов

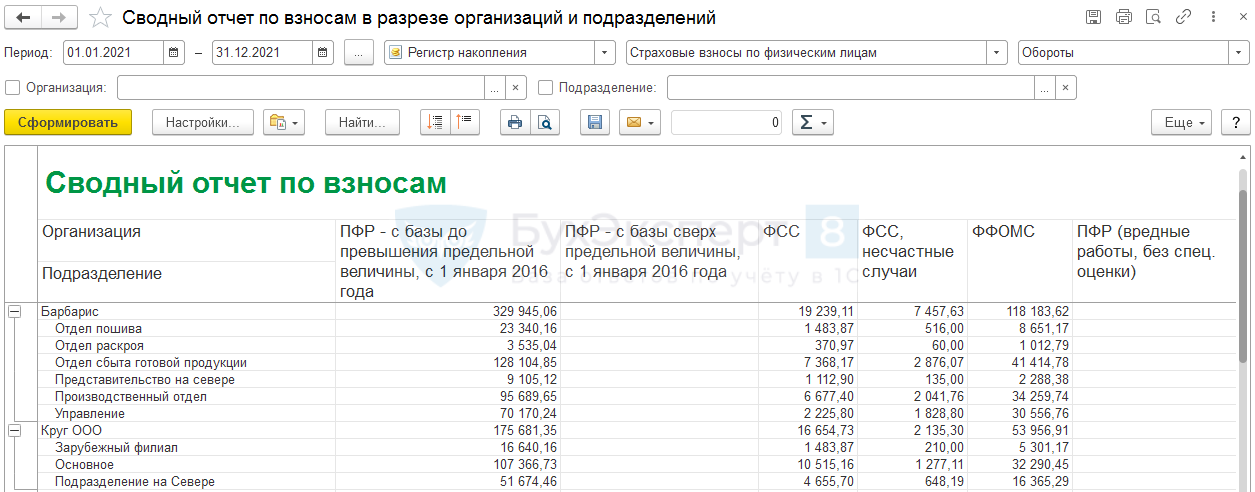

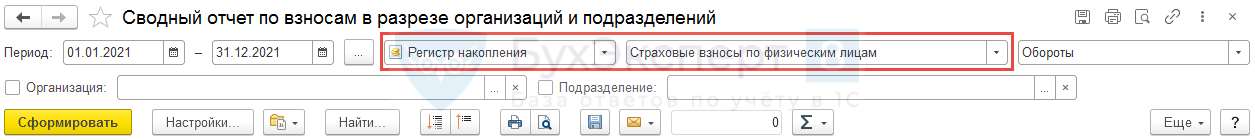

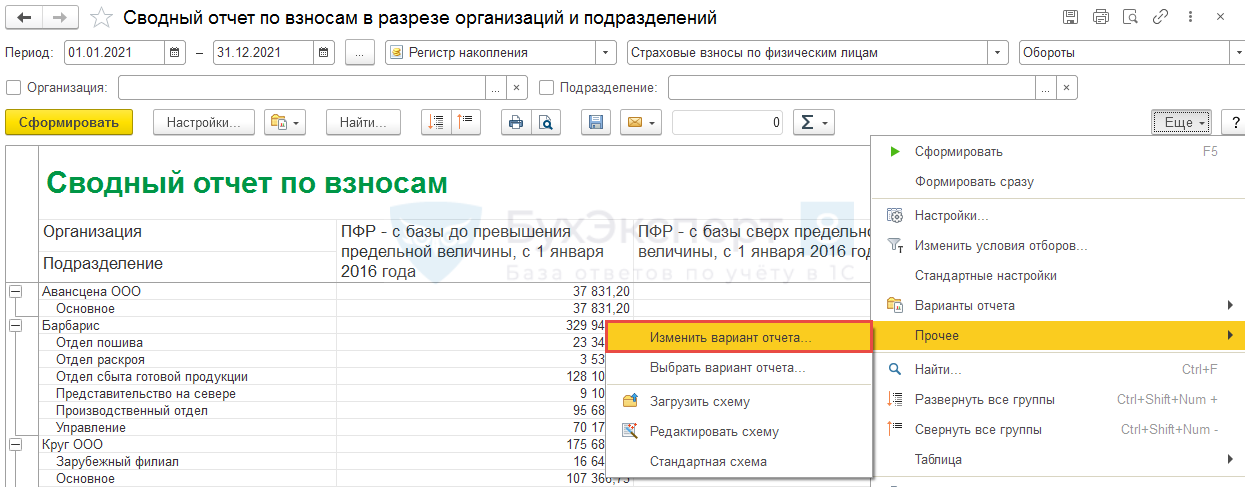

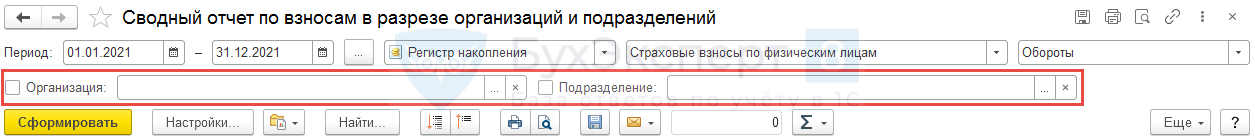

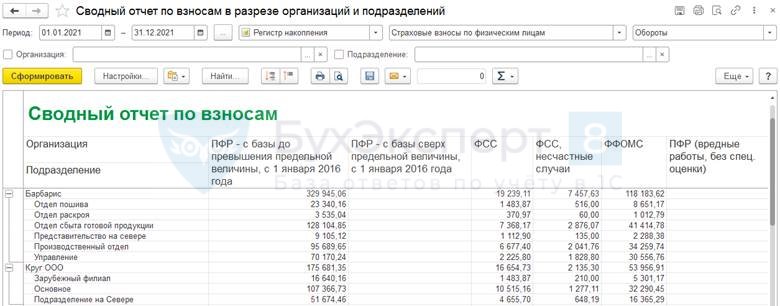

Как вывести сводный отчет по взносам в разрезе подразделений?

Для этого можно воспользоваться Универсальным отчетом ( Главное меню – Функции для технического специалиста… – Отчеты – Универсальный отчет ) и донастроить его.

Скачанные с нашего сайта файлы необходимо вначале распаковать.

Получите понятные самоучители 2021 по 1С бесплатно:

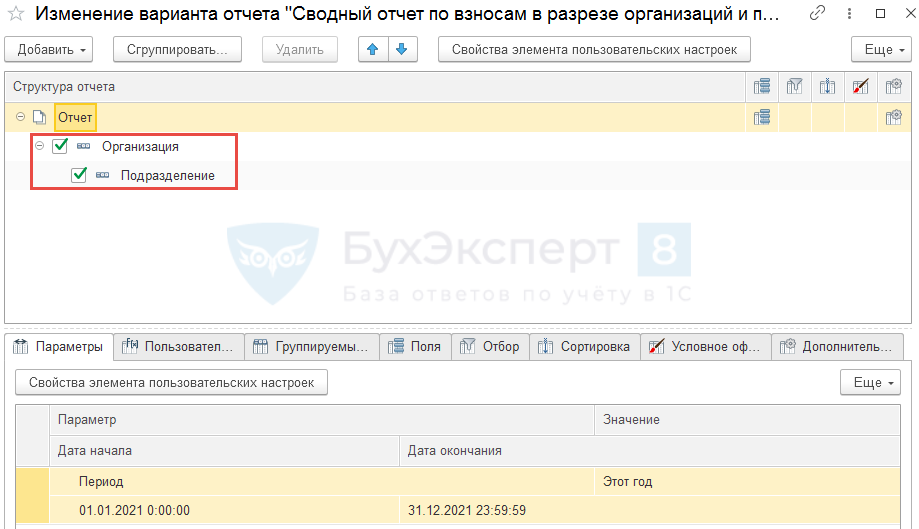

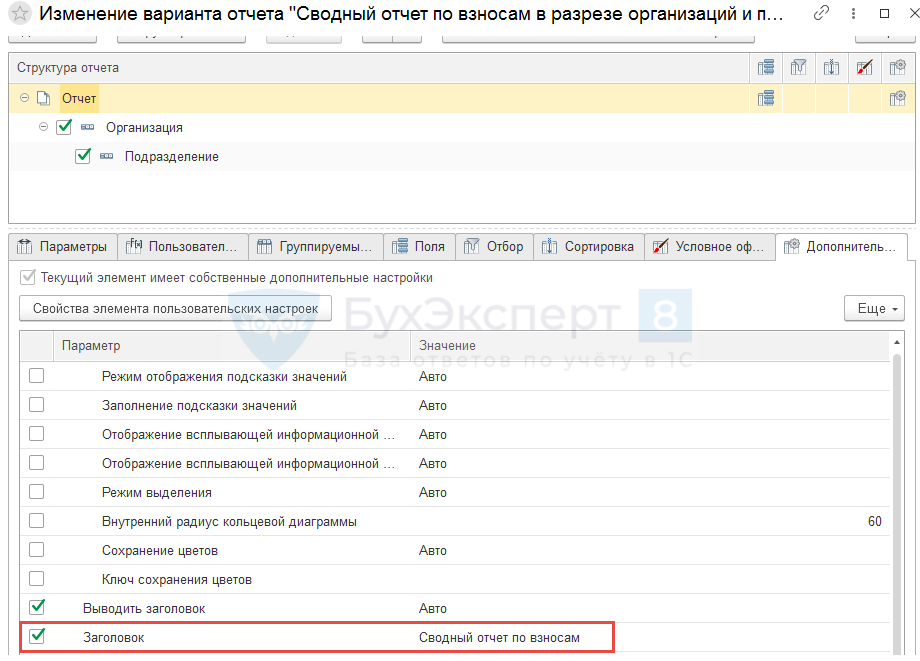

В группировке Отчета на вкладке Поля отметим флажками все виды взносов, используемые в организации.

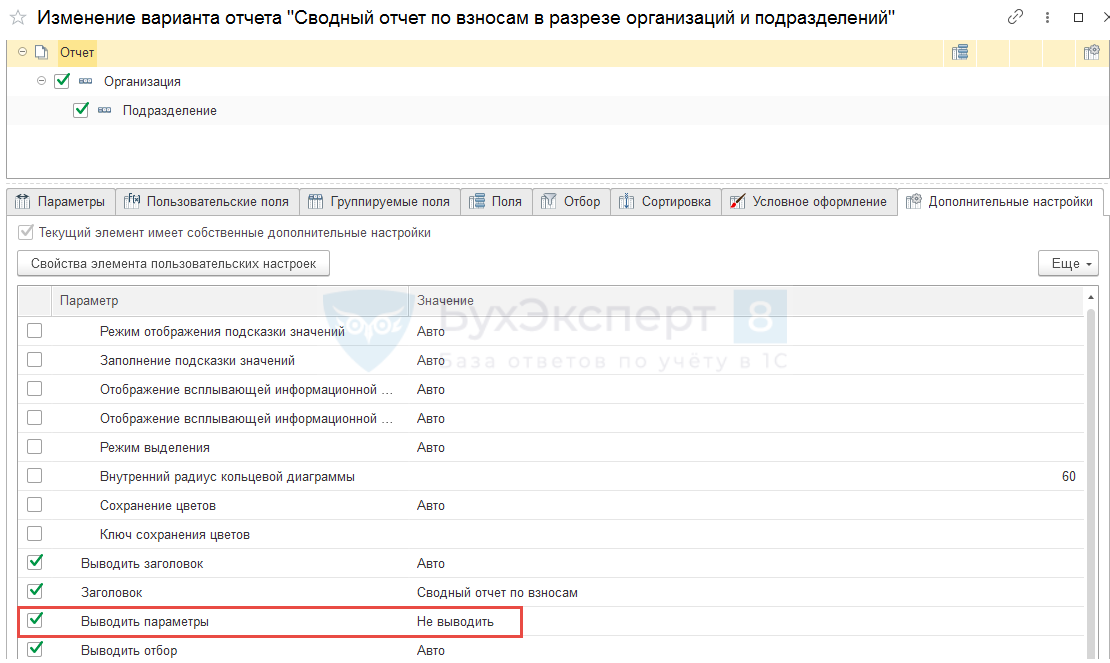

На вкладке Дополнительные настройки зададим Заголовок для отчета.

И укажем, что выводить параметры не нужно.

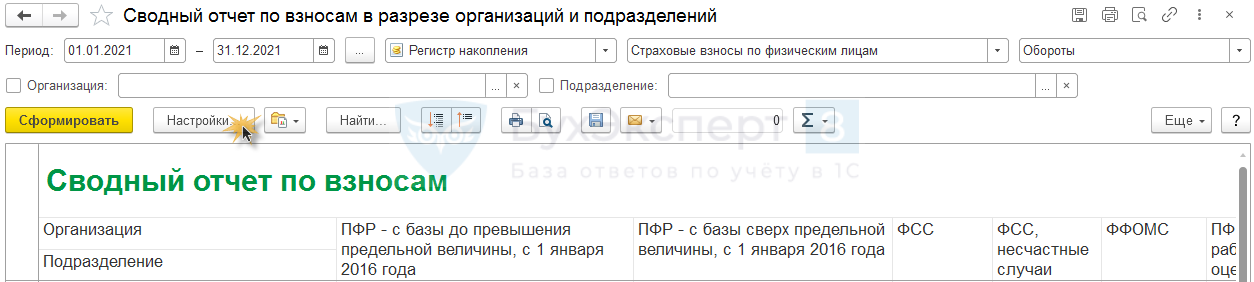

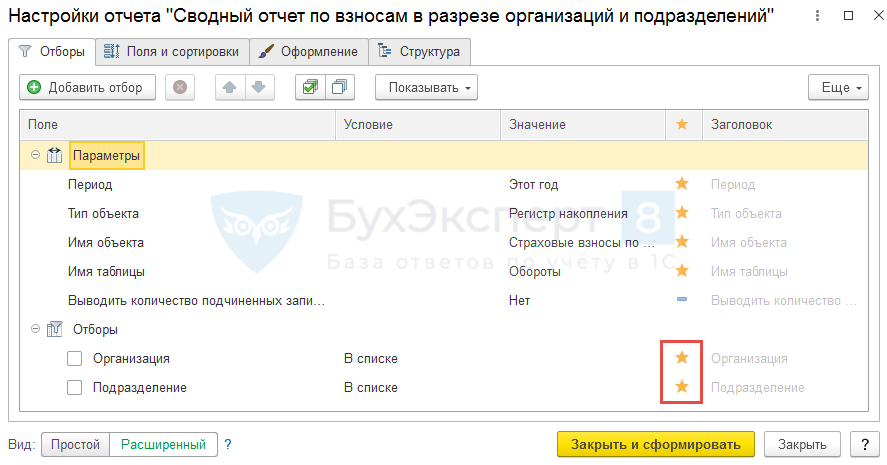

Для того, чтобы было удобно отбирать данные по Организациям и Подразделениям перейдем в Настройки… отчета.

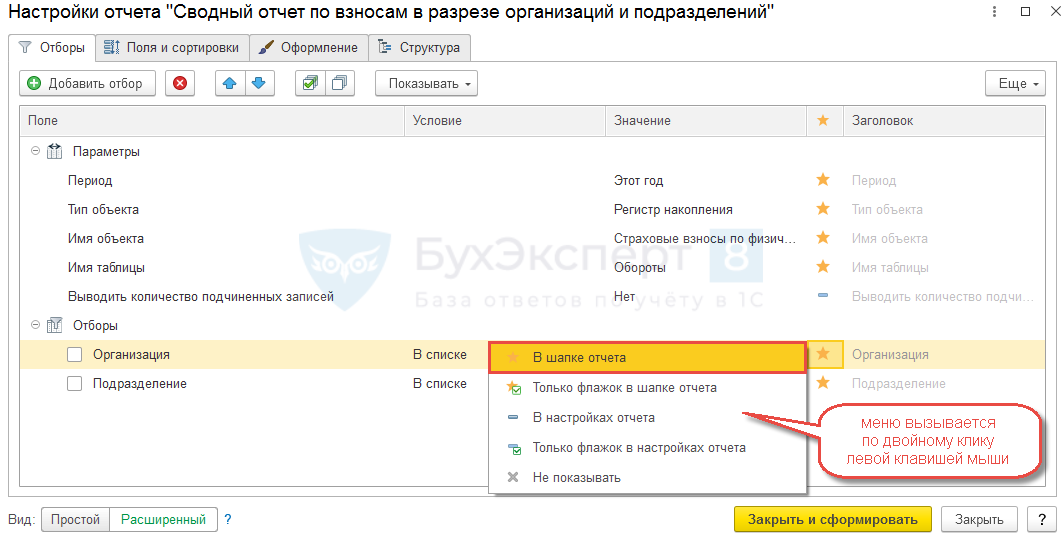

Выведем поля для отбора в шапку отчета, для чего отметим их «звездочкой».

Возможность отметки «звездочкой» появляется при двойном клике левой клавишей мыши и появления меню.

После сделанных настроек информация по взносам в отчете будет выводится в разрезе организаций и подразделений.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(1 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Спасибо за актуальность и полноту информации! Марина, Вас всегда интересно слушать, Вы профессионал!

Расчеты по налогам и сборам: бухгалтерский учет и отражение в отчетности

Учет расчетов по налогам и сборам

Предназначен для того, чтобы отразить расчеты по налогам и сборам, счет 68 Плана счетов бухучета, утвержденного Приказом Минфина от 31.10.2000 № 94н. Счет 68 является активно-пассивным. Начисление налогового платежа отражается по кредиту. Его уплата или применение налогового вычета — по дебету. Кредитового сальдо демонстрирует наличие задолженности по фискальным сборам перед бюджетом, дебетовое показывает сумму переплаты.

К счету 68 для учета расчетов по разным видам фискальных сборов открываются отдельные субсчета. Кроме того, в разрезе каждого субсчета удобно обеспечить аналитический учет в разрезе непосредственно налоговых платежей, а также налоговых санкций: пеней и штрафов.

Кроме того, при формировании проводок применяются следующие синтетические счета:

Бухучет страховых взносов

Для учета расчетов по страховым взносам предназначен одноименный счет 69. К нему открываются субсчета в разрезе видов социального страхования и организуется аналитический учет для обособленного учета текущих платежей по страховым взносам и штрафных санкций.

Расчеты по налогам и сборам: проводки

Отражение в бухгалтерской отчетности

Фискальные сборы находят отражение в двух формах бухотчетности:

Расчеты по налогам и сборам в балансе отражаются в составе кредиторской или дебиторской задолженности. Кредитовое сальдо счетов 68 и 69 отражается в строке 1520 раздела V.

Если на конец отчетного периода образовалась переплата по фискальным платежам, отраженная как дебетовое сальдо счетов 68 и 69, то эту сумму нужно отразить в разделе II в строке 1230 «Дебиторская задолженность».

Кроме того, в бухгалтерском балансе компании обособленно отражается НДС, предъявленный поставщиками, но не принятый к вычету (дебетовое сальдо счета 19). Для этого предназначена строка 1220.

В отчете о финансовых результатах в строке 2410 отражается исчисленный к уплате налог на прибыль.

Кроме того, в бухгалтерском балансе и ОФП обособленно отражаются сальдо и изменения отложенных налоговых активов и обязательств.