Что означает назначение платежа

Назначение платежа: что писать плательщику в соответствующей графе платежного поручения

При осуществлении безналичных операций в банке, платежных центрах или онлайн часто требуется заполнить платежное поручение. Необходимо сделать это корректно, в противном случае ваши деньги могут уйти не туда, или остаться на расчетном счете, потому что банк заблокирует операцию по переводу. Наибольшие затруднения вызывает заполнение графы “Назначение платежа”. Что писать в ней для разных видов операций, мы и рассмотрим в статье.

Зачем заполнять платежное поручение

Платежное поручение – специальный документ для перечисления денежных средств. Это своего рода распоряжение плательщика банку перевести определенную сумму на счет получателя. Получателями могут быть физические лица, люди, занимающиеся частной практикой (нотариусы, адвокаты и пр.), ИП, государственные органы, коммерческие предприятия и организации.

В каких случаях физическому лицу может потребоваться заполнить платежное поручение:

Общие требования к заполнению

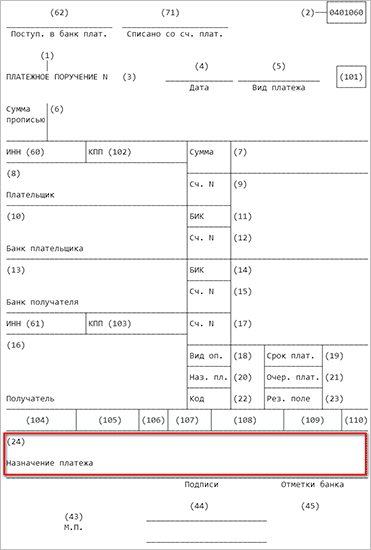

Правильно заполненное поручение гарантирует своевременное исполнение операции. Оно может быть в бумажном или электронном виде. Правила оформления регулируются Центробанком. Бланк платежки состоит из полей, в которых записываются реквизиты. Каждая графа предназначена строго для определенного реквизита. Нас интересует поле 24 “Назначение платежа”.

Центробанк установил ограничение по количеству символов в 24-й графе – 210 знаков (для электронного формата документа). И обозначил, какую информацию она должна содержать:

Жестких требований к тексту нет. Главный принцип – указать всю необходимую информацию об операции, ее суть, цель перечисления денег: за что, на каком основании, за какой период и т. д.

Оформление графы “Назначение платежа” в зависимости от его вида

Платежи физических лиц бывают нескольких видов. В зависимости от этого и текст в поле назначения меняется. Рассмотрим самые популярные операции и примеры заполнения 24-й графы.

Перечисление налогов и взносов

В первую очередь надо указать наименование налога. Например, “Транспортный налог”. Далее, месяц, за который идет перевод. Этой информации вполне достаточно. Если перечисляете взнос в Пенсионный фонд, то разумнее будет указать еще и номер своего СНИЛС. Оплачиваете штраф – напишите основание для этого, т. е. номер и дату документа, по которому вам начислена сумма за нарушение.

Оплата товаров и услуг

Простая фраза “За поставку товара” не пройдет. Надо конкретизировать операцию. Например, “За поставку компьютерной техники по договору от 07.10.2019 № 10. Без НДС.” Или “Аванс за транспортные услуги по договору № 20 от 8.10.2019, включая НДС в сумме 1 000 руб.”.

В последнее время увеличилось количество блокировки р/с со стороны банков ИП и физических лиц, которые принимают оплату без оформления документов. Одни хотят уйти от налогов, другие отслеживают такие подозрительные операции и приостанавливают все движение денег по счету до выяснения причин.

Представьте ситуацию, когда мастер по маникюру принимает на дому клиентов, которые перечисляют ему 1 000 руб. на банковскую карту. И таких переводов в день может быть не один и не два. В назначении платежа люди либо ничего не пишут, либо пишут стандартные фразы типа “Возврат долга” или “Дарение”.

Большая вероятность, что в один прекрасный момент банк заинтересуется такими поступлениями, заблокирует р/с и потребует дать документальные основания. А сделать это будет совсем не просто.

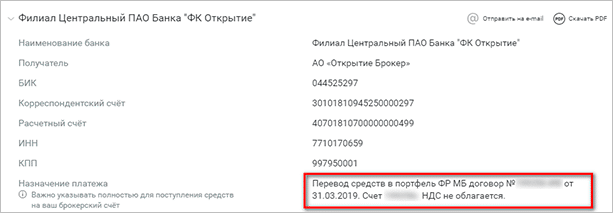

Предприятия и организации часто подсказывают, что именно надо написать в поле 24. Например, я ежемесячно пополняю свой брокерский счет по реквизитам банка. Брокер дает вот такой шаблон, в котором просто копирую текст из поля и вставляю его в платежку.

Перевод самому себе или родственнику

Иногда приходится перебрасывать деньги с одного счета на другой. Они могут быть в одном или разных банках. Чтобы перестраховаться и не нарваться на санкции банков, лучше в поле назначения написать “Перевод собственных средств” или “Перевод на свой счет”.

Сама часто так поступаю и думаю, что не одна такая. Перевожу деньги дочери, маме и прочим родственникам. Как правило, происходит это через мобильный банк или интернет-банк, например, Сбербанк Онлайн. При перечислении на банковскую карту поля назначения платежа нет, но есть графа “Сообщение получателю”. Вот в нем и рекомендую написать цель операции.

Например, “Денежный перевод от мамы”, “Материальная помощь”, “Подарок ко дню рождения” и пр. Налогом на доходы это не облагается, поэтому вопросов у банка не возникнет. Если перечисление делаете по реквизитам, то графа 24 обязательно появится.

Оплата коммунальных услуг

В большинстве случаев мы оплачиваем уже готовые квитанции от обслуживающих организаций. Достаточно их отнести в ближайший расчетный центр, банк, отделение почты или банкомат.

Процедура еще больше упрощается, если воспользоваться кодом услуги в виде штрихкода или QR-кода на квитанции. Заходите в мобильное приложение, сканируете полученный счет телефоном, все данные моментально появляются на экране. Осталось внимательно их проверить и ввести дополнительную информацию (например, показания счетчиков для оплаты за газ, воду, электричество).

Если вы оплачиваете коммунальные услуги по реквизитам организации, то в 24-й графе надо написать, за что платите и за какой период, а также указать номер своего лицевого счета. Например, “За вывоз ТБО за октябрь 2019 года. Лицевой счет плательщика № 12345”.

Заключение

Мы разобрали, что такое поле “Назначение платежа” в платежном поручении и основные рекомендации по его заполнению. Основной совет – указывать достаточную информацию, которая бы помогла банку четко понять, что вы оплачиваете и на каком основании. Не проходят фразы по типу “За товары”, “За услуги” и пр.

Чтобы выполнять безналичные операции без проблем, надо придерживаться этих простых рекомендаций и не пытаться обмануть систему. В самый неподходящий момент она может вас проконтролировать.

Что означает назначение платежа

Почему важно правильно указывать назначение платежа

Иногда бухгалтеры и предприниматели считают, что поле «назначение платежа» в платёжном поручении не важно. Назначение указывают формально и не пишут, кому переводят деньги и за что.

Разобрались, как заполнять поле «назначение платежа» и чем вы рискуете, если игнорируете это поле или заполняете неправильно.

Связь «антиотмывочного» закона 115-ФЗ и назначения платежа при переводе

Корректное назначение платежа поможет контрагенту правильно учесть ваш платёж: как оплату за товар или услугу, возврат долга или заём. Но это поле видит не только получатель денег, но и банк. При проверке платежей он следует правилам внутреннего контроля против отмывания доходов и финансирования терроризма (согласно закону 115-ФЗ ).

Какие могут быть последствия

Если назначение платежа не прописано, банк не может его идентифицировать. Отсюда могут появиться вопросы к операциям расчётного счёта бизнеса. 115-ФЗ даёт банкам право запросить подтверждающие документы, если экономический смысл платежа неясен. Бизнес рискует столкнуться с ограничительными мерами.

Как правильно заполнять поле «назначение платежа»

Независимо от того, на какую сумму вы создаёте платёжное поручение, всегда корректно заполняйте поле «назначение платежа» и требуйте того же от контрагентов. Отправьте эту статью своему бухгалтеру или сотруднику, который создаёт платёжные поручения. Вот три основных правила:

Как заполнить платежное поручение

Чтобы платеж дошел быстро и без проблем

Платежное поручение — это документ, которым вы как бы говорите банку: «Переведи с моего расчетного счета столько-то денег такому-то контрагенту вот на этот счет». В разговорной речи платежные поручения часто называют платежками.

Чаще всего платежные поручения используются, чтобы:

Для чего нужно платежное поручение

Это распоряжение для банка о том, кому, сколько и куда мы хотим перечислить денег. То есть ИП или компания доверяет банку перевести кому-то свои деньги.

С помощью платежки мы даем банку поручение списать с расчетного счета компании или ИП деньги в пользу получателя. Так можно рассчитываться с поставщиками, подрядчиками и клиентами. А еще — с бюджетом и внебюджетными фондами по налогам, сборам и другим платежам.

Отличие платежного поручения от ордера и требования

Бывают ситуации, когда деньги списываются без вашего разрешения — по распоряжению получателей денег. Это называется «безакцептный платеж». Списать деньги может:

Чтобы списать деньги в пользу приставов, банк использует инкассовое поручение: в банк приходит исполнительный лист, а он списывает по нему деньги без вашего акцепта — разрешения. Если нужно списать задолженность по налогам, в банк придет решение о списании.

Для списания процентов по кредиту или, наоборот, начисления процентов на остаток по счету банк использует банковский ордер.

А бывают ситуации, когда вы сами предоставляете право списывать с вашего расчетного счета деньги, например поставщику. Это редкая ситуация, и для нее обычно используют платежное требование с акцептом плательщика.

Что такое электронное платежное поручение

Раньше платежные поручения были бумажными: их распечатывали на принтере, подписывали, штамповали и везли в отделение банка.

Сейчас бумажные платежки используются в исключительных случаях. Большая часть денег уходит по электронным платежам. Компании и ИП в личном кабинете банка или через мобильное приложение заполняют реквизиты, сумму и назначение платежа. Платежное поручение формируется автоматически, предпринимателю остается только подписать его электронной подписью и отправить.

Изменения в 2020 году. С 1 июня 2020 года вступили в силу новые правила заполнения платежных поручений. При переводе физлицам компании и ИП должны указать код вида дохода.

Коды должны помочь банкам различать, с каких доходов можно удерживать долги по исполнительным листам, а с каких — нет. Например, если клиент банка — должник по алиментам, банк должен понимать, с каких сумм он может эти алименты взыскать.

Что теперь нужно делать. При заполнении платежки в поле 20 — «Назначение платежа» — необходимо указывать код вида дохода — 1, 2 или 3:

Код 1 — разрешены взыскания с ограничениями по сумме. Этот код нужно поставить, если перечисляете зарплаты, премии, отпускные или платите самозанятым.

Код 2 — взыскания запрещены. Действует для перечисления алиментов, пособий по беременности и родам и по уходу за ребенком.

Код 3 — с этих сумм взыскать можно только алименты. Это код для возмещения вреда здоровью.

Указание Банка России от 14.10.2019 № 5286-УPDF, 1,41 МБ

Если ваш платеж не относится к этим трем, код указывать не надо. Например, если переводите деньги под отчет на хозяйственные нужды. Или если ИП перечисляет деньги с расчетного счета на личный.

Также в поле 24 нужно указывать информацию о ВЗС — взысканной сумме — в такой форме: //ВЗС//сумма цифрами//.

Если сумма указывается рублями, нужно отделять копейки символом «-». Если сумма выражена в целых рублях, то после символа «-» указываются два нуля. Например, сумма будет выглядеть так: //ВЗС//1000-00//.

Обязательства банка и плательщика

Банк исполняет платежное поручение в срок, который указан в договоре банковского обслуживания, или в срок, который предусматривает закон.

Если платежка заполнена некорректно или по счету есть блокировка, может возникать сообщение об ошибке: «Невозможно отправить платежное поручение». Вот что в этом случае нужно проверить:

Когда исправите ошибки, попробуйте отправить платежку снова.

Срок действия платежного поручения

В обычных условиях платежка действует до пяти банковских дней. Банковский день — это то же самое, что платежный и операционный день, то есть время, когда банк отправляет и принимает деньги.

По закону банк должен исполнить платежное поручение в течение двух банковских дней, если деньги отправляются в пределах субъекта РФ. Например, когда банки обоих контрагентов находятся в Москве. Если платеж идет по России, например из Владивостока в Москву, то процесс может затянуться до пяти банковских дней.

На деле все происходит быстрее, конечно, если это предусмотрено в условиях обслуживания. Например, в Тинькофф все платежи срочные, внутри банка деньги ходят круглосуточно, в любые регионы РФ отправляют с 01:00 до 21:00.

На расчетный счет деньги должны зачисляться не позднее, чем на следующий рабочий день после поступления в банк. Например, если деньги пришли в среду, то в четверг будут на счете. А если в пятницу, то компания увидит их на счете в понедельник.

Если платежка создана, а денег на счете не хватает, то платеж встает в очередь. Когда появятся деньги, все платежи уйдут по очереди.

Виды платежных поручений

Нет какой-то специальной классификации платежных поручений, но вот самые популярные назначения платежей:

Могут быть и другие платежи.

Форма платежного поручения

Реквизиты, форма для платежного поручения на бумаге и номера реквизитов платежного поручения установлены приложениями 1—3 к Положению Банка России № 383-П.

Бумажная форма платежки встречается очень редко, но бывают ситуации, когда она нужна. В этом случае можно подготовить бумажную платежку или попросить подготовить ее в банке.

Можно ли разработать свой бланк платежного поручения

Чтобы принести в банк в бумажной форме — нет. Для этого есть установленная форма. А в электронной форме достаточно заполнить поля в личном кабинете или мобильном приложении банка.

Где взять бланк. Платежное поручение можно заполнить в любой бухгалтерской программе и выгрузить в личный кабинет банка. Если по каким-то причинам нужно отнести бумажное поручение в банк, то распечатайте столько экземпляров, сколько просит банк.

Платежку можно заполнить прямо в личном кабинете или мобильном приложении банка, если у банка есть такой функционал. Это удобно, если платежных поручений немного.

Формирование платежных поручений в «1С: Бухгалтерия». Документ «Платежное поручение» можно найти в главном меню слева: «Банк и касса» → «Банк» → «Платежные поручения».

Расшифровка и правила заполнения полей

В платежном поручении много полей, которые надо заполнить. Неважно, бумажный это документ или форма в онлайн-банке.

Номер и дата — поля 3 и 4. Дату нужно писать цифрами в формате ДД.ММ.ГГГГ. Номер платежного документа не может быть больше 6 знаков.

Вид платежа — поле 5. Обычно в этом поле ставят только отметку «срочно», если это срочный платеж. Во всех остальных случаях ничего не указывают или это решает банк. За срочность банк может брать дополнительную комиссию.

Сумма платежа — поля 6 и 7. В бумажной платежке в поле 6 пишут сумму прописью. С начала строки с заглавной буквы указывается сумма платежного поручения — прописью в рублях, в именительном падеже, а копейки — цифрами. Слова «рубль» и «копейка» пишут в соответствующем падеже — «рублей», «рубля» и т. д. — без сокращений. Например, три тысячи четыреста рублей 00 копеек.

В поле 7 пишут сумму цифрами без пробелов. Рубли отделяются от копеек символом «-», например 5000-55. Если сумма в целых рублях, то копейки можно не указывать, а в конце нужно поставить знак равенства. Например, 5000=.

В электронном поручении сумма ставится в формате банка. В Тинькофф просто пишете свою сумму, а банк приводит ее в нужную форму.

Информация о плательщике — поля 8, 60 и 102. Сначала указывают название:

Потом — банковские реквизиты плательщика:

Информация о получателе платежа — это тот, кому вы отправляете деньги. Здесь указываем:

Вид операции — поле 18. Указывается шифр: для платежного поручения — 01, инкассового поручения — 06, платежного требования — 02.

Срок платежа — поле 19. Это поле не заполняем.

Код назначения платежа — поле 20. С 1 июля 2020 вступили в силу новые правила заполнения этого поля:

Код 1 — для заработной платы, премий, отпускных, выплат самозанятым.

Код 2 — для выплат, с которых нельзя делать взыскания. Это алименты, пособия по беременности и родам, пособия по уходу за ребенком.

Код 3 — с этих выплат можно взыскать только алименты. Это суммы для возмещения вреда, причиненного здоровью, компенсационные выплаты пострадавшим от радиационных или техногенных катастроф.

Во всех остальных случаях код не ставим и поле оставляем пустым.

Если перечисляете сотруднику суммы с разными кодами, например отпускные и пособие по уходу за ребенком, нужно заполнить два платежных поручения: с кодом 1 и с кодом 2.

Очередность платежа — поле 21. Когда на расчетном счете плательщика недостаточно денег, то заводится картотека. Грубо говоря, это порядок, в котором платежи будут списываться при поступлении денег.

В первую очередь происходит списание по исполнительным листам:

Во вторую очередь списываются все прочие платежи, например оплата поставщику или платежи в бюджет — налоги, взносы.

Код платежного поручения — поле 22. Это поле нужно только в некоторых случаях, например при уплате госпошлины.

В этом поле указывается код УИП — уникальный идентификатор платежа — или код УИН — уникальный идентификатор начисления, если это предусмотрено договором с получателем этого платежа. Например, госорган-получатель выдал вам квитанцию на оплату с указанием УИП. Если этого кода у вас нет, ставьте 0.

Назначение платежа — поле 24. В платежном поручении указывается назначение платежа, наименование товаров, работ, услуг, номера и даты договоров, товарных документов. А еще — с НДС платеж или нет. Для платежей в бюджет указывают вид налога или взноса и период, за который их платят.

Например, «Оплата по Договору № 52 от 01.07.20 за аренду офисного помещения за июль 2020. Сумма 30 000-00. Без НДС». Или «Оплата по Счету № 5685 от 24.07.20 за канцелярские товары. Сумма 2000-00. В т. ч. НДС (20%) 333-33».

Статус плательщика — поле 101. Это поле используется при уплате налога или другого платежа в бюджет. Тогда пишут один из кодов:

Для других платежей поле оставляют пустым.

Поля 104—109 заполняются для платежей, перечисляемых в бюджет. В том числе на уплату налогов, взносов, пеней, штрафов.

КБК — код бюджетной классификации — поле 104. Коды зависят от вида налога, сбора и платежа. Если ИП или ООО — налоговый агент, например перечислили заработную плату сотруднику по трудовому договору, то при перечислении удержанного НДФЛ в бюджет и ИП, и ООО укажут один и тот же КБК — 18210102010011000110. Проверить нужный код можно на сайте налоговой.

ОКТМО — поле 105. Код ОКТМО — это код по Общероссийскому классификатору территорий муниципальных образований.

Проверить ОКТМО можно по ИНН на сайте Росстата.

Второй вариант — на сайте налоговой по юридическому адресу компании. Поставьте галочку «Определить по адресу», напишите адрес компании и получите верный код ОКТМО.

Основание платежа — поле 106. В одной платежке можно указать только одно основание платежа. Поэтому если вы хотите заплатить НДС за второй квартал 2020 года и долг по НДС за первый квартал 2020 года, то нужно делать разные платежки с разными основаниями:

Налоговый период — поле 107. В этом поле указывают периодичность уплаты налога:

Например, МС.06.2020 — платеж за июнь 2020 года.

Образцы заполнения платежных поручений

Платежи контрагентам. Если заполняете платежное поручение для поставщика, главное — не ошибиться в номере счета получателя. Иначе деньги могут уйти не туда. Вот пример заполненной платежки.

Платежи физлицам. Если переводите деньги физлицам — зарплату, премии, отпускные, выплаты подрядчикам или самозанятым, в поле 20 нужно указывать код вида дохода:

Код 1 — если перечисляете зарплаты, премии, отпускные или платите самозанятым.

Код 2 — для перечисления алиментов, пособия по беременности и родам, по уходу за ребенком.

Код 3 — для возмещения вреда здоровью.

Чаще всего у вас будет код 1.

Платежи в бюджет. Реквизиты для уплаты зависят от видов налогов и взносов. Например, если платите в бюджет НДФЛ как налоговый агент, то нужно указывать:

На каждый тип взносов нужна своя платежка: отдельная — на пенсионные, отдельная — на медицинское страхование и еще одна — на страхование от несчастных случаев.

Что делать, если одно из полей было заполнено неверно и деньги ушли не туда

Обратитесь в банк — в определенные сроки можно вернуть платеж. Если период, когда деньги можно отозвать, закончится, попросите вашего контрагента вернуть деньги. Если не получится в мирном порядке, можно обратиться в суд.

Какое назначение платежа указывать, когда переводишь деньги

В 2020 году количество банковских карт у граждан выросло на десять процентов и составило почти 68%. Безналичные платежи увеличились почти на шесть пунктов и достигли отметки в 70,3%, сказано в отчете Центробанка России. В этом же документе сказано, что онлайн переводы совершают уже три четверти россиян.

Россияне перевели друг другу около 53,6 трлн рублей. Это на 27% больше суммы 2019 года, подчеркивается в исследовании Frank RG «Тренды денежных переводов в России».

Когда мы отправляем деньги родным или друзьям, мы пишем в назначении платежа что-то вроде «долг», «на день рождения», «на одежду», «за коммуналку» и другое. А вот за какие формулировки в назначении платежа могут заблокировать перевод изданию «Аргументы и Факты» рассказал адвокат, кандидат юридических наук, член Совета Московского областного отделения Ассоциации юристов России Геннадий Нефедовский.

По его словам, банк может заблокировать карту, если в графе о назначении платежа есть данные о возможном коммерческом характере перевода. Блокировка может быть и в том случае, когда деньги, которые переводятся на карту сразу же снимаются. И это происходит регулярно.

Если сумма перевода менее десяти тысяч рублей, можно написать в назначении платежа о возврате долга, советует Нефедовский. Поскольку такие платежи не облагаются налогом. Однако прибегать к этому часто не нужно, иначе банк может взять вас, что называется «на карандаш».

Что можно указать в назначении платежа?

Используйте формулировки «подарок», «к празднику», «на день рождения» и тому подобное. Однако такие формулировки можно использовать только для переводов между физическими лицами.

А вот, что точно нельзя указывать, так это формулировки, намекающие на коммерческий доход, например, «за аренду», «за товар», «за жилье» и тому подобное. Любые предложения, которые говорят о том, что владелец карты имеет доход, привлекут повышенное внимание налоговой службы.

Заблокировать карту могут за формулировки типа «оплата по договору», «за услуги» и другое. Банк может заподозрить получателя перевода в осуществлении незарегистрированной предпринимательской деятельности. Кроме того, по закону гражданин не может использовать личную карту для предпринимательской деятельности.

Не нужно писать в назначении платежа слова «зарплата», «аванс», так как без подтверждения это тоже может считаться незаконной предпринимательской деятельностью.

Юрист не рекомендует указывать в назначении платежа фразы «заем», «денежный заем» и другое. Если владелец карты является юрлицом или индивидуальным предпринимателем, служба безопасности может заподозрить его в незаконном обналичивании денежных средств и также заблокирует его счет навсегда.

Если ваш перевод вызывает сомнения у банка, вам придется написать ему объяснительную и предоставить документы, которые подтверждают перевод средств на законных основаниях. Если банк сочтет ваши объяснения неубедительными, он может перечислить их на специальный счет в Центробанке и расторгнуть с вами договор. Поэтому лучшим вариантом будет вообще ничего не писать в назначении платежа. Это совершенно необязательно, советует эксперт.