Что показывает диаграмма глубины

Диаграмма глубины Binance

Автор: admin · Опубликовано 04.06.2018 · Обновлено 07.11.2021

Диаграмма глубины рынка есть почти на всех биржах криптовалют, она позволяет оценить текущее состояние рынка, а также ближайшие перспективы по его движениям, поскольку там отображаются все заявки покупателей и продавцов.

В этой небольшой статье мы рассмотрим где находится диаграмма глубины Binance, как ею правильно пользоваться, а также зачем она вообще нужна.

Диаграмма глубины рынка Binance

Перед тем, как переходить к использованию этого инструмента на Binance давайте поговорим о том зачем он нужен и откуда берутся все значения. Допустим вы хотите продать 10 монет криптовалюты Tron по цене 0.1 USDT. Вы создаете соответствующий ордер и если есть желающие купить криптовалюту по этой цене, то вы получите свои эфиры, а человеку, будут отправлены ваш монеты Tron.

Вверху, красным обозначены заявки на продажу, а внизу — зеленым, заявки на покупку. В самом верху ордера с самой высокой ценой и к середине она уменьшается. В самом низу зеленых ордеров цена самая низкая и к середине она увеличивается. Там, где цены сходятся ордера закрываются и выполняется покупка. Например, текущая актуальная цена TRX до Эфириума — 0.000121. Если есть заявки на покупку и продажу по этой цене, то они будут закрыты, если же таких заявок нету, то ордера будут открыты пока соответствующие заявки не появятся.

Конечно, это все очень быстро меняется и аналитика по таким показателям очень ненадежна, потому что сейчас ордера есть, а потом их можно в один клик убрать, и этим часто пользуются для пампа монет, но все же кое-что по таким показателям определить можно. Например, можно предположить как поведет себя рынок в краткосрочной перспективе. Если посмотреть на цифры со снимка экрана выше, то мы увидим что монету хотят купить по цене 0,00021 в количестве 100 000 монет несколько раз, а заявок на продажу по такой цене не так много, поэтому сремительного снижения цены ждать не следует. Но это все может очень быстро поменяться.

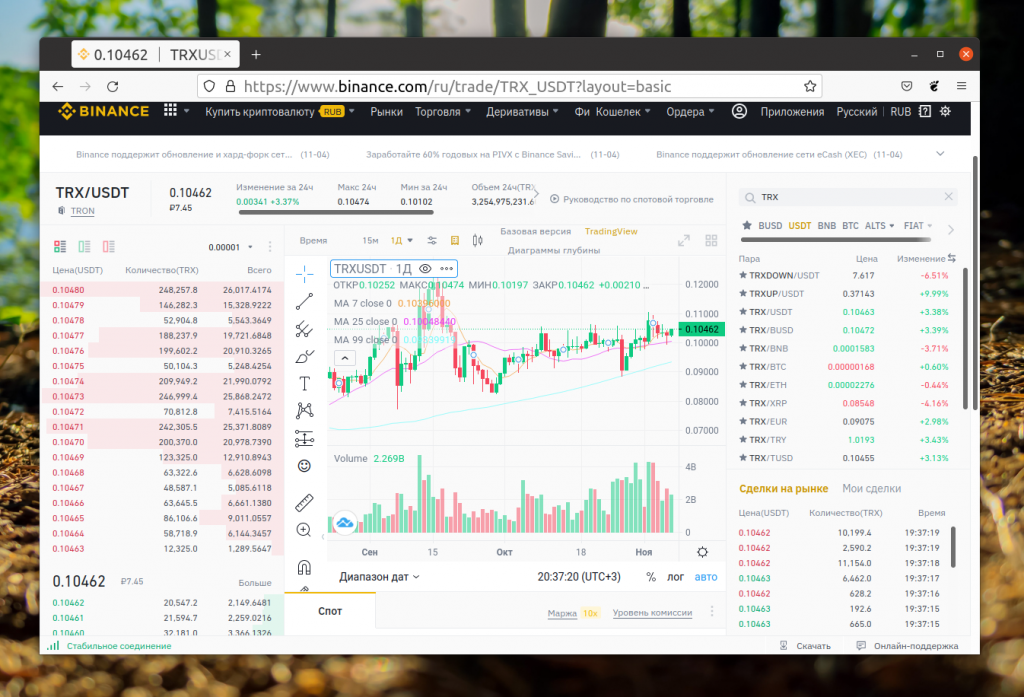

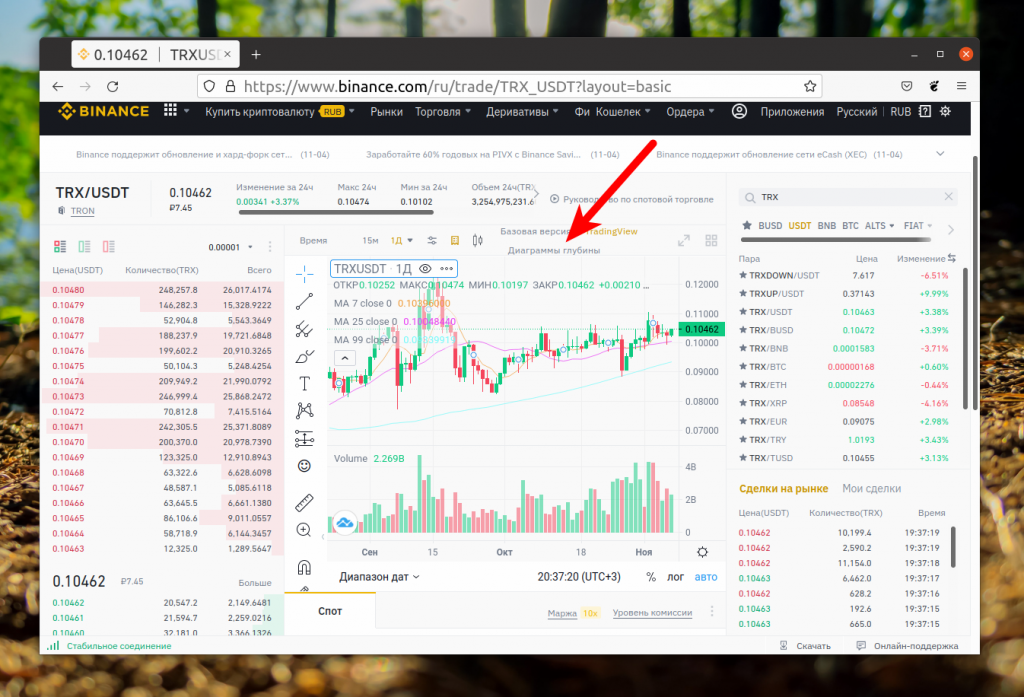

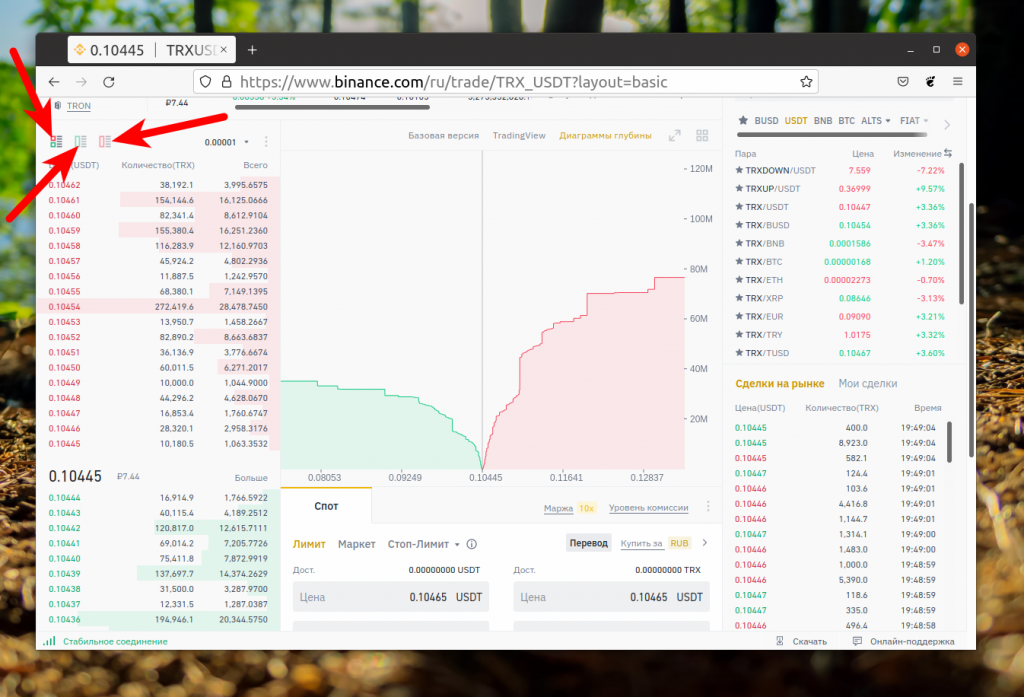

Это что касается стаканов, а диаграмма глубины Binance стоится на основе данных из этих же стаканов ордеров и позволяет болле удобно оценить ситуацию на рынке. Чтобы открыть диаграмму на той же странице нажмите кнопку Depth или Диаграмма глубины:

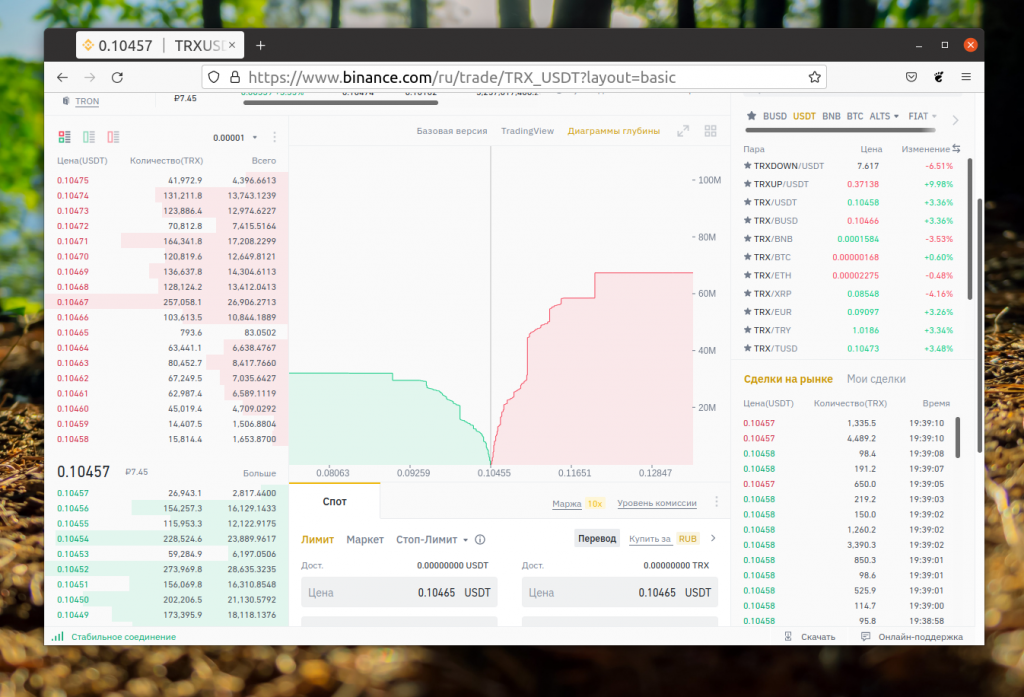

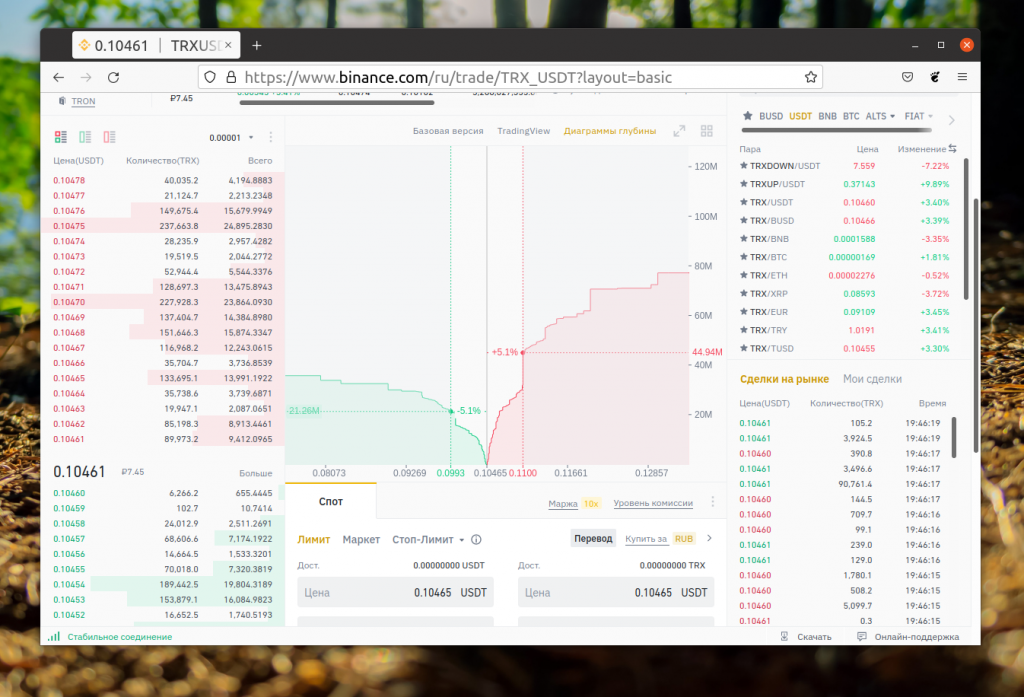

Здесь вы видите графическое отображение обоих стаканов, по которому можно более целостно судить про состояние рынка.

По горизонтали отложенна цена, по которой люди хотят покупать монеты, а по вертикали — количество монет. Причем количество монет откладывается не от оси х, а от уровня предыдущей монеты, таким образом мы видим большие ступеньки, там где люди хотят купить или продать много монет, что теоретичиски может означать задержку цены на этом уровне. Например, здесь мы видим, что цена задержится на некоторое время на уровне 0,11, потому что выставлен ордер на продажу 44 миллиона монет, и только после их реализации сможет пойти дальше, если конечно не будут добавлены ордера на продажу по более низкой цене.

Если смотреть нижнюю часть стакана, то здесь есть тоже несколько таких уровней. Обратите внимание, что вы можете переключать вид на центр, верх и низ с помощью трех соответствующих кнопок над стаканом.

Выводы

В этой небольшой статье мы рассмотрели как читать диаграмму глубины binance, что это такое и для чего ее можно применять. Если у вас остались вопросы, спрашивайте в комментариях!

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Что такое спред и проскальзывание

Осторожно! Много текста.

Спред спроса и предложения – это разница между самой низкой ценой, запрашиваемой за актив, и самой высокой ценой предложения. Ликвидные активы, например, биткоин, имеют меньший спред, чем менее ликвидные активы с меньшим объемом торгов.

Проскальзывание происходит, когда итоговая цена сделки отличается от первоначального запроса, что часто имеет место при исполнении рыночных ордеров. Если для выполнения вашего ордера рынок нестабилен или недостаточно ликвиден, окончательная цена ордера может измениться. Для предотвращения проскальзывания активов с низкой ликвидностью можно попробовать разделить ордер на более мелкие.

Введение

При продаже и покупке активов на криптовалютной бирже не забывайте, что рыночные цены напрямую связаны со спросом и предложением. Помимо этого, важно учитывать объем торгов, ликвидность рынка, типы ордеров и рыночные условия в целом, которые могут не позволить вам завершить сделку на желаемой цене.

Покупатели и продавцы стремятся получить наиболее выгодную для себя цену, что создает спред между предложениями двух сторон (спред между спросом и предложением). В зависимости от суммы и волатильности актива, которым вы собираетесь торговать, также есть вероятность столкнуться с проскальзыванием (подробнее об этом ниже). Таким образом, владение базовыми знаниями о книге ордеров биржи избавит вас от множества неприятных сюрпризов.

Что такое спред между спросом и предложением?

Маркет-мейкеры и спред между спросом и предложением

Создание ликвидности важно, однако не все рынки получают необходимую ликвидность только от трейдеров – на традиционных рынках брокеры и маркет-мейкеры предоставляют ликвидность в обмен на арбитражную прибыль.

Маркет-мейкер может использовать спред в свою пользу, одновременно купив и продав актив. Продавая по высокой цене и покупая за низкую снова и снова, они используют спред для получения арбитражной прибыли. Даже небольшой спред может принести значительную прибыль, если торговать в большом количестве в течение целого дня. Из-за подобной конкуренции маркет-мейкеров активы с высоким спросом обычно имеют меньшие спреды.

Диаграмма глубины рынка и спред

Как мы уже говорили, существует взаимосвязь между ликвидностью и небольшими спредами. Объем торгов является распространенным индикатором ликвидности, поэтому с большими объемами мы ожидаем увидеть меньший процент спреда от цены актива. Ввиду популярности некоторых криптовалют, акций и других активов создается высокая конкуренция между трейдерами, желающими заработать на спреде.

Процент спреда спроса и предложения

Вычислять процент спреда нужно для того, чтобы при необходимости иметь возможность сравнивать спреды различных криптовалют или активов. Рассчитывается он по следующей формуле:

Рассмотрим BIFI в качестве примера. На момент написания статьи аск-цена BIFI составляла 907 долларов США, а бид-цена – 901 доллар США. Эта разница создает спред в размере 6 долларов. 6 долларов делим на 907 долларов, затем умножаем на 100 и получаем процент спреда: примерно 0,66%.

Теперь предположим, что спред биткоина составляет 3 доллара, что равняется половине спреда BIFI. Но если сравнить их в процентном соотношении, спред биткоина будет составлять лишь 0,0083%. BIFI также имеет меньший объем торгов, что подтверждает нашу теорию о том, что высокие спреды обычно наблюдаются у менее ликвидных активов.

Что такое проскальзывание?

Проскальзывание – распространенное явление на рынках с высокой волатильностью или низкой ликвидностью. Проскальзыванием называют явление, когда сделка осуществляется по цене, отличной от ожиданий трейдера.

Предположим, что вы хотите разместить крупный рыночный ордер на покупку за 100 долларов, но рынок недостаточно ликвиден для исполнения вашего ордера по этой цене. В результате вам придется принимать следующие ордера (более 100 долларов США), пока ваш ордер не будет выполнен. Это приведет к тому, что средняя цена вашей покупки будет выше 100 долларов. Данное явление и называется проскальзыванием.

Иными словами, когда вы создаете рыночный ордер, биржа автоматически анализирует его, чтобы ограничить заказы в книге ордеров. Книга ордеров предложит вам лучшую цену, но вы начнете расширять цепочку ордеров, если там не достает объема для желаемой цены. В результате рынок выполнит ваш ордер по цене, отличной от ожидаемой.

Положительное проскальзывание

Однако проскальзывание не всегда означает худшую цену, чем ожидалось. Положительное проскальзывание может произойти, если цены на рынке снижаются, когда вы выставляете ордер на покупку, или повышаются, когда вы размещаете ордер на продажу. Это редкое явление, но на некоторых волатильных рынках всё же иногда наблюдается и положительное проскальзывание.

Сопротивление проскальзыванию

В зависимости от величины проскальзывания может меняться время исполнения вашего ордера. Если вы установите низкий уровень проскальзывания, исполнение ордера займет достаточно много времени, а в некоторых случаях он не исполнится вовсе. Если же вы установите слишком высокое значение, другой трейдер или бот может опередить вас.

В этом случае запуск происходит, когда другой трейдер устанавливает более высокую плату за газ и покупает актив первым. Затем он создает другую сделку, чтобы продать данный актив по самой высокой цене, которую готов заплатить покупатель.

Минимизация отрицательного проскальзывания

Несмотря на то, что избежать проскальзывания удается не всегда, есть несколько способов минимизировать его.

1. Вместо того чтобы создавать большой ордер, попробуйте разбить его на более мелкие блоки. Внимательно следите за книгой ордеров: старайтесь не размещать ордера, размер которых превышает доступный объем.

2. Если вы используете децентрализованную биржу, учитывайте комиссии за операции. Некоторые сети взимают очень высокие комиссии в зависимости от трафика в блокчейне, что может нивелировать любую прибыль, которую вы получаете, избегая проскальзывания.

Резюме

При торговле криптовалютой не забывайте, что спред или проскальзывание может изменить окончательную цену ваших сделок. Избежать этого не всегда получается, но важно обращать на них внимание, принимая то или иное решение. При выполнении небольших ордеров подобные явления могут ощущаться не так остро, но средняя цена крупных ордеров за единицу может оказаться гораздо выше ожидаемой.

Понимание особенностей проскальзывания крайне важно для работы трейдеров с децентрализованными финансами. Не имея базовых знаний, вы рискуете потерять свои деньги из-за фронтраннинга или отрицательного проскальзывания.

Depth chart (график глубины) и криптовалюты: дружат ли?

Что это такое?

Глубина рынка — это показатель того, имеется ли на рынке большое количество отложенных ордеров, которые смогут поглотить создаваемые ордера. Например, если у рынка низкая глубина, то это означает, что в криптовалюте открыто мало отложенных ордеров. Если ты решишь купить очень большое количество этой монеты, то рынок моментально пойдет вверх, так как просто-напросто мало людей, которые хотят эту монету продать, и следовательно тебе нужно мотивировать людей продать тебе. Мотивировать можно только деньгами. А вот высокая глубина — это когда на рынке много отложенных ордеров.

При высокой глубине, даже если ты создашь огромный ордер, то другие игроки его легко поглотят.

А зачем это нужно мне, обычному трейдеру? Ведь я покупаю по чуть-чуть?

Никто и не говорит, что ты должен покупать миллионы миллионов монет. Ты можешь просто анализировать данные и пытаться на их основании предсказать будущее движение цены. Если ты видишь, что на рынке много игроков, готовых купить монету, то если придет дядя и продаст 100500 единиц этой крипты, то…

То ничего не произойдет, так как рынок легко поглотит его ордер.

Ну и, сам понимаешь, если много людей, которые готовы купить, то это говорит о сильных позициях монеты — в головах этих людей. А головы этих людей как раз и формируют рынок. Что думают бабушки у подъезда или Warren Buffett не влияет ни на что.

А где смотреть эти данные по открытым отложкам?

На графике глубины (depth chart). В криптовалютах это важный инструмент теханализа. На форексе его вообще нет. В акциях он есть, но не особенно прямо его там любят.

Это график глубины для Bitcoin. Слева здесь показаны открытые ордера на покупку. а справа — на продажу.

Квадрат 1 указывает на текущую цены — 3 426 баксов за биток. Вот если тебе нужно продать 0,00000000001 битка, то, да, то эту цену получишь. А вот если тебе нужно продать 50 битков, то цена уже пойдет дальше, так как ты «съешь» все отложенные ордера на покупку.

Эти ордера выделены Квадратом 2. И тогда ты уже будешь продавать по цене, которая выделена Квадратом 3, а именно, 3 417 баксов. Нужно провести горизонтальную линию вправо от квадрата 3, а затем вертикальную вниз и посмотреть внизу цену.

То есть, ты только что своим ордером прожал рынок вниз на 10 баксов. Это, конечно, не очень много, но ты реально можешь манипулировать рынками в крипте, так как они очень «тонкие».

И, конечно, не стоит забывать, что крипта — это нерегулируемый рынок, а поэтому многие данные на depth chart здесь могут быть фейком.

Погоди, как так фейком?

Ну, просто, на обычных рынках акций есть уже давно регуляторы. Они говорят вот так — если ты создаешь отложку, то будь бобр ее реализовать, когда цена придет на твой уровень. А вот если ты отложку создал, а потом «нечаянно снял», то это уже называется спуфинг (spoofing), за что можно и штраф получить, и УДО и много еще чего приятного. Ну это в США так, по крайней мере.

Если ты просто открываешь какие-то небольшие ордера и «сидишь-думаешь», то это ок, но если ты откроешь ордер на миллиард долларов, а потом уберешь его, то это косяк.

А зачем кто-то будет создавать, а потом убирать отложки?

Это делается для создания фейковых стен (buy walls и sell walls), то стен на покупку и стен на продажу.

Вот ты заходишь и видишь — ну ничего себе какая большая стена, а мне нужно продать всего 10 биткоинов. Точно продам по хорошей цене. Как только ты выставляешь ордер, а стену раз и снимают. В итоге ты продаешь по плохой цене.

Пока рынок криптовалют не начнут конкретно регулировать, здесь будет процветать spoofing, поэтому не следует полагаться очень сильно на «график глубины», а следует также использовать и другие технические индикаторы, чтобы создать усиленную торговую стратегию на базе различных торговых сигналов.

Глубина рынка

Depth of Market (Биржевой стакан) — это список с цифровыми индикаторами текущих ордеров на покупку или продажу определенного криптовалютного актива по ценам, установленным участниками. Этот индикатор отражает настроения участников торгов и является одним из наиболее важных инструментов трейдера.

Глубина рынка — это таблица, которая отражает информацию об ордерах, представленных продавцами и покупателями на текущий момент.

Если вы проанализируете криптовалюту и глубину рынка, то можно сделать краткосрочный прогноз рыночной ситуации. Котировки биржевого стакана вместе с таблицей прошлых транзакций используется для мониторинга действий других трейдеров на рынке, выявления основных участников рынка, определения размера спреда и принятия решений о продаже или покупке.

Основное различие между графиком глубины рынка и графиком цен заключается в том, что он не обеспечивает визуального отображения рыночных данных. Он отображает только входящие заявки, которые близки к рынку, и выполнение которых каким-то образом повлияет на дальнейшее ценообразование. Если вы поймете, как читать графики глубины рынка, вы начнете понимать рынок изнутри.

Изображение биржевого стакана

Как уже упоминалось, Order Book — это список лимитных ордеров на рынке на данный момент. Как правило, ордера на продажу располагаются сверху и выделяются красным цветом — их также называют «аски» (от англ. Ask). Ордера на покупку выделены зеленым цветом, расположены ниже и называются «биды». Оба они также называются «предложениями».

Цифра на цене указывает количество лотов (или контрактов на рынке криптовалют), которые можно купить / продать по этой цене. Если вы хотите купить, например, 100 лотов, то вы можете купить 15 лотов по цене 74,84 и все остальное за 74,85. Если вы продаете, то всю сумму можно продать по 74,8. Если эти цены вас не устраивают, вы размещаете лимитный ордер по интересующей вас цене, он появляется на графике, и вы ждете, пока найдется участник, который его исполнит.

Вот реальный пример биржевого стакана на покупку и продажу Биткоина на бирже Биттрекс:

Зеленая стена — покупатели, красная — продавцы. Высота графика основана на количестве ордеров на продажу или покупку по соответствующим ценам. В середине графика есть точка, в которой обе стены постепенно стекаются и образуют реальную цену за определенный период времени.

Важно понимать, что ни один из стаканов криптовалютных бирж не может отображать все активные ордера. Поэтому в видимой части размещаются только те ордера, которые расположены близко к текущей цене. Тем не менее, игра крупных участников рынка обычно всегда заметна под пристальным наблюдением.

Вид биржевого стакана на бирже Bitfinex:

Какие виды ордеров могут отображаться?

Существует несколько типов ордеров на бирже криптовалют. Рассмотрим три наиболее распространенных типа ордеров:

Ордера, отражающие глубину рынка, также делятся на маленькие, средние и крупные. Такое деление является условным и относится к среднедневному объему торгов по инструменту на конкретном сайте криптовалютной биржи:

Обычно биржевой стакан криптовалют заполняется трейдерами, однако трейдер трейдеру рознь, поэтому для более эффективного анализа глубины рынка необходимо понимать, какие типы игроков участвуют в ее формировании.

Как правило, это инвесторы, на балансе которых находятся достаточно большие суммы актива. Крупные игроки могут вызвать серьезные изменения в цене актива. Их идентификация, а также выяснение их целей, является основной задачей анализа биржевого стакана приктовалют. Это не очень легко сделать, потому что крупные инвесторы разбивают большие объемы на несколько более мелких ордеров, что можно увидеть при анализе ленты транзакций.

Средние трейдеры и инвесторы

Это самая большая аудитория криптовалютных бирж. Они торгуют в соответствии со своими собственными стратегиями. Эта категория наиболее подвержена панике, и их поведение легко предсказать. Можно выделить трейдеров и средних инвесторов по объему их сделок и частоте выдачи ордеров.

Эта категория игроков размещением ордеров поддерживают ликвидность определенных активов на рынке, а также уменьшают размер спреда.

Такая деятельность довольно рискованная, поэтому маркет-мейкеры используют специальные алгоритмы для установки двусторонних ордеров в своей работе. Криптовалютные биржи поощряют участников рынка льготными комиссиями, что дает им возможность заключать сделки в разных направлениях.

В эту категорию входят трейдеры и торговые роботы, которые открывают значительное количество транзакций в течение одной биржевой сессии с коротким сроком исполнения. Эта категория биржевых игроков получает прибыль в результате торговли внутри спреда.

Примерно это выглядит так: после анализа биржевого стакана на криптовалютной бирже скальпер размещает ордер с лучшей ценой Bid и практически одновременно вместе с ним ордер Ask. Если момент правильно рассчитан, то прибыль от сделки значительно превысит размер комиссии.

Высокочастотные торговые роботы

Из-за почти мгновенного выполнения ордеров высокочастотных роботов довольно трудно заметить в стакане криптовалютной биржи, но они четко видны в ленте сделок. Роботы работают по специальным алгоритмам и характеризуются очень высокой скоростью вычислений.

Что анализировать в биржевом стакане?

Если вы анализируете биржевой стакан, вам необходимо обратить внимание на следующие вещи:

Чтение данных ленты, отслеживание ордеров, объем которых превышает средний. Большой ордер рассматривается в контексте его выдачи. Это заслуживает внимания в таких случаях:

2. Дубликаты ордеров

Дилеры очень крупного рынка в связи с отсутствием возможности открытия позиций на внебиржевом рынке вынуждены использовать различные мошенничества для набора позиций в биржевом стакане, чтобы их не было видно. Одним из таких методов является включение алгоритма, который покупает / продает определенное количество партий лотов по рыночной цене через определенные промежутки времени. Это может быть равный объем через фиксированный интервал времени или изменяющийся (10, 20, 30 лотов) через случайные интервалы (например, в диапазоне 3–20 с).

Анализ стен и заказов помогает лучше понять рынок и настроение игроков. Тем не менее, стоит знать следующее: на рынке криптовалют цена движется в большинстве случаев по просьбе крупных игроков. Их также называют китами. Миллиардеры могут вводить в заблуждение по ложным ордерами. Представьте, трейдер открывает график ордеров и видит это:

Новички подумают, что это сигнал к продаже монеты, и поторопятся избавиться от нее. Но, скорее всего, мы видим ложную стену. График неестественен и создан явно с целью психологической манипуляции. Красная волна слишком большого размера. Такие волны появляются, когда намечается какое-то негативное событие, в связи с чем пользователи начинают продавать монеты в больших количествах.

В этом случае крупные игроки размещают поддельные ордера, которые вряд ли будут полностью выполнены. Не профессиональные трейдеры в панике попытаются избавиться от монеты, тем самым невольно сбивают цену до уровня, который «киты»* откупят. Тогда цена снова вырастет и привлечет новых «хомяков». И так далее…

* Термин «кит» часто используется для описания игроков с большими деньгами.

4. Спрос и предложение

По спросу или предложению можно судить о настроении игроков на рынке. Если спрос превышает предложение, то рынок выглядит как бычий, или скоро изменит тренд на этот. Если предложений больше, чем покупателей, то цена, вероятно, упадет, и тогда это медвежий рынок.

Эффективность использования биржевого стакана:

Десять лет назад трейдеры не представляли свою работу без использования данных котировочного журнала. Но в настоящее время эффективность криптовалютных отчетов ставится под сомнение. С каждым годом на рынке появляются все более сложные торговые стратегии, демонстрирующие их надежность и прибыльность. В связи с постоянным совершенствованием подходов к торговле участники рынка с меньшей вероятностью прибегают к использованию журналу котировок ордеров.

Сегодня также многие трейдеры больше не находят полезной таблицу Журнала ордеров, и есть несколько веских причин:

Биржевой стакан — настоящий помощник для дневного и свинг-трейдера. Среднесрочная и долгосрочная торговля не подразумевает использование этих инструментов, но понимание информации в стакане может помочь улучшить оценку ситуации на рынке и выбрать моменты открытия сделок с наилучшим соотношением риска и прибыли.

Зафиксировав и запомнив структуру манифеста, вы можете приобрести навык использования биржевого стакана на уровне, который будет достаточен для целенаправленного увеличения прибыльности и стабильности вашей собственной торговли.

Гайд по бирже Binance

Mar 2, 2018 · 8 min read

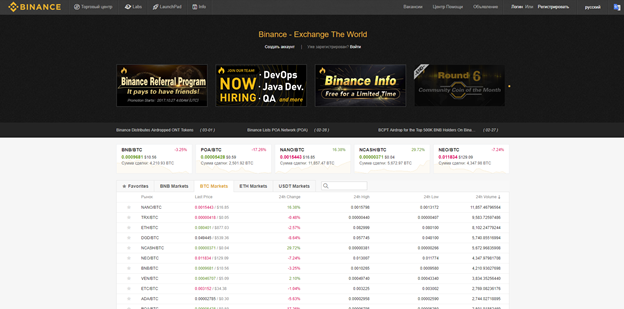

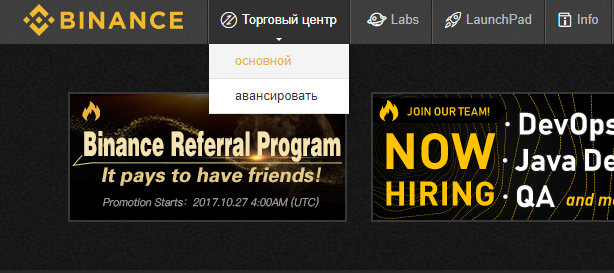

Всем привет. Решил тут сделать для вас гайд по пользованию Binance. Рассказать, что значат все эти блоки и циферки на основном экране биржи.

Оказавшись в основной панели управления торговым счетом, новичку будет сходу тяжело разобраться, что значат все эти блоки с цифрами. Я попробую раскрыть суть каждого из них по-отдельности:

Тут мы видим краткое и полное название монеты, цену последней сделки на бирже, изменение цены за последние 24 часа (условные сутки) в долларах и процентах. Нетрудно догадаться, что если цифры зеленые, то растем, а если красные, то «спасибо я уже поел». Дальше мы видим максимальную и минимальную цены биткоина за условные сутки. Далее следует объем торгов в долларах, но для новичка это не столь важно. Нас, как трейдеров, в первую очередь интересует актуальная цена инструмента и где она располагается относительно максимального и минимального значения за сутки. Растем ли мы конкретно сейчас, падаем, или непонятно, что вообще происходит.

2. Второй блок представляет собой график, где вы можете видеть, как менялась цена биткоина во времени:

Красные и зеленые палочки с фитильками, которые формируют картину движения цены называются «свечи». Каждая свеча содержит в себе данные за период. В нашем примере период равен двум часам и его (период) можно настроить как угодно для вашего удобства. Свеча может отражать данные о цене в минутах, часах, днях и даже в неделях. Подробней о свечах почитайте где-нибудь еще или просто, какое-то время понаблюдайте за их формированием на примере периода в 5 минут и 100% поймете, как именно они рисуются. В зоне «часовая линия» можно настроить период — чем больше период, тем больше отрезок времени помещается на график. Линия К, диаграммы глубины и самых нижний MACD индикатор для новичка не представляют интереса. Эти штуки предназначены для технического анализа и очень редкий профи сможет назвать вам формулы, по которым рассчитываются данные индикаторы. Но если вам очень интересно, то обратите внимание на книгу «Практика биржевых спекуляций» или просто погуглите про индикаторы — их сотни. На графике также представлены столбики (сразу под свечами), указывающие объем торгов. Покопавшись в истории какой-либо монеты, вы можете периодически встречать очень-очень большие зеленые или красные столбцы. Обычно это указывает на то, что какой-то крупный игрок закупил или продал большой объем монет, ну или на фоне каких-то важных новостей множество трейдеров одновременно совершают большое количество сделок, чем и формируют большой объем. Чтобы узнать наверняка, нужно покопаться в истории совершенных ордеров, но это потом.

Когда вы хотите что-то купить или что-то продать, вы выставляете соответствующий ордер (приказ) и информируете других участников торгов, что вот, вы вознамерились купить немного «бетховенов», но как бы не по рыночной цене, а чуть дешевле на пару процентов и готовы подождать момента, когда стык спроса и предложения снизится к нужному вам уровню. Иными словами, красный стакан показывает нам ближайшие к рыночной цене заявки на продажу биткоина, а зеленые соответственно на покупку. Если вы поставили ордер на покупку биткоина по цене близкой к рыночной, то вы (как и другие участники торгов) сразу можете увидеть свою заявку в стакане.

4. Навигация по инструментам:

В этой панели вы можете, во-первых, видеть, какие вообще монеты торгуются на бирже в разных парах. Новичкам я рекомендую на первых порах не покидать раздел USDT, пока не привыкните к специфике движении цен в паре альткоин/биткоин. Короче, тренируйтесь с USDT (некий условный вариант доллара).

В списке пар кроме их наименования вы также видите показатель последней цены, за которую была куплена /продана монета, а также процентное изменение цены за сутки. Если загляните в раздел BTC, то именно там вы можете посмотреть весь список монет, которые предлагает бинанс, а еще, если кликните на фильтр Change, то список перестроится, и на вершине вы увидите монеты, которые за условные сутки росли лучше биткоина. И, соответственно, внизу списка будут те, что торгуются хуже, в процентном выражении, разумеется. Специфика торговли в паре альткоин/биткоин сложна тем, что многие монеты двигаются почти синхронно с биткоином, и вы никогда точно не сможете понять, как правильно выставить ордер на продажу или покупку, чтобы ощутить вашу позицию в долларовом выражении. Фактически, торговля в такой паре вынуждает вас практически в ручном режиме отслеживать на каких-то других удобных ресурсах реальную стоимость альткоина в долларах. Рекомендую пользоваться вот этим сервисом, например: https://coinmarketcap.com/currencies/ethereum/

5. Последние сделки:

Тут все просто. В быстром потоке тут будет обновляться результат последних сделок по паре. В нашем случае — биткоин/доллар. В столбцах имеется цена сделки, объем и время. Как мы можем видеть, за одну секунду тут случается около 10 сделок. Скорость потока может говорить нам о популярности того или иного финансового инструмента. Бывают альткоины, где сделки могут случаться раз в 20–30 минут и это, соответственно, показатель не в пользу монеты. Если кликнуть на вкладку Yours, то там можно в аналогичном формате видеть историю ваших недавних операций с биткоином, если такие были.

Не лучший перевод на русский, но, в сущности, в этом поле будут фиксироваться ваши открытые ордера, ожидающие исполнения. То есть, когда вы решили купить биткоин или другую монету по цене, отличающейся от рыночной на 2–3% процента, и пока ваш ордер не исполнен, все ваши заявки, независимо от того, на странице какой монеты вы в данный момент находитесь, будут висеть именно в этом поле. Самое важное в этом поле — кнопка «Отменить». Если вдруг так получилось, что вы решили не покупать или не продавать монету по ранее запланированной вами цене, и ваш ордер все еще не исполнен, то вы в любой момент можете его безболезненно отменить. Просто нажмите кнопку «Отменить» напротив ордера.

7. My order history:

В самом нижнем поле вы можете видеть историю всех ваших исполненных и отмененных ордеров за последние 24 часа. Полезное окно для тех, кто совершает более одной операции в сутки. Если же вы захотите копнуть глубже и узнать, что и как вы покупали неделю или месяц назад, то в левом верхнем углу данного поля можно кликнуть на ссылку «Посмотреть все» и перейти на страницу архива ваших операций:

8. Купить\продать BTC, самый важный блок. Можно назвать его штурвалом вашего личного криптокорабля, бороздящего бескрайние просторы космоса вероятностей.

Для начала мы видим две кнопки «купить» и «продать». По умолчанию, вы будете находиться в категории «лимитных ордеров» — Limit. Это значит, что в данной категории, чтобы что-то купить или продать, вам надо четко указывать цену сделки, за которую вы хотите купить или продать монету. Несмотря на то, что в каждом из блоков (купить /продать) мы видим по три поля, которые необходимо заполнить, вам нужно заполнить только два — указать цену сделки и количество монет, которые вы хотите купить /продать. Третье поле «сумма» заполнится автоматически. Также если вам лень самостоятельно рассчитывать какое количество монеты вы бы хотели купить по выбранной вами сумме, то вам в помощь предлагаются кнопки 25% — 50% — 75% — 100%, нажав на которые поле «количество» автоматически заполнится. Например, у вас есть 100 долларов, и вы хотите купить биткоинов ровно на 50 долларов, т.е. на половину доступного депозита, по цене 10850, то просто кликните на кнопку «50%» и умная машина сама рассчитает точное количество монет, доступных за половину ваших средств.

Теперь давайте рассмотрим вкладку Market:

Сделать ордер через Market означает, что вы хотите купить/продать монету прямо сейчас по рыночной цене, т.е. у самого крайнего продавца в стакане.

А про стоп-лимиты я расскажу вам в следующем гайде.

Голосуйте и пишите администратору канала, что вы очень полюбили криптобобра и вам, как воздух нужны его инструкции.

Кстати, очень важное замечание по бирже Binance. Как дочитаете эту статью и решите начать торговать, то самой первой вашей сделкой на Бинансе должна быть покупка их внутреннего токена BNB. Вам нужно совсем чуть-чуть. Буквально одной штучки будет достаточно. По нынешнему курсу это примерно 10 долларов. Зачем это нужно? Дело в том, что за любую операцию купить/продать на бирже с вас списывается небольшая комиссия, и чтобы она стала еще меньше, вам и понадобится иметь в портфеле те самые BNB. Именно этой монетой вы будете оплачивать все комиссии на Бинансе. Вам просто нужно ее купить и держать у себя. Списание с баланса будут происходить автоматически. Кроме того, убедитесь, что у вас в настройках «Центр пользователя» (правый верхний угол) стоит галочка, что вы желаете платить комиссию за совершение сделок именно токеном BNB:

Без этого токена у вас и комиссия будет выше, и биржа не позволит вам указывать «дробные» значения цены операции в лимитных ордерах — только целые числа. Короче, купите 1 BNB и держите его в портфеле.

Еще важный момент. Ваш актуальный баланс на бирже в долларовом выражении вы всегда можете посмотреть, перейдя по вкладке Актив — Баланс в верхнем меню: